CoinGecko: من هي أكبر بورصة مركزية في هذا السوق الصاعد؟

تظل Binance أكبر بورصة مركزية (CEX) بحصة سوقية تبلغ 39.1٪ في نوفمبر 2024.

JinseFinance

JinseFinance

المؤلف: Bing Ventures المصدر: متوسط الترجمة: Shan Oppa, Golden Finance

< p style="text-align: left;">مع نضوج سوق العملات المشفرة، جذبت بورصات المشتقات اللامركزية مثل GMXv2 وVertex Protocol وHyperliquid وApex Protocol الانتباه تدريجيًا. لا تتحدى هذه المنصات قيادة GMX فحسب، بل تبشر أيضًا بتغييرات كبيرة في مجال التمويل اللامركزي (DeFi). تستكشف هذه المقالة التغييرات في المشهد التنافسي لسوق المشتقات اللامركزية بعد ترقية GMX v2 وتتنبأ بالاتجاهات الرئيسية في المستقبل.

المصدر: Coingecko< /p>

يوضح الجدول أعلاه متوسط حجم التداول اليومي للعقود الفورية والمشتقات في البورصات اللامركزية (DEX) والبورصات المركزية (CEX). وبلغ حجم التداول الفوري اليومي في DEX 1.84 مليار دولار، مع انخفاض حجم تداول المشتقات بشكل طفيف إلى 1.44 مليار دولار. وبالنسبة للبورصات المركزية، بلغ حجم التداول الفوري اليومي 19.18 مليار دولار، وبلغ حجم التداول اليومي للمشتقات 64.78 مليار دولار.

يفوق حجم تداول CEX في كلا الفئتين حجم تداول DEX. ويتجلى هذا التقدم بشكل أكثر وضوحا في تداول المشتقات. على الرغم من حادثة FTX والتراجع غير المتوقع اللاحق لسلسلة من البنوك المركزية، يبدو أن CEX هو الخيار الأول للمستخدمين على كل حال. بالإضافة إلى ذلك، فإن أحجام تداول المشتقات في البورصات المركزية أعلى بكثير مقارنة بأحجام التداول الفوري، مما يؤكد شعبية منتجات المشتقات الخاصة بها.

p>

p>

p>

p>

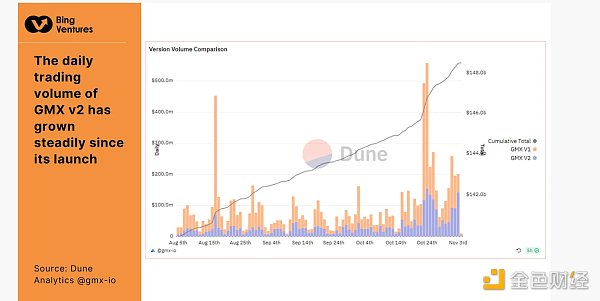

لقد نما حجم التداول اليومي لـ GMX v2 بشكل مطرد منذ إطلاقه، مما يعكس استجابة السوق الجيدة للترقية. تشير الزيادة في TVL لـ GMX v2 مقارنة بـ GMX v1 إلى نجاح الترقية. وعلى وجه الخصوص، تم تحسين كفاءة المعاملات وخفض رسوم المستخدم. ونتيجة لذلك، لم يجذب GMX v2 مستخدمين جدد فحسب، بل اجتذب أيضًا مستخدمي GMX v1. ومع ذلك، فإن الحفاظ على هذا النمو والجذب مع الحفاظ على استقرار النظام الأساسي وأمنه سيكون أمرًا صعبًا. وهذا سيحدد مستقبل GMX v2.

p>

p>

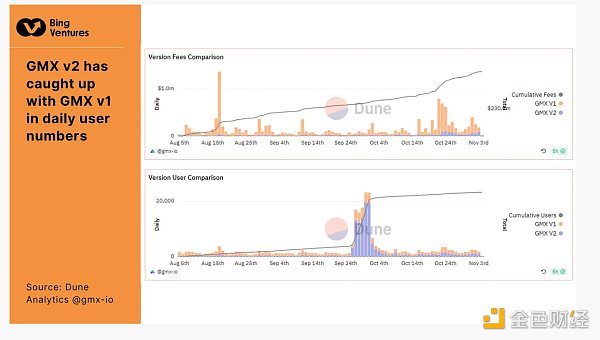

كما يتبين من الشكل أعلاه، فإن متوسط العدد اليومي لمستخدمي GMX v2 قد واكب الإصدار 1. ومع ذلك، بالنسبة للإصدار الثاني، تكون مصادر نمو المستخدمين أكثر تنوعًا، حيث أنها تجتذب أيضًا مستخدمين جدد بفضل جهودها التسويقية الناجحة وتعليم المستخدمين. بالنظر إلى الرسوم، لا تزال إيرادات الرسوم اليومية للإصدار 1 أعلى من الإصدار 2، مما يعكس هياكل الرسوم المختلفة. يعكس نمو المستخدم اعتراف السوق بتجربة المستخدم المحسنة وكفاءة المعاملات لـ GMX v2. ستكون كيفية تحويل المستخدمين الجدد إلى مستخدمين على المدى الطويل هي المشكلة الأساسية في GMX v2. نعتقد أن GMX v2 يجب أن يعطي الأولوية للتحسينات المستمرة في تجربة المستخدم ومشاركة المجتمع لتعزيز مكانته في السوق.

تم تعديل هيكل رسوم GMX v2 لتحقيق التوازن بين المراكز القصيرة والطويلة وتحسين كفاءة التمويل. تتضمن التعديلات الرئيسية ما يلي:

رسوم مخفضة لفتح/إغلاق المركز: 0.1% من الافتتاح الأصلي وتم تخفيض رسوم إغلاق المراكز إلى 0.05% أو 0.07%، اعتمادًا على ما إذا كانت التجارة تزيد الأرصدة الطويلة والقصيرة. إذا كان الأمر كذلك، يتم تطبيق رسوم أقل. خلاف ذلك، الرسوم هي 0.07٪.

مقدمة رسوم التمويل: في ميزان القوى بين صفقات الشراء والبيع، يدفع الطرف الأقوى الأموال لتكلفة الطرف الأضعف. معدل التمويل هذا ليس ثابتا، ولكن يتم تعديله تدريجيا مع مرور الوقت على أساس النسبة الطويلة والقصيرة. على سبيل المثال، إذا كان إجمالي عدد المراكز الطويلة أكبر من مبلغ المراكز القصيرة، فإن معدل التمويل المدفوع من المراكز الطويلة إلى المراكز القصيرة سيزداد تدريجياً حتى يصبح الفرق بين المراكز الطويلة والقصيرة أقل من حد معين أو يصل إلى الحد الأعلى وحينها سيبقى معدل التمويل دون تغيير، والعكس صحيح. وتساعد آلية أسعار الفائدة التكيفية هذه على زيادة فرص المراجحة وجذب رأس مال المراجحة، وبالتالي تعزيز توازن قوى السوق.

بشكل عام، نعتقد أن التحدي الأساسي الذي يواجه GMX v2 هو الحفاظ على النمو مع ضمان استقرار النظام الأساسي ونموه. . في مجال التمويل اللامركزي، تحدث حوادث أمنية بشكل متكرر. يجب أن يضمن GMX v2 أن مثل هذه المخاطر لا تؤثر عليه. ويتمثل التحدي الآخر في كيفية الحفاظ على الميزة في سوق شديدة التنافسية، وخاصة في مواجهة المنافسة من البروتوكولات الجديدة. يحتاج GMX v2 إلى مواصلة الابتكار للحفاظ على جاذبية منتجاته وخدماته. في نهاية المطاف، سيعتمد نجاح الإصدار الثاني من GMX على مدى نجاحه في تحقيق التوازن بين النمو والاستقرار والابتكار والأمان.

p>

p>

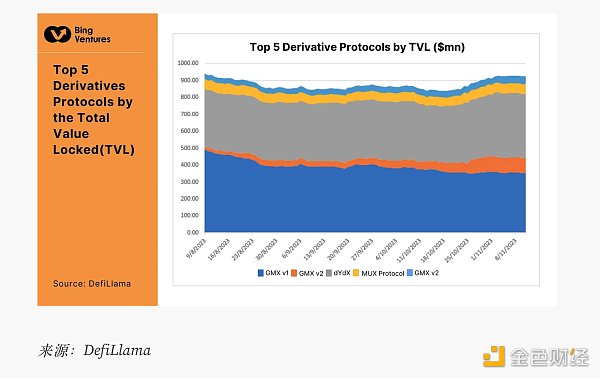

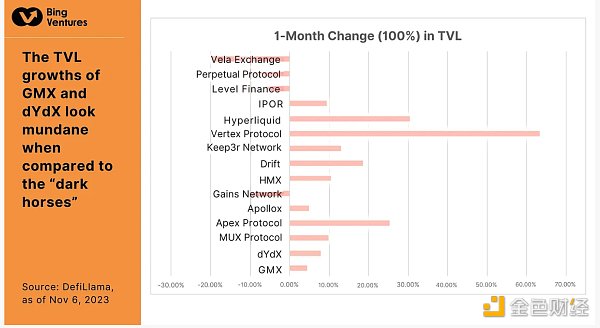

وفي الوقت نفسه، قمنا بمقارنة تغييرات TVL الشهرية لأفضل 15 بروتوكولًا مشتقًا اعتبارًا من 6 نوفمبر 2023. يبدو نمو TVL الخاص بـ GMX وdYdX ضعيفًا مقارنة بالخيول السوداء مثل Vertex Protocol وHyperliquid وApex Protocol، والتي شهدت نمو TVL بنسبة 63.22% و30.69% على التوالي. نما TVL بنسبة % و25.49% على التوالي. سننظر إليها واحدة تلو الأخرى في الفقرات أدناه لمعرفة الديناميكيات والروايات التي تدفع نموها.

بروتوكول Vertex هو بروتوكول لا مركزي إنها بورصة شاملة تتميز بخصائص أسواق العملات الفورية والدائمة والشاملة. يجمع البروتوكول بشكل فريد بين كتاب أوامر الحد المركزي (CLOB) وصانع السوق الآلي (AMM) لتعزيز السيولة وتحويل تجربة التداول للمستخدم.

تم بناء بروتوكول Vertex على Arbitrum Layer 2 (L2)، بهدف تقليل رسوم الغاز ومكافحة قيمة التعدين القابلة للاستخراج (MEV)، وتعزيز مساحة لا مركزية فعالة و المعاملات فعالة من حيث التكلفة. يتكون البروتوكول من ثلاث ركائز أساسية: جهاز تسلسل خارج السلسلة، وAMM على السلسلة، ومحرك قوي للمخاطر على السلسلة. يعمل دفتر الطلبات وAMM معًا لتجميع السيولة من صانعي سوق API والمساهمين على السلسلة. يضمن محرك المخاطر عمليات تصفية سريعة، وتمكن مصادر السيولة المزدوجة المتداولين من الحصول على أسعار أفضل. يعد حجم المعاملات المتزايد في Vertex بمثابة شهادة على نجاح هذا النموذج الفريد.

يعد نظام الهامش المتقاطع الخاص بـ Vertex Protocol ملائمًا لكل من المتداولين ذوي الخبرة والمبتدئين، مما يقلل بشكل كبير من متطلبات الهامش. على سبيل المثال، قد يكون لدى متداول Vertex الذي لديه مركز هامشي طويل من ETH ومركز عقد دائم قصير ETH متطلبات هامش تراكمية أقل من المتداول الذي لديه نفس المراكز في حساب هامش معزول. ومن خلال تقديم مفهوم هامش المحفظة، يمكّن النظام المتداولين من ضبط الرافعة المالية لمراكزهم عبر مراكز متعددة لتناسب رغبتهم الفردية في المخاطرة. إذا انخفضت قيمة مركز الهامش الفوري الطويل ETH بالدولار الأمريكي، فيمكن استخدام الهامش الزائد (على سبيل المثال، الأرباح غير المحققة) في المركز الدائم القصير ETH للحفاظ على مستويات الهامش المطلوبة وتجنب تصفية مركز الهامش الفوري الطويل. يعمل نهج Vertex على زيادة كفاءة رأس المال إلى الحد الأقصى.

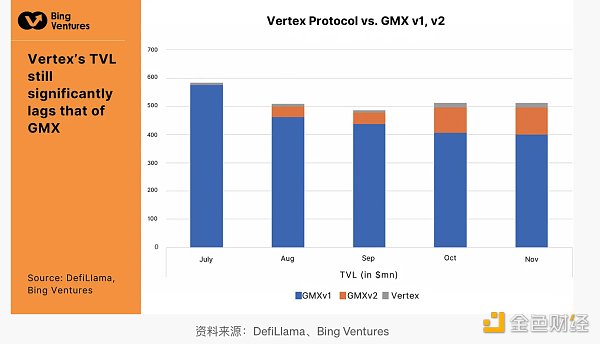

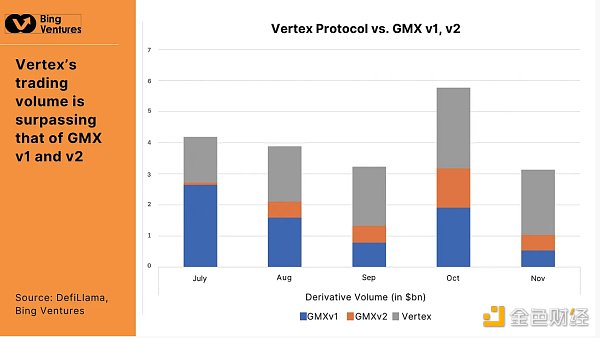

كما هو موضح في الشكل أعلاه، حجم تداول TVL ومشتقاته لبروتوكول Vertex تم تأسيسها منذ ذلك الحين وقد أظهرت اتجاهًا تصاعديًا ثابتًا منذ ذلك الحين.

إجمالي القيمة المقفلة

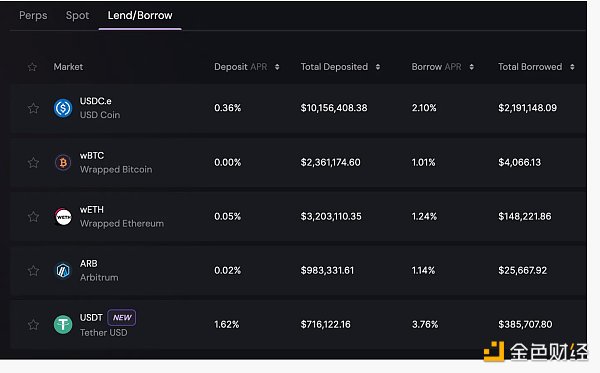

على الرغم من أن Vertex توفر تجربة تداول مبتكرة، إلا أن قيمة TVL الخاصة بها لا تزال واضحة. خلف جي ام اكس. ويرجع ذلك أساسًا إلى أن وظائف سوق المال لا تزال متخلفة للغاية. يدعم فقط إقراض واقتراض 5 أصول رئيسية بما في ذلك wBTC وwETC وUSDC. وهذا يحد من قدرتها على التقاط المزيد من القيمة المقفلة. بالإضافة إلى ذلك، لم يتم إطلاق رمزها الأصلي، VRTX، حتى كتابة هذه السطور. وهذا يعني أنه لا يمكن للمستخدمين مشاركة VRTX للمشاركة في البروتوكول.

p>

p>

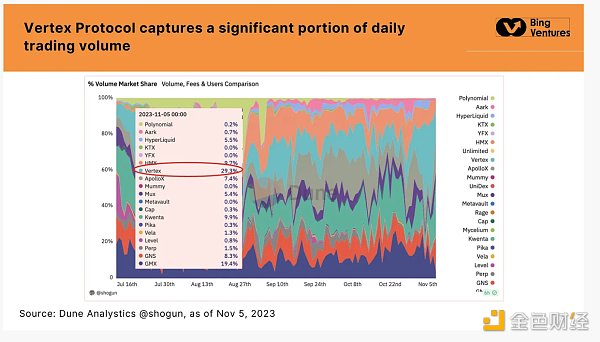

في مجال DEX شديد التنافسية، يحتل Vertex Protocol الحصة الأكبر من التداول اليومي. حجم التداول جزء كبير يتراوح من 15% إلى 30%. يعد هذا الأداء المتميز رائعًا حتى عند مقارنته بعمالقة الصناعة مثل GMX، وGains، وKwenta. بالمقارنة مع GMX، تتمتع Vertex بأحجام تداول أعلى بكثير. وباعتباره مشروعًا ناشئًا، تجاوز حجم معاملاته المشاركين الحاليين في مثل هذه الفترة القصيرة من الوقت، مما يثبت جاذبية تصميمه الفريد للمستخدمين.

p>

p>

رسوم بروتوكول Vertex؛ المصدر: DefiLlama

تفرض GMX رسوم معاملات أعلى من Vertex. لدى Vertex Protocol سياسة عدم فرض رسوم على صانعي السوق ورسوم منخفضة للغاية للمتقدمين على أزواج التداول الرئيسية (نقطتان أساس لأزواج العملات المستقرة، و2-3 نقاط أساس للأسواق الأساسية، و4 نقاط أساس للأسواق غير الأساسية). بالمقارنة، فرض GMX v1 رسومًا قدرها 0.1% لفتح وإغلاق الصفقة (تنخفض إلى 0.05% أو 0.07% في الإصدار الثاني)، مع رسوم إضافية تتراوح من 0.2% إلى 0.8% إذا كانت التجارة تتضمن تبادلًا. تجعل ميزة هيكل الرسوم هذه Vertex Protocol أكثر جاذبية للمستخدمين، على الرغم من أن رسومها المنخفضة قد تؤدي إلى نمو أقل أهمية في الإيرادات مقارنة بنمو حجم التداول.

نعتقد أن Vertex Protocol قد نجح في ترسيخ مكانته بسرعة في السوق من خلال تقديم هيكل تنافسي للغاية للرسوم المنخفضة. تجتذب هذه الإستراتيجية منخفضة الرسوم عددًا كبيرًا من المتداولين المهتمين بالتكلفة، خاصة في ظروف السوق الحالية حيث يشعر المستخدمون بقلق متزايد بشأن تكاليف المعاملات. ومع ذلك، على المدى الطويل، قد تواجه هذه الاستراتيجية تحديات ربحية، خاصة في الحفاظ على خدمات عالية الجودة وعمليات المنصة.

لذلك، يحتاج Vertex Protocol إلى استكشاف خدمات ذات قيمة مضافة ونماذج إيرادات إضافية مع الاستمرار في جذب المستخدمين برسوم منخفضة لضمان التنمية المستدامة على المدى الطويل. في حين أن رسوم المعاملات اليومية لـ GMX كانت أعلى بكثير في السابق، فقد انخفضت مؤخرًا إلى حوالي 100000 دولار، وهو نفس رسوم بروتوكول Vertex تقريبًا. بالإضافة إلى حجم المعاملات المتنامي بشكل مطرد لـ Vertex Protocol، فمن المتوقع أن تتجاوز إيراداتها المستقبلية GMX.

السائل المفرط هو بورصة لامركزية للعقود الآجلة الدائمة بناءً على دفتر الطلبات. إنه يعمل على سلسلة Hyperliquid، وهي طبقة Layer1 مبنية على Tendermint. أحد الأسباب الرئيسية للنمو السريع لـ Hyperliquid هو وجوده في الطبقة 1 الخاصة به. يتيح ذلك لفريق Hyperliquid تعديل رسوم الغاز وMEV والانزلاق وما إلى ذلك بمرونة لتحقيق تجربة تداول أسرع وأكثر كفاءة، بحيث يمكن للمنصة دعم ما يصل إلى 20000 طلب في الثانية.

يعمل التشغيل على Layer1 الخاص به أيضًا على تمكينه من إنشاء دفتر أوامر كامل على السلسلة مع شفافية كاملة لكل صفقة يتم تنفيذها، وهو ما تم توضيحه في حدث FTX للغاية تشتد الحاجة إليها في ما بعد البيع. يجعل Hyperliquid L1 من الممكن بناء كل شيء على السلسلة، ولامركزي، وغير موثوق به وغير مسموح به قدر الإمكان.

p>

p>

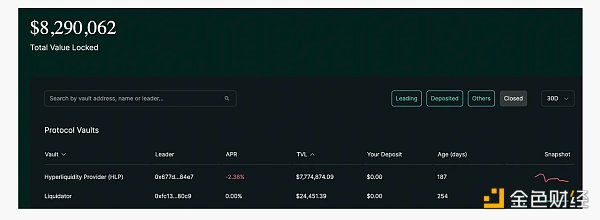

في Hyperliquid، توفر Vaults السيولة لمختلف استراتيجيات التداول. يمكن إدارتها من قبل المتداولين الفرديين أو آليًا بواسطة صناع السوق. يمكن لأي شخص الإيداع في الخزينة لتحقيق الأرباح: DAO أو البروتوكول أو المؤسسة أو الفرد. وفي المقابل يحصل صاحب الخزنة على 10% من إجمالي الأرباح.

تعد Hyperliquid أيضًا أول شركة تطلق عقود مؤشر دائمة لـ Friend.tech. في البداية كان هذا يعتمد على TVL، ولكن بعد أن أصبح من الواضح أنه يمكن التلاعب بتعريف TVL نظرًا لتزايد OI، تم تغييره إلى مجموعة ثابتة من الأسعار المتوسطة لأفضل 20 موضوعًا.

مثل Vertex، ينمو TVL للبروتوكول بشكل مطرد منذ إطلاقه، والمشتقات الشهرية وبلغ حجم التداول حوالي 1.5 مليار دولار بعد أن بلغ ذروته عند 8 مليارات دولار. ومع ذلك، في المتوسط، لا يزال بروتوكول Vertex يحتفظ بميزة تنافسية.

فيما يتعلق بـ TVL، لا يزال Hyperliquid غير قابل للمقارنة مع GMX. ولكن بالمقارنة مع Vertex Protocol، الذي تم إطلاقه في نفس الوقت تقريبًا، فإن TVL الخاص بـ Hyperliquid يتأخر قليلاً فقط، متجاوزًا Vertex فقط في سبتمبر. نعتقد أن انخفاض قيمة TVL يرجع في المقام الأول إلى القيود المفروضة على قدرات الإيداع والإيداع. يقوم المشروع في المقام الأول بتأمين الأموال من خلال الخزائن، حيث يقوم الأشخاص بإيداع الأموال للحصول على حصة من الأرباح. ومع ذلك، هناك مخاطر متأصلة في طريقة نسخ التداول هذه، حيث تعتمد الأرباح والخسائر بشكل كامل على مهارات التداول لمالك الخزينة. ولذلك، فإن هذه الميزات لا توفر ضمانات كافية، كما أنها أقل جاذبية للمستثمرين.

p>

p>

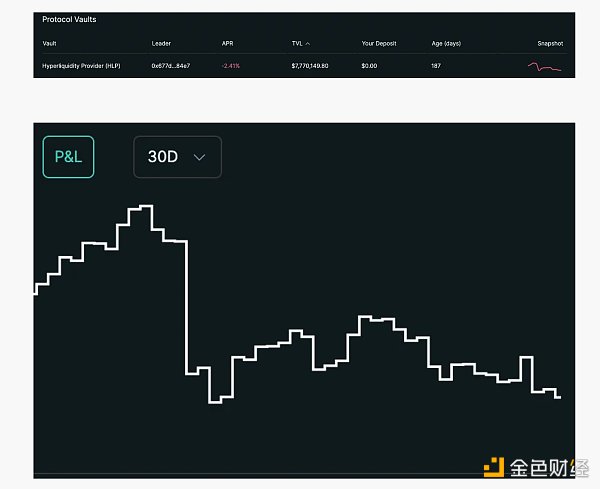

على سبيل المثال، يوضح الرسم البياني أعلاه أداء موفر السيولة المفرطة (HLP)، وهو عبارة عن قبو بروتوكول يقوم بإنشاء الأسواق وتصفيتها ويجمع جزءًا من رسوم المعاملات. يمكننا أن نرى أن عائد الاستثمار سلبي (-2.41%) وأن نسبة الربح إلى الخسارة مستمرة في الانخفاض، مما يشير إلى أنه قد يكون لدى المستخدمين خيارات أفضل من إيداع الأموال في Vaults.

المصدر: Dune Analytic @shogun، اعتبارًا من 2023 5 نوفمبر

تستحوذ مادة Hyperliquid على حوالي 6% من حصة السوق. على الرغم من أنه لا يمكن مقارنته ببروتوكول Vertex، إلا أنه لا يزال يمثل نسبة مثيرة للإعجاب بالنسبة للبروتوكول الجديد. ومع ذلك، انخفضت أحجام التداول خلال الشهر الماضي وفشلت في الحفاظ على مستويات النشاط السابقة.

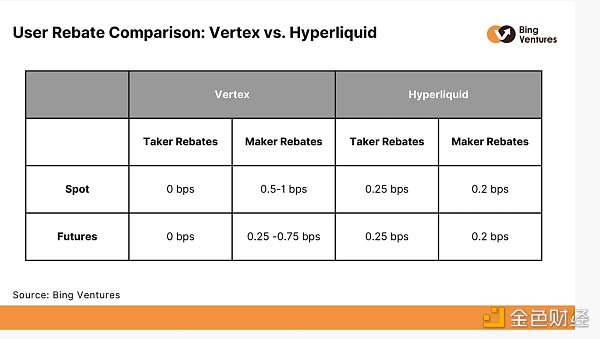

هيكل رسوم Hyperliquid هو كما يلي:

يدفع Taker رسمًا ثابتًا قدره 2.5 نقطة أساس، بينما يحصل صانعو السوق على خصم قدره 0.2 نقطة أساس. يتلقى المُحيل 10% (0.25 نقطة أساس) من رسوم المستلم الخاصة بالمستخدم المُحال. يعود دخل الرسوم المتبقي (حوالي 2.05 نقطة أساس) إلى صناديق التأمين و HLP.

على عكس Vertex، حيث يتحمل الفريق أو حاملي الرمز الداخلي معظم الرسوم، في Hyperliquid، يتم توزيع الرسوم مباشرة على المجتمع: 40% لصندوق التأمين و60% لمؤسسة الإسكان والأرض والملكية.

يؤكد هيكل رسوم Hyperliquid على رد الجميل للمجتمع. في المقابل، يقدم Vertex Protocol صفر رسوم للمتداولين على أزواج التداول الرئيسية ورسوم منخفضة للغاية للمتداولين. وتستخدم جزءًا من رسوم المعاملات لدعم خزائنها ومزودي السيولة. يوضح هذا التفاوت أن Hyperliquid يفضل مكافأة أعضاء المجتمع الذين يدعمون بشكل مباشر عمليات الشبكة وإدارة المخاطر.

ApeX Pro هو بروتوكول ApeX أحدث منتج، مبني على محرك قابلية التوسع StarkEx من الطبقة الثانية من StarkWare ويعمل على نموذج دفتر الطلبات، ويقدم عقودًا دائمة عبر الهامش مع تجربة مستخدم آمنة وفعالة وسهلة الاستخدام. إنها غير وصائية، مما يعني أن أصول المتداول موجودة بالكامل على السلسلة ولا يمكن الوصول إليها إلا باستخدام مفاتيحه الخاصة. يساعد توسيع نطاق الحل من خلال تجميع المعرفة الصفرية Apex على تحسين أمان المعاملات وحماية خصوصية المستخدم. إنه يوفر رسوم تداول أفضل مقارنة بالمنتجات المماثلة مثل dYdX وGMX. كما أن آلية مكافآت الستاكينغ وإعادة الشراء وبرنامج الإحالة تزيد من جاذبيتها.

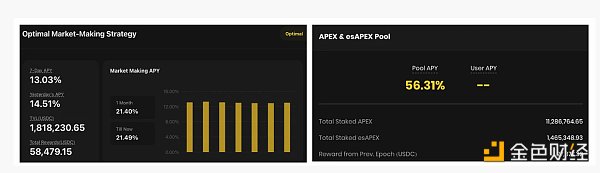

تتضمن عوامل الجذب الرئيسية لبرنامج التوقيع المساحي ApeX ما يلي:

لا توجد شروط أو خطط محددة. يمكن للمستخدمين بدء وإلغاء الستاكينغ في أي وقت، وكلما طالت فترة الستاكينغ، زادت العائدات.

لا يأخذ وضع المكافآت في الاعتبار أصولك المرهونة فحسب، بل أيضًا نشاط التداول الخاص بك، ويأخذ في الاعتبار الأرباح الإضافية التي تحصل عليها من التداول (T2E) درجة النشاط.

يرتفع أيضًا مستوى TVL لبروتوكول Apex بشكل مطرد. واستقر حجم تداول المشتقات الشهرية عند حوالي 1.7 مليار، على غرار البروتوكولين السابقين.

إن TVL لبروتوكول Apex أعلى بكثير من البروتوكولين السابقين. تعد ميزتاها المولدتان للعوائد، ومجمعات السيولة الذكية ومجموعة الستاكينغ الخاصة بـ Apex، من المساهمين الرئيسيين في ارتفاع قيمة TVL. وكانت المشاركة في الماضي حماسية للغاية. يصل العائد السنوي لمجمع الستاكينغ (APY) إلى 56.31%، في حين يوفر مجمع السيولة الذكية أيضًا عائدًا جذابًا لمدة سبعة أيام بنسبة 13.03% للمستخدمين الذين يوفرون السيولة لاستراتيجيات صنع السوق الخاصة بهم.

p>

p>

بالمقارنة مع البروتوكولين الآخرين، يعد مسار نمو حجم المعاملات لبروتوكول Apex أكثر مستقر، مما يشير إلى النمو المطرد في قاعدة المستخدمين ومشاركة المستخدمين.

يشبه اتجاه نمو رسوم المعاملات في Apex اتجاه Vertex. نحن نؤمن بأن كلا من Hyperliquid وApex Protocol قد أسسا مكانتهما في السوق من خلال التركيز على قطاعات السوق المتخصصة ومجموعات المستخدمين، مما يسمح لهما بخدمة الاحتياجات الفريدة لهذه الأسواق بشكل أكثر فعالية. تشتهر Hyperliquid بكتابها المبتكر للأوامر المتصلة بالسلسلة بالكامل، بينما اكتسب Apex Protocol تقديرًا لدعمه متعدد السلاسل وتنفيذه التجاري بكفاءة.

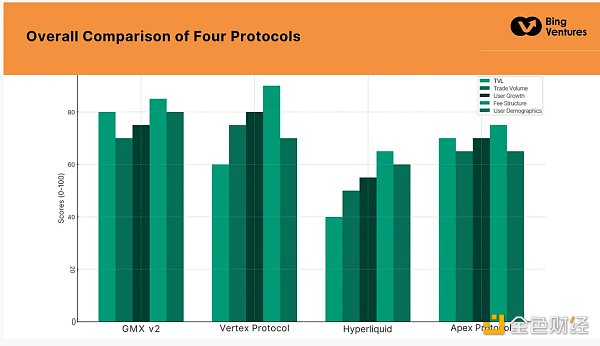

استنادًا إلى البيانات المتاحة، قمنا بمقارنة جميع البروتوكولات الأربعة (GMX v2، تم تسجيل نقاط Vertex Protocol وHyperliquid وApeX Protocol) على TVL، وحجم المعاملات، ونمو المستخدمين، وهيكل الرسوم، والتركيبة السكانية للمستخدمين، وما إلى ذلك لعرض قوتهم الإجمالية وقدرتهم على تحمل المخاطر. الصورة أدناه توضح بعض النتائج.

p>

p>

باعتبارها الشركة الرائدة في السوق حاليًا، تحقق GMX v2 درجات عالية في مقاييس متعددة، خاصة TVL وحجم التداول. كما أنها تؤدي أداءً جيدًا من حيث قدرات الابتكار وتجربة المستخدم والمشاركة المجتمعية. ومع ذلك، قد يكون الامتثال التنظيمي أحد المجالات التي يمكن العمل عليها.

تتمتع Vertex بصدارة كبيرة في هيكل الرسوم، وهو ما يمثل قدرتها التنافسية الأساسية. على الرغم من أن حجم القيمة الإجمالية للقيمة والمعاملات أقل قليلاً مقارنة بـ GMX v2، إلا أنه يتمتع بإمكانات هائلة من حيث نمو المستخدمين ومشاركة المجتمع.

باعتبارها منصة أحدث، سجلت Hyperliquid درجات أقل في جميع المقاييس، مما يعكس التحديات التي تواجهها المنصات الناشئة. ومع ذلك، فإنه لديه القدرة على اللحاق بالركب من حيث الأمان وتجربة المستخدم.

تشبه نتائج ApeX نتائج Vertex في العديد من المقاييس. ومع ذلك، فهو يتفوق قليلاً على Vertex من حيث تجربة المستخدم والمشاركة المجتمعية.

باختصار، GMX هي حالة إن سوق تداول المشتقات اللامركزية يواجه بالفعل تحديات من خلال البروتوكولات الناشئة، وخاصة بروتوكول Vertex. ومن خلال الاستفادة من قوة هيكل الرسوم الخاص بها، بدأت Vertex في الاستحواذ على المزيد من حصة السوق. يسلط هذا المشهد التنافسي الضوء على أنه، حتى في هذا السوق الناضج نسبيًا، لا تزال استراتيجيات التسعير المبتكرة وسهلة الاستخدام وسيلة فعالة لجذب المستخدمين وزيادة حصة السوق.

بقدر ما يتعلق الأمر بـ TVL، لا تزال المشاريع الناشئة غير قابلة للمقارنة بـ GMX. ويعكس هذا أن المستخدمين ما زالوا حذرين بشأن إيداع كميات كبيرة من الأصول في منصات جديدة. قد يكون سبب هذه الظاهرة هو افتقار المستخدمين إلى الثقة في النظام الأساسي الجديد، أو عدم اكتمال وظائف المنتج، أو عدم كفاية الوعي بالسوق. ولذلك، فإن جذب أموال المستخدمين وزيادة إجمالي الدخل الإجمالي سيكون تحديًا كبيرًا لهذه البروتوكولات الناشئة.

بالإضافة إلى المنافسة في السوق، سيتأثر تطوير هذه البروتوكولات أيضًا بعوامل مثل طلب السوق والتقدم التكنولوجي والبيئة التنظيمية. ستشكل الاتجاهات العشرة التالية مستقبل سوق المشتقات اللامركزية، ومن المهم للاعبين الحاليين والجدد في السوق فهم هذه الاتجاهات والتكيف معها.

إعادة تنظيم السوق

نظرًا لتغير احتياجات المستخدمين، يمر سوق المشتقات اللامركزية بمرحلة صعبة إعادة الهيكلة الكبرى . لا يتوقع الأشخاص المزيد من الوظائف فحسب، بل لديهم أيضًا متطلبات أعلى بشكل متزايد لتجربة المستخدم والكفاءة المالية والشفافية وما إلى ذلك. ستؤدي عملية إعادة الهيكلة هذه إلى استبدال قادة السوق الحاليين بلاعبين جدد أكثر مرونة وابتكارًا في تلبية احتياجات المستخدمين هذه.

تسريع الابتكار التكنولوجي

يعد الابتكار التكنولوجي جوهر تطوير المؤسسات الجديدة. نتوقع المزيد من آليات التداول المبتكرة، مثل مجمعات السيولة الأكثر كفاءة وأدوات إدارة المخاطر المحسنة، لمواجهة التحديات الفريدة المتمثلة في التقلبات العالية والسيولة غير المستقرة في سوق العملات المشفرة. سيتم أيضًا تحسين العقود الذكية من حيث الأمان والقدرة على تنفيذ استراتيجيات مالية أكثر تعقيدًا وفعالية. يعد الابتكار التكنولوجي المستمر أمرًا بالغ الأهمية لكي تظل المنصة قادرة على المنافسة.

المعاملات عبر السلسلة

مع نضوج سوق العملات المشفرة، يحتاج المستخدمون بشكل متزايد إلى معاملات سلسة عبر سلاسل الكتل المختلفة. يؤدي تطوير الوظائف عبر السلسلة إلى تعزيز سيولة الأصول ويوفر للمستخدمين مجموعة واسعة من فرص التداول. نتوقع أن تكتسب الأنظمة الأساسية التي تدعم العمليات متعددة السلاسل مزايا تنافسية بسبب إمكانية التشغيل البيني المحسنة.

تستمر متطلبات القدرة على التكيف التنظيمي في التزايد

مع تطور المشهد التنظيمي العالمي، أصبحت القدرة على الحفاظ على منصات اللامركزية التي تكون مرنة وقابلة للتكيف في نفس الوقت سيكون لها مزايا. وهذا يعني أن المنصات لا يجب أن تهتم فقط بالتطورات التكنولوجية، بل يجب أيضًا أن تولي اهتمامًا وثيقًا للتطورات التنظيمية الدولية وتعديل عملياتها لتتوافق مع المتطلبات القانونية في المناطق المختلفة. ستصبح القدرة على التكيف التنظيمي معيارًا مهمًا للتمييز بين المنصات في المستقبل.

تحسين تجربة المستخدم بشكل أساسي

سوف تصبح تجربة المستخدم عاملاً رئيسياً في تمايز النظام الأساسي. مع نمو قاعدة مستخدمي التمويل اللامركزي، يعد تبسيط واجهات المستخدم وعمليات المعاملات وتقليل الحواجز التقنية أمرًا بالغ الأهمية لجذب قاعدة واسعة من المستخدمين. ولا يتعلق الأمر فقط بتصميم الواجهة، بل يتعلق بإعادة التفكير في عملية المعاملة بأكملها. يجب أن تكون كيفية توفير تجربة مستخدم قابلة للمقارنة أو أفضل من تجربة التبادلات المركزية مع الحفاظ على اللامركزية أولوية لجميع المنصات.

أمن العقود الذكية

تمثل العقود الذكية حجر الزاوية في التمويل اللامركزي، ويؤثر أمنها بشكل مباشر على سمعة وأصول الشركة. سلامة المنصة. يعد تعزيز أمان العقود الذكية من خلال أساليب مثل عمليات تدقيق التعليمات البرمجية الأكثر صرامة وبرامج مكافأة الأخطاء أمرًا بالغ الأهمية لبناء ثقة المستخدم ومنع فقدان الأموال.

تحسين كفاءة رأس المال من خلال أدوات مالية مبتكرة

تواجه المنصات اللامركزية تحديات كبيرة في كفاءة رأس المال. في حين أن الأسواق المالية التقليدية لديها مجموعة من الأدوات والاستراتيجيات التي أثبتت جدواها لتحسين كفاءة رأس المال، إلا أن سوق العملات المشفرة لا يزال لديه مجال كبير للنمو. وستركز المنصات اللامركزية المستقبلية على الأدوات المالية المبتكرة واستراتيجيات التداول المعقدة، والتي ستختبر فهم المشاركين في السوق وقدراتهم على الابتكار المالي.

الحوكمة اللامركزية

الحوكمة اللامركزية هي الميزة الأساسية لتقنية blockchain. ستؤدي المشاركة المجتمعية الفعالة وعمليات صنع القرار الشفافة إلى زيادة مصداقية المنصة ومشاركة المستخدمين. ومن أجل تحقيق اللامركزية الحقيقية، نتوقع أن تركز المنصات المستقبلية بشكل أكبر على آراء المجتمع وتجعل المشاركة المجتمعية جزءًا مهمًا من عملية صنع القرار.

الأصول الاصطناعية المتنوعة ومنتجات المشتقات

مع نضوج السوق، سيستمر الطلب على أدوات الاستثمار المتنوعة في النمو. وستكون الأصول الاصطناعية والمشتقات المختلفة أساسية لتلبية هذه الحاجة. ستوفر المنصات اللامركزية المستقبلية مجموعة واسعة من المشتقات، بما في ذلك الخيارات والعقود الآجلة ومختلف المنتجات المالية المعقدة. وستجذب هذه المنتجات المتنوعة قاعدة أوسع من المستثمرين وتعزز عمق السوق والسيولة.

آلية جديدة لاستخراج السيولة والحوافز

من أجل جذب المستخدمين والاحتفاظ بهم، يمكن إنشاء سيولة جديدة وتنفيذها. والحوافز. وينبغي أن تكون هذه الآليات قادرة على جذب مشاركة المستخدمين والحفاظ على نشاط المستخدم على المدى الطويل. نتوقع ظهور مجموعة متنوعة من آليات الحوافز الجديدة، بما في ذلك المكافآت الرمزية والحوافز المتنوعة طويلة الأجل لتعزيز ولاء المستخدمين وزيادة المشاركة.

تظل Binance أكبر بورصة مركزية (CEX) بحصة سوقية تبلغ 39.1٪ في نوفمبر 2024.

JinseFinance

JinseFinanceتهيمن CryptoPunks حاليًا على سوق NFT بحصة تبلغ 30.9% من السلسلة الكبرى، مما يعزز ريادتها منذ تجاوز Bored Ape Yacht Club (BAYC) في مايو 2023.

JinseFinance

JinseFinance JinseFinance

JinseFinanceتخطط منصة بيانات التشفير لدمج نقاط النهاية الجديدة في واجهة برمجة تطبيقات بيانات التشفير الخاصة بها بحلول الربع الثاني من عام 2024، والتي تغطي جوانب مختلفة من بيانات NFT عبر المنصات الرئيسية.

Davin

Davinتقدم GMX Crypto، العملة المشفرة الأصلية لموقع Gmx.com، للمستخدمين مزايا متنوعة داخل النظام الأساسي. بدءًا من خصومات المعاملات وحتى المكافآت والميزات الحصرية، تعمل GMX Crypto على تحسين تجربة المستخدم. افهم الأسباب الرئيسية لاستخدام GMX Crypto واستكشف أدواته المساعدة داخل النظام البيئي GMX.com. بالإضافة إلى ذلك، تعرف على الفروق بين GMX وdYdX، وهما منصتان لهما تركيزات وميزات مختلفة في مجال العملات المشفرة.

Sanya

Sanyaكان يناير 2023 هو ثاني أسوأ شهر لتسريح العملات المشفرة حيث ضربت موجة جديدة من تسريح العمال الصناعة ، حيث فقد ما يصل إلى 2806 أشخاص وظائفهم.

decrypt

decryptقال أحد مؤسسي منافس DEX لشركة GMX في 2 سبتمبر / أيلول أنه يمكن استغلال ثغرة في GMX مما قد يترك حاملي GLP قصيرًا. بعد 16 يومًا ، حدث ذلك.

Others

Othersلا يزال دمج ETH القادم حدثًا متوقعًا للغاية ومضخمًا في مساحة التشفير.

Bitcoinist

Bitcoinistفي حين استحوذت Binance على CoinMarketCap خلال شتاء العملات المشفرة بعد عام 2017 ، فإن السوق الهابطة الحالية ليست هي الوقت المناسب لبيع CoinGecko ، وفقًا لما قاله مدير العمليات.

Cointelegraph

Cointelegraphأثناء التحقيقات جارية ، قد يكون الهجوم المستمر على العديد من منصات التشفير مرتبطًا باختراق Coinzilla ، وهي وكالة إعلانية وتسويق.

Cointelegraph

Cointelegraph