编译:区块链骑士

距离2024年1月,美国证券交易委员会(SEC)对一系列现货BTC ETF开放申请的最后期限越来越近,Crypto资产市场充满了期待。

这一关键时刻有可能重塑投资者与BTC的相互作用,它为投资者接触这种数字资产提供了一个受监管的、更便捷的途径。

BTC ETF类似于传统的ETF,为投资者提供了投资BTC的机会,而无需直面获得BTC的复杂性,如管理Crypto钱包或浏览Crypto交易所。

SEC会跟踪BTC的表现,为投资这种Crypto资产提供了一种更直接、更规范的方法。

投资BTC ETF具有多种优势,包括可获得性、便利性、多样化、流动性和专业管理。但是,它们也存在交易对手风险、流动性风险、市场波动性和监管不确定性,特别是考虑到美国的新法规。

BTC ETF可能获得批准,这将扩大BTC的投资者基础,也会提高BTC的采用率和价格稳定性。

这些都是在Crypto资产市场复苏的背景下发生的,BTC在12月初的交易价格超过了42000美元。

“我们预计,2024年第一季度将有超过24亿美元流入新批准的美国现货BTC ETF,以保持BTC价格的高位。尽管可能出现大幅波动,但BTC价格在2024年第一季度不太可能跌破30000美元。”VanEck数字资产研究主管Matthew Sigel写道。

因此,SEC的决定备受期待,因为它可能对Crypto资产领域未来的监管和投资趋势产生重大影响。

2024年1月的最后期限意义深远。SEC已经提交了十多份BTC ETF申请,其中包括贝莱德(BlackRock)、富达(Fidelity)和Invesco等行业巨头的申请,其决定将产生深远影响。

此举也将对个人申请产生影响,并为未来与Crypto资产相关的金融产品开创先例。SEC可能批准这些申请,这被视为BTC更广泛应用的一步,也是主流金融市场的重大举措。

获批的BTC ETF有可能推动机构投资,并开创Crypto资产的变革时代。

Yield App首席投资官Lucas Kiely告诉BeInCrypto:“这样的ETF将为机构投资者提供一个受监管的、熟悉的投资工具,减轻他们对流动性、托管和监管不确定性的担忧。 ”

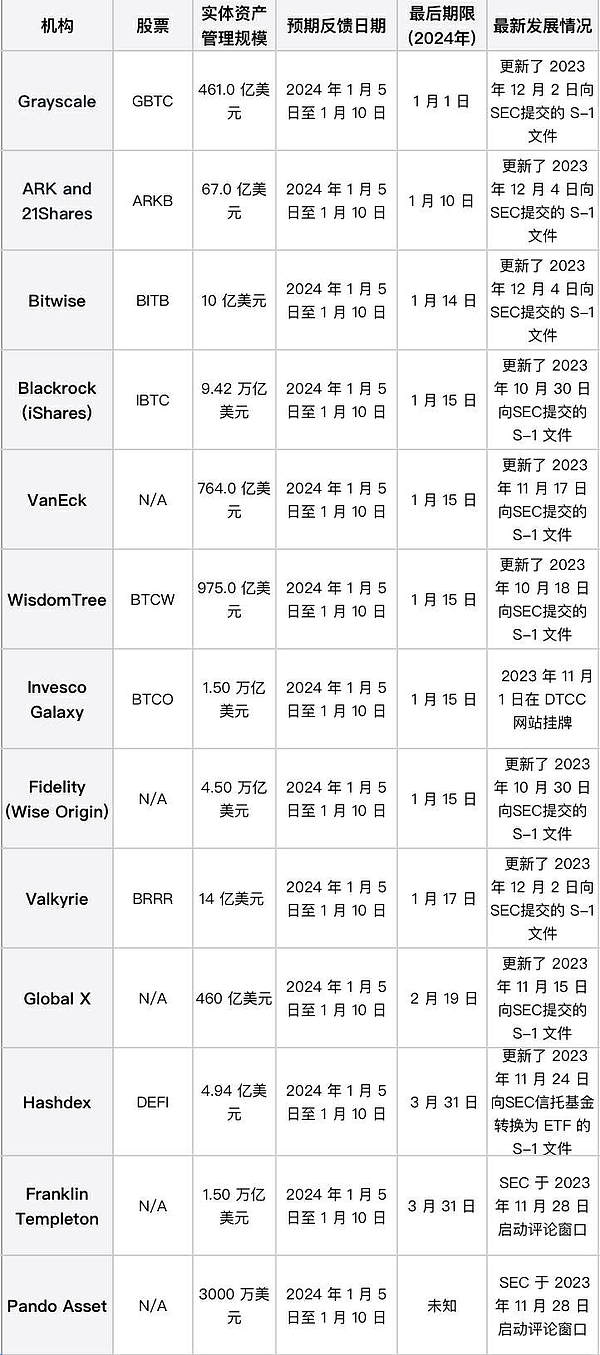

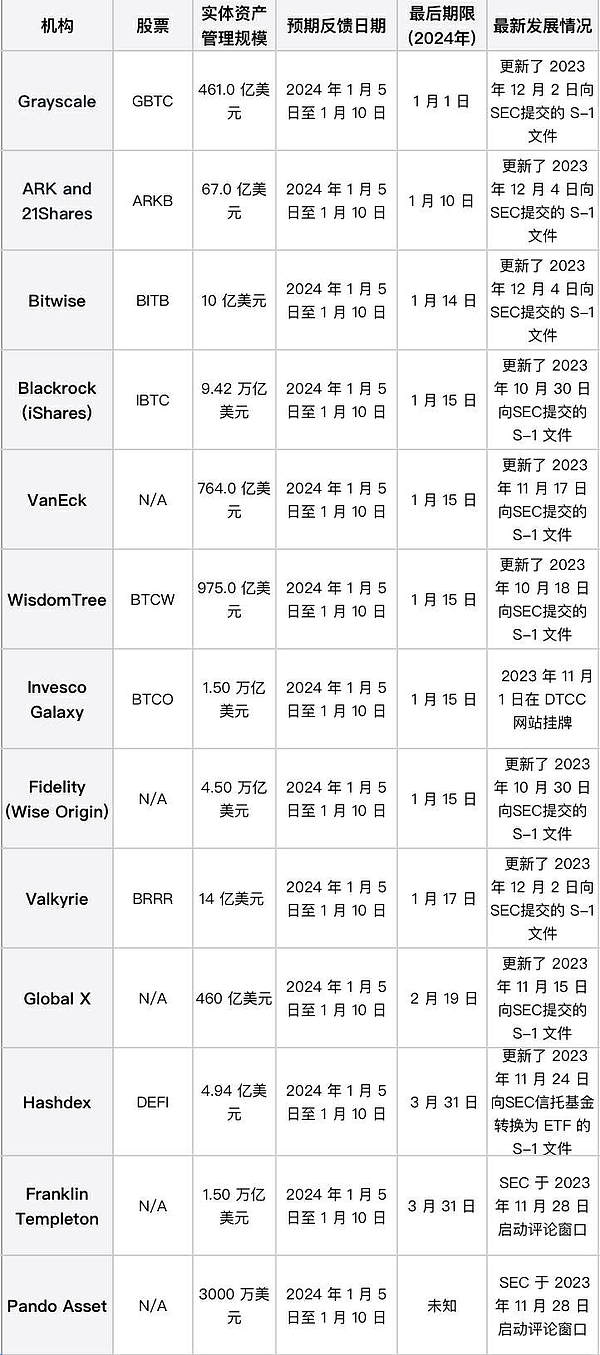

待批的BTC ETF申请数量众多,截止日期从2024年1月初到1月末不等:

在申请者中,全球最大的资产管理公司贝莱德脱颖而出,其管理的资产规模达到惊人的9.42万亿美元。

贝莱德与Coinbase的合作关系,以及向SEC成功申请ETF的骄人记录,使其成为BTC ETF申请获批的有力竞争者。

贝莱德的积极成果可能会成为BTC价格的重要催化剂,有可能将其推向新的高度。

“贝莱德申请现货BTC ETF时,在我看来是完全不同的游戏,就好比带着枪去打一场刀战。这是一家不喜欢失败的公司,他们知道自己在做什么,他们一定看到了BTC的一些东西。”Bloomberg的分析师Eric Balchunas强调说。

随着2024年1月最后期限的临近,Crypto资产市场正处于一个潜在变革阶段的风口浪尖。SEC对BTC ETF的决定将对投资者产生影响,并在塑造Crypto资产监管和投资的未来方面发挥至关重要的作用。

无论这些ETF是获得绿灯还是面临拒绝,它们的命运都将在数字时代的Crypto资产市场和投资策略上留下不可磨灭的印记。

Huang Bo

Huang Bo