来源:Chainalysis;编译:邓通,金色财经

在我们发布的年度《加密犯罪报告》中,大部分研究数据都能讲述一个清晰的故事。例如,通过Chainalysis的标记和数据,可以检测到汇款给勒索软件运营商、暗网市场或受制裁实体的资金,并分析趋势。但是,区块链数据也可以用于检测可疑的交易模式。在这些情况下,区块链上的证据通常不够明确。相反,链上数据可以作为深入调查的起点,通常结合其他链下信息使用。因此,在计算总非法交易量时,我们不包括可能的市场操纵收益或受害者损失的估计——没有足够的信息来确定活动是否犯罪,除非有额外的上下文信息。

“炒作和倒腾”计划通常涉及一个或一组投资者投资于某代币,大力宣传该代币以刺激价格上涨,随后以显著的利润抛售他们持有的代币。这通常导致代币价格大幅下跌,甚至崩溃,对毫不知情的持有者产生影响。

对于这项分析,我们设计了一种方法,以揭示标识潜在进一步调查市场操纵可能区域的数据点。考虑到DeFi的透明性和链上信息的可用性(这在中心化交易平台中并不类似),我们把重点放在了DeFi上。具体而言,我们研究了以太坊网络,该网络近年来经历了快速的增长和创新。由于生态系统的ERC-20标准,或者说基于以太坊的可互换代币的技术指南,现在更容易在以太坊上构建新的代币,所有这些代币都可以彼此交易,并用于各种去中心化应用(dApps)。

在下文中,我们将使用链上分析来考虑其中一些模式,这是对于市场运营商和政府机构而言同样重要的工具。

如何使用链上数据来识别可能的拉高和转储方案的要素

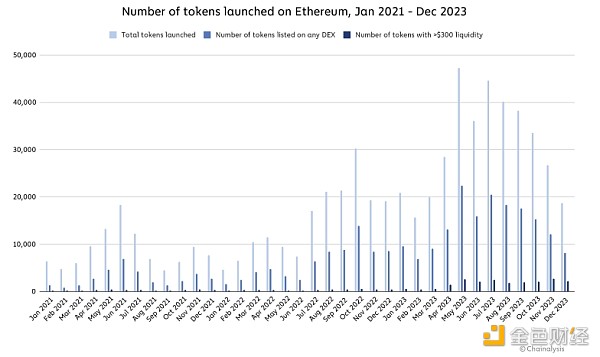

在2023年1月至12月之间,仅在以太坊上就推出了略多于37万个代币,其中约有168,600个可以在至少一个去中心化交易所(DEX)上进行交易。正如下文所示,自2022年中期以来,每月推出的代币数量一直在增加,最近活动的高峰接近每月5万个。

该数据来自 Transpose,索引实时区块链数据的综合来源。

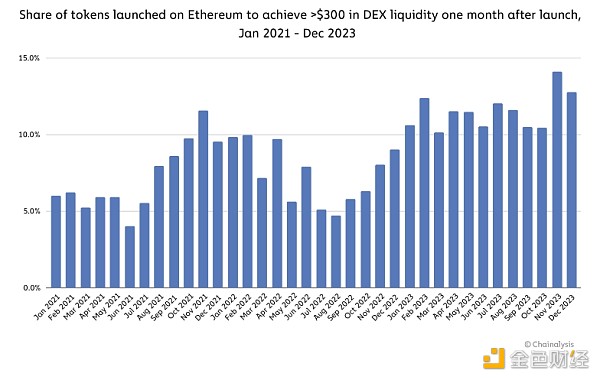

不过,并非所有这些代币都受到了巨大的关注。 在任何一个月,所有发行的代币中只有不到 14.1% 在下个月内实现了超过 300 美元的 DEX 流动性,而 2023 年发行的代币中目前只有 5.7% 高于该阈值。 尽管比前两年有所增加,但较低的流动性表明,大多数发行的代币仍然无法轻松地与 ETH、wETH、USDC、USDT 和 wBTC 等流动资产进行兑换,而不会对其价格造成重大影响。

有很多原因可以解释未能实现更多流动性交易量的原因。 随着代币化的普及,向日益拥挤的市场推出新代币变得更具挑战性。

然而,有些可能是尝试拉高和转储计划。 以下是一种代币操作如何发生的示例:

一个参与者(或一组参与者)要么推出新的代币,要么购买现有代币的大部分供应——通常是历史交易量较低的代币。

某位推广者将代币宣传为“快速致富”的机会,通常使用社交媒体和在线聊天室(例如 Discord 和 Telegram)。

社交媒体和聊天室上的持续营销吸引了用户的关注,导致购买量增加。

推广者还可能进行虚假交易,即同时买卖同一资产,目的是伪造其交易量。

如果成功,代币的价值就会上升。

一旦代币达到价格目标,参与者就会清算其头寸以获取利润。

由于抛售压力加大,代币价格迅速下跌,导致许多受害者“背锅”。

如果参与者同时也是代币创建者,他们可能会完全放弃代币项目,带走更多用户的资金,也称为“Rug Pull”。 然而,这并不总是可行,具体取决于项目的治理。

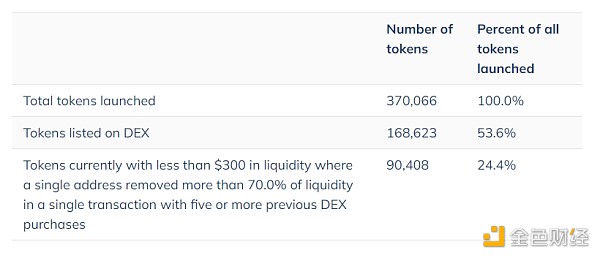

其中许多要素可以在链上数据中识别。 我们使用 Transpose 来寻找满足以下三个标准(“标准 A”)的 ERC-20 代币:

该代币被 DEX 用户购买了五次或更多,而与代币最大持有者没有链上联系,这表明它在市场上取得了一定程度的吸引力。

单个地址消除了该代币 DEX 流动性池中超过 70.0% 的流动性,表明最大持有者抛售了该代币。 在大多数情况下,该地址会在发布后的最初几周内消除代币的流动性。

该代币目前的流动性为 300 美元或更少,这表明该代币的市场在流动性消失后基本上停止了。 如果代币涉及多个 DEX 池,我们会合并流动性。

我们发现大约 90,408 个代币符合标准 A。这个数字占研究期间在以太坊上发行的所有代币的 24.4%,以及在 DEX 上列出的代币的 53.6%。 然而,到2023年,符合标准A的代币交易量仅占以太坊DEX总交易量的1.3%。

这种方法并不意味着这些代币是拉高抛售计划的对象——相反,它说明了运营商或监管机构如何利用链上交易数据来识别和优先考虑可能暗示非法活动并需要进一步调查。

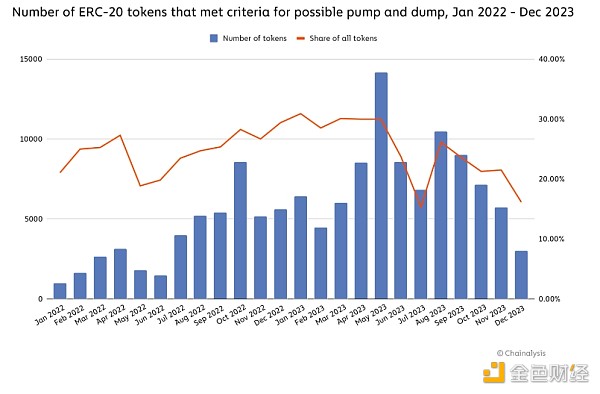

自 2023 年中期以来,每月满足标准 A 的新代币数量一直在下降,但仍高于 2022 年的数量。

推出符合标准 A 的代币的参与者在其代币价值暴跌之前获利了多少? 我们可以根据与代币发行相关的钱包如何与其 DEX 流动性池交互并交易代币本身,使用以下公式来计算这一点。

A = 可能的非法行为者从 DEX 池中提取的金额

B = 可能的非法行为者存入 DEX 池的金额

C = 非法行为者用于交易代币的资金,可能是通过清洗交易

利润 = A – B – C

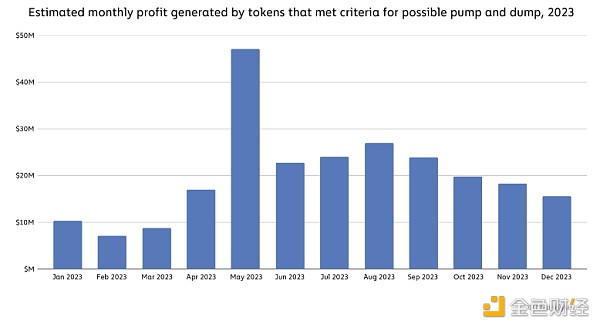

使用这个公式,我们计算出,推出符合标准 A 的代币的参与者在 2023 年总共获得了约 2.416 亿美元的利润,这还不考虑建立和推出利润的其他成本。

尽管这些参与者获得的总利润相当可观,但符合我们标准的单个代币平均每只产生 2,672 美元的利润,仅占 2023 年以太坊 DEX 总交易量的 1.3%。该数据描绘了一个生态系统的图景,其中潜在的不良行为者可能会产生数以万计的潜在拉高和抛售代币,其中大多数无法产生可观的利润,也不会吸引有意义的交易量。

案例研究:2023 年最多产的代币创建者之一生成了 81 种符合我们标准的不同代币

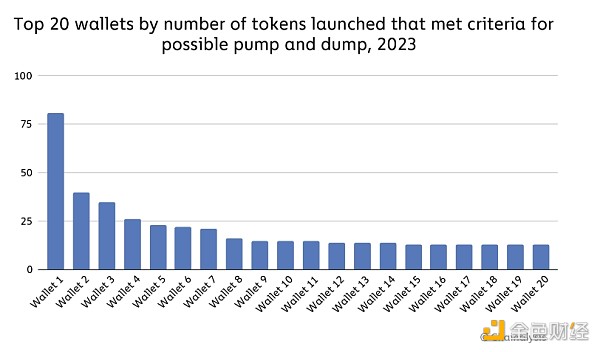

一些参与者似乎还会推出多个符合我们标准的代币,这可能是使用相同模式生成更多收入的一种方式。

在研究的时间段内,我们识别出一个地址——下图中的钱包1——似乎参与了最多次满足A标准的代币的推出。该地址的操作者推出了81种不同类型的代币,据估计获得了83万美元的利润。

在一个例子中,该地址在我们将其称为代币 A 的代币发布并在 DEX 上上市时赚取了大约 46,000 美元。

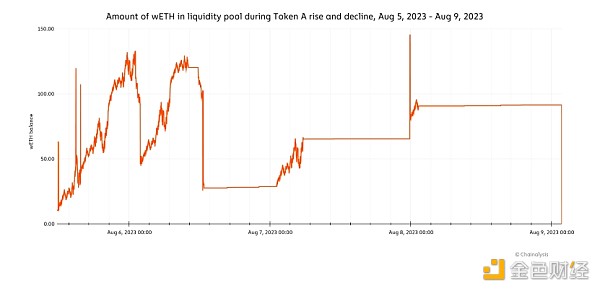

我们可以使用 Chainalysis Storyline 详细了解该地址运营商如何成功执行这些活动以及更多活动。 首先,2023 年 8 月 5 日,地址运营商将打包的以太坊(wETH)和代币 A 发送到流动性池。 接下来,地址运营商似乎使用 ETH 和 wETH 进行了清洗交易,如随后的 8 笔交易所示,并在 8 月 6 日移除了部分流动性,可能会获利了结。

执行这些交易后,地址运营商于 8 月 9 日通过出售现有头寸消除了所有 wETH 和 Token A 的流动性,并使剩余用户没有流动性来出售自己的资产。 自上次清除以来,该流动性池中没有发生任何额外交易,这表明除了可疑的拉高和抛售计划之外,还存在拉动。 总而言之,此活动表明攻击者可能采用了不同的策略来进行相对复杂的攻击。

下图说明了 DEX 池的流动性在此期间如何变化,显示了 8 月 6 日 wETH 余额的几次急剧增加。在最右边,我们看到,一旦地址运营商撤回所有资金,流动性就回到了零。 8 月 9 日。总体而言,使用该 DEX 池的其他 108 名市场参与者似乎已经损失了资金; 在此期间,他们购买了大约 55,000 美元的代币 A。

监控市场模式以维持加密货币市场的完整性和稳定性

市场操纵(例如拉高和抛售计划)对加密货币市场具有破坏性,就像对传统市场一样。 然而,加密货币固有的透明度提供了建立更安全市场的机会。 市场运营商和政府机构可以部署监控工具,帮助识别并优先考虑需要进一步调查的领域,而这在传统市场中是不可能的。

像 Transpose 这样的工具可以帮助监控链上数据以发现异常活动的迹象,并帮助与各种形式的链下数据结合发现可操作的线索。

JinseFinance

JinseFinance

JinseFinance

JinseFinance Miyuki

Miyuki JinseFinance

JinseFinance JinseFinance

JinseFinance JinseFinance

JinseFinance JinseFinance

JinseFinance JinseFinance

JinseFinance Davin

Davin Cointelegraph

Cointelegraph Bitcoinist

Bitcoinist