原标题:buy mkr now thank me later

作者:Ponyo,Four Pillars;翻译:金色财经xiaozou

本文摘要:

Sky(前身为MakerDAO)代币价格已恢复到早期水平,也就是去年短暂的牛市之前的1100美元至1300美元区间。这一下跌趋势主要因为DeFi和以太坊领域最近表现欠佳,其品牌重塑具有不确定性以及强大竞争对手Ethena的出现。

然而,改变的时机已经成熟。Sky的战略举措正在积聚牵引力,近期催化剂可随时推动发展势头,主要包括Seal模块(激活费用开关)、严格通缩代币经济学、Sky的Solana发布以及备受期待的Sky Aave Force集成。

凭借强劲的收入增长和极具吸引力的估值,Sky仍继续在去中心化稳定币领域处于领先地位。现在是时候注意到这一点了:随着DeFi复兴的展开,Sky已蓄势待发,准备好站在最前沿。

1、简介

加密市场的吸睛主角仍然是人工智能和meme币,与此同时,Sky(前身为MakerDAO)似乎已经从昔日的神坛跌落。这种转变反映在MKR的价格上,截至2023年11月5日,MKR价格已跌至1100美元至1300美元区间,也就是去年短暂的牛市之前的水平。这种下跌趋势突显了这样一种观点,即MKR可能不再能够吸引投资者的注意力了。

然而,值得重新思考的是,这种看法是否准确地反映了Sky当前及未来潜力。本文将深入探讨导致MKR最近表现的根本原因,并提出Sky将重获关注这一观点及其理由。通过研究Sky最近的成就、即将到来的代币经济学转变,及其作为历史最悠久、最值得信赖的去中心化稳定币的持久地位,我们的目标是为Sky理所应当的重新估值提出令人信服的依据。

2、导致MKR近期表现欠佳的因素有哪些?

2.1社区对品牌重塑的不同反应

2023年9月18日,MakerDAO完成了期待已久的Sky品牌重塑,也标志着该项目Endgame路线图的一个里程碑。Sky的长期路线图Endgame于2022年8月获得公司管理层批准,旨在巩固Sky在DeFi领域的领军地位,并最终将DAI发行量扩大到1000亿美元。期间,MakerDAO推出了改良前端,优化了UI/UX,将MKR重命名为SKY,将DAI重命名为USDs,并在Sky.money上设置MKR和SKY的兑换率为1:24 000。为了进一步鼓励DAI到USDs的兑换,该项目还引入了Sky代币奖励等激励措施。

然而,社区对品牌重塑的反应褒贬不一。一些成员重视MakerDAO品牌所获的既有信任,并选择保留他们原来的代币,但MKR和SKY与DAI和USDs共存,导致所有代币的效用混乱。

“DeFi社区对Maker品牌有多么热爱和信任,现在比以往任何时候都更加清楚。它所代表的东西备受人们喜爱——稳定性、安全性和DeFi规模。许多人都坚持继续持有MKR,不会升级到SKY。”—— Sky创始人Rune Christensen

更复杂的情况是,Sky创始人Rune Christensen证实,最初的MKR和DAI代币仍将继续有效,这给新旧代币的作用和效用带来了更多的不确定性。雪上加霜的是,Coinbase等中心化交易所宣布,他们将不支持SKY迁移,加剧了对品牌重塑能否被广泛接受的市场担忧。

为了应对这种情况,Rune Christensen于2024年11月4日发起了一次治理投票,用以决定是否恢复到MakerDAO品牌。投票于11月8日结束,决定是支持品牌重塑,一切按计划进行。因此,Sky仍将是Sky生态和协议的核心品牌,从MKR到Sky以及从DAI到USDs的过渡将在没有进一步品牌相关调整的情况下进行。虽然最初的社区反应不一,但社区支持品牌重塑的决定表明,Sky现已准备好以更大的关注度和更明确的方向迈入新阶段。

2.2强大竞争对手的出现

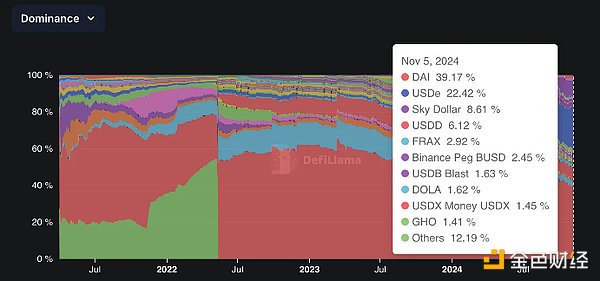

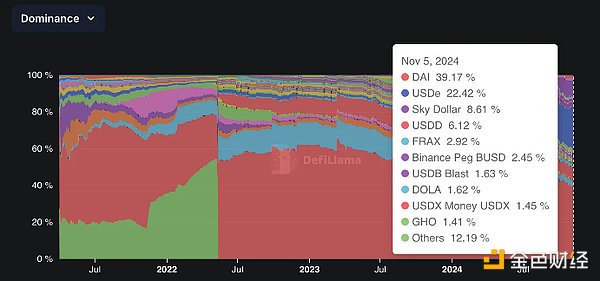

2024年2月推出的Ethena增加了DAI市场份额压力,导致最近MKR价格的下跌。Ethena是一个基于以太坊的合成美元资产协议,在推出短短四个月内市值就达到了30亿美元。截至2023年11月5日,Ethena的USDe占据了去中心化稳定币市场22.4%的份额。这一快速增长在很大程度上是受Ethena极具吸引力的利率推动的,而该利率主要由三大收入源维持。

l 质押奖励:Ethena利用以太坊的PoS机制,通过像stETH这样的质押代币赚取利息。

l 市场策略:通过采用delta中性策略,Ethena在永续期货和衍生品市场上利用资金和基差获利,也就是持有现货资产的多头头寸和永续期货的空头头寸,将资金费率货币化。

l 稳定币利率:Ethena还通过两项主要的稳定币投资创收——一个是通过Coinbase的版税计划从2.95亿USDC中赚取收入,还有就是通过借款费用一项赚取Sky 4亿USDs的利息。

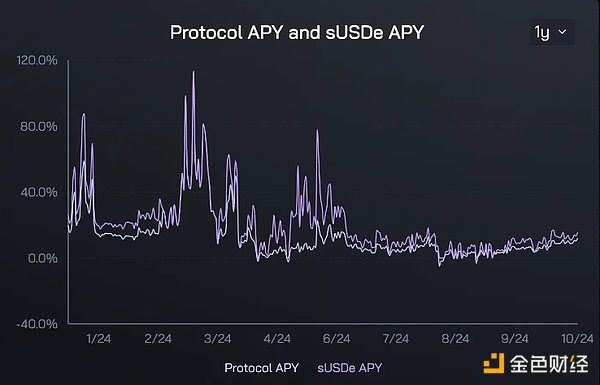

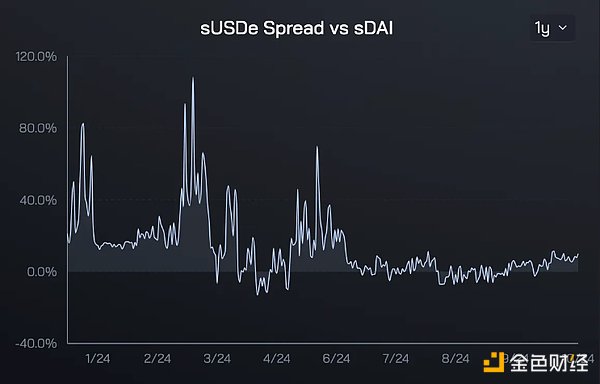

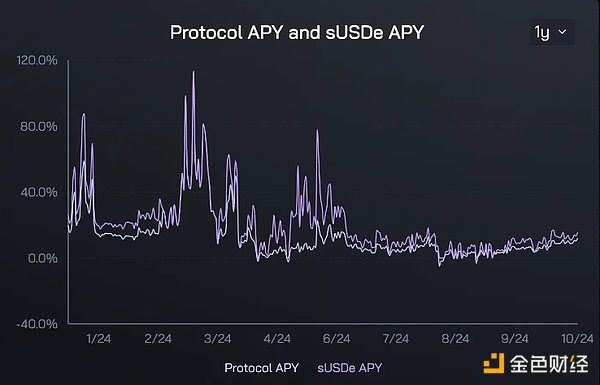

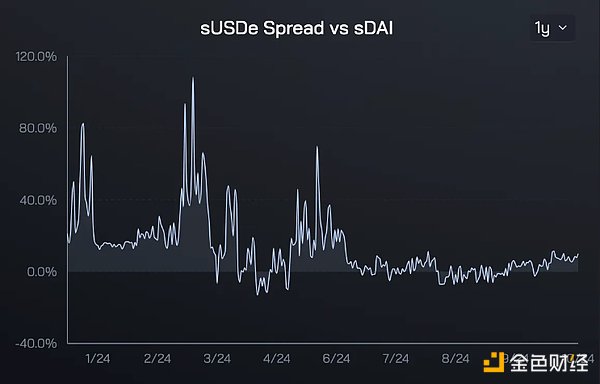

截至10月底,USDe的收益率为13.3%,远高于Sky SSR的6.5%。尽管对如此高费率的可持续性和Ethena的整体稳定性仍然存疑,但该协议迄今为止的运行算是一帆风顺。

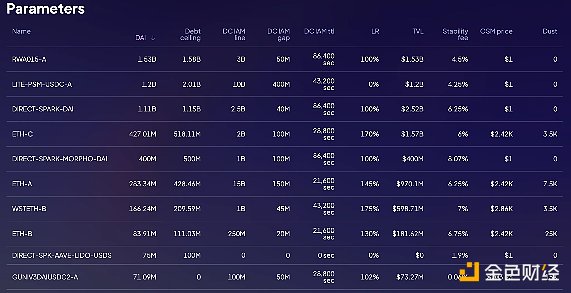

幸运的是,Ethena和Sky之间超越了竞争关系,因为彼此之间存在着几个互补面。Ethena对其现货期货价差策略的链上代币化取得了巨大的成功,这主要应归功于高收益的ENA奖励计划。为了支持这一需求,Sky通过Spark的Morpho Vault建立了信用额度。目前,总共有4亿美元DAI被分配给该vault,年收益3500万美元,Sky从Ethena用户支付的借款利率中受益。

即使Ethena的奖励计划缩水,对Sky贷款的需求也可能依然强劲。Ethena的协议主要围绕现货期货价差策略建立,即使激励减少,也能维持贷款需求。这将使Sky巩固其主要信贷提供商的地位,进一步加速DAI的采用。DSR/SSR已经成为各种第三方协议的基准利率,增强了DAI的效用,扩大了Sky在DeFi生态的影响力。随着DAI将自己塑造为链上服务的重要后端,Sky的市场占有率和使用率预计将进一步增长。

2.3美联储降息对稳定费收入的潜在影响

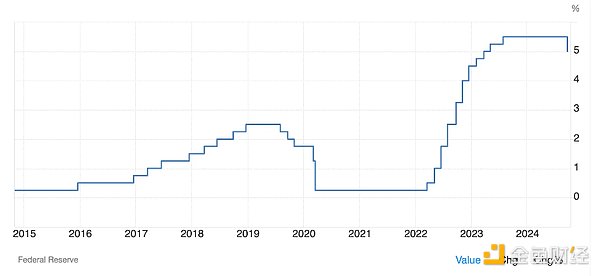

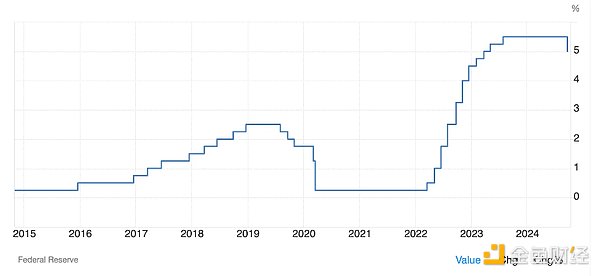

最后,美联储最近的降息可能是导致MKR表现欠佳的另一个因素,尽管两者之间的联系比较微弱。10月18日,美联储将基准利率下调0.5个百分点,从5.25%-5.5%下调至4.75%-5.0%。通常情况下,降息对加密货币等风险资产来说是利好因素,然而,对于作为DeFi借贷协议运营的Sky来说,此举可能会带来不利影响。这是因为Sky的主要收入来源是当用户借入DAI或USDs时,通过CDPs(抵押债务头寸)收取的稳定费(stability fee)。

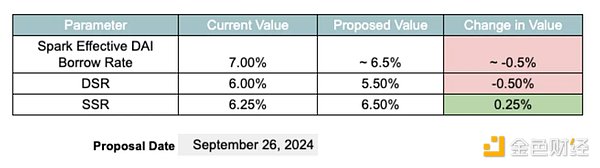

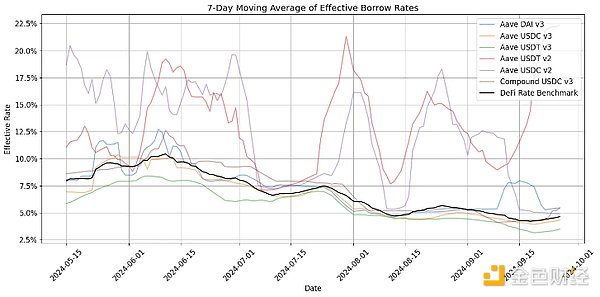

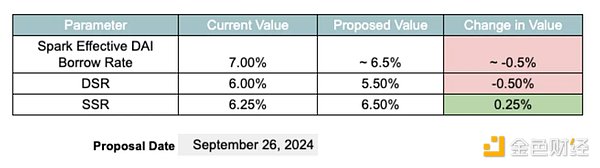

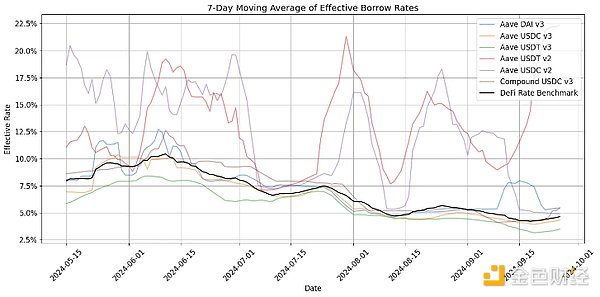

这笔稳定费占Sky收入相当大的一部分,在其3.13亿美元的年化收入中占3.09亿美元(98%)。为了配合美联储的降息,Sky可能会发现有必要继续下调其稳定费。DeFi领域的基准利率从9月份的5.44%降至4.76%也反应了这一趋势,导致Sky在9月26日将Spark的贷款利率从7%降至6.5%,将DSR(DAI储蓄利率)从6%降至5.5%。与此同时,SSR(Sky储蓄利率)提高了0.25%,有可能人们会愿意将DAI兑换为USDs。

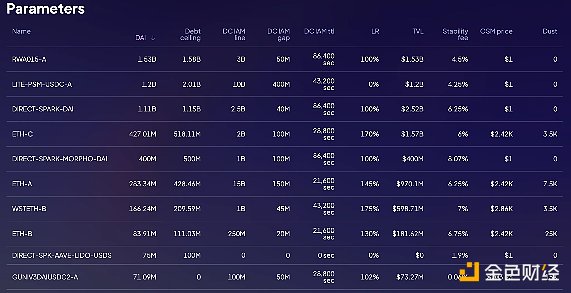

随着市场利率下降,整个行业的借贷成本下降,如果Sky不相应调整收费,借款人可能会转向利率更具竞争力的服务,这就加大了风险。这可能会直接影响Sky的盈利能力,因为稳定费占其收入的一大块。因此,稳定费的减少可能会有损Sky的收入,进而削弱Sky的投资吸引力。目前,Sky的大多数借贷池的稳定费范围为4.5%-8%。

3、为何说Sky准备好引领DeFi复兴?

3.1稳健的盈利能力和具有吸引力的估值

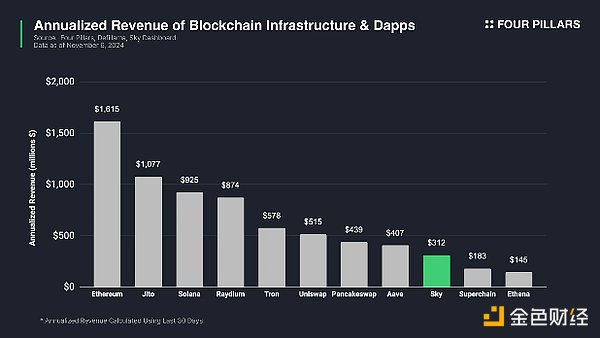

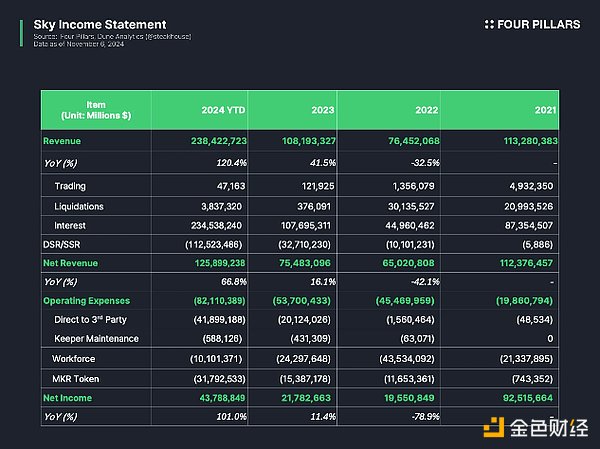

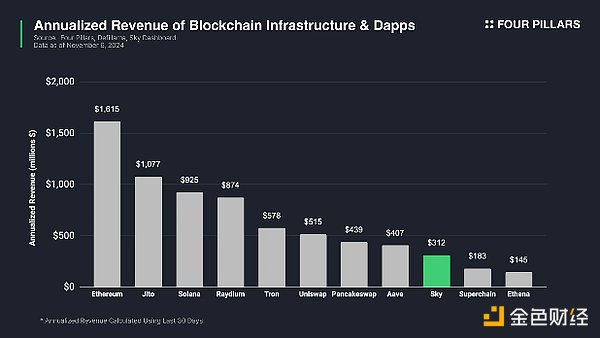

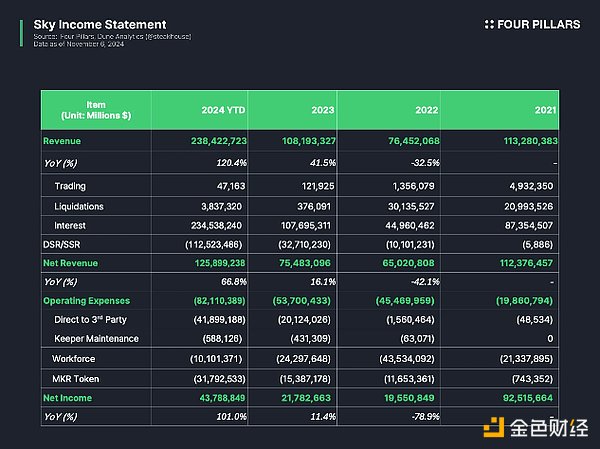

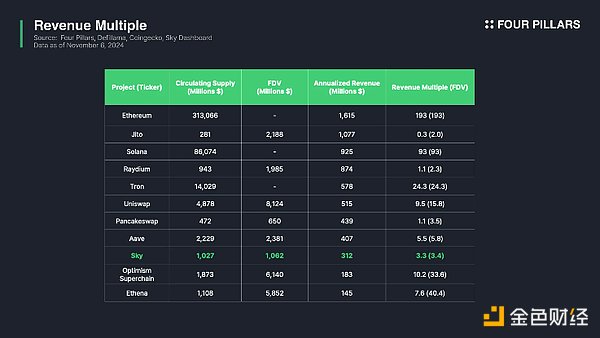

Sky过去30天的年化收入约为3.12亿美元,使其成为整个区块链和dApp生态前十大协议之一。在以太坊的DeFi格局下,Sky是仅次于Uniswap和Aave的收入第三高的协议。值得注意的是,Sky 2024年年初至今的净收入约为1.25亿美元。扣除8200万美元的运营费之后,净利润估计为4400万美元。鉴于大多数加密项目都难以实现盈利,Sky惊人的财务表现使其稳居业内表现最佳协议之列。

自2022年以来,Sky的收入和净收入指标一直保持稳定增长,收入从2022年的7600万美元增长到2024年的2.4亿美元,两年内增长了213%,同期净收入从1900万美元飙升至4400万美元,增长了131%。更重要的是,这些2024年的数据只覆盖了10个月,也就是说实际的年增长率有可能更高。此外,有很大一部分净收入专用于通过MKR代币燃烧机制和Seal引擎直接分配给代币持有者,这部分内容将在下文详述。

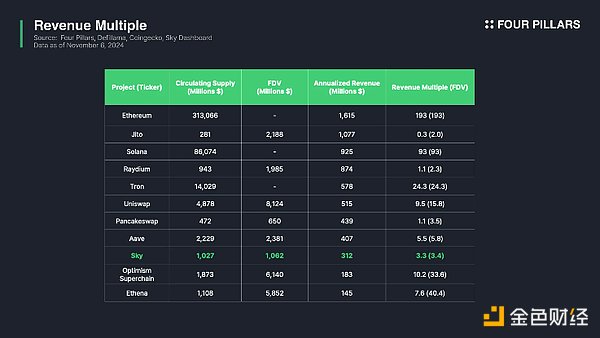

截至11月6日,Sky的营收增长约为3.3倍,明显低于Uniswap、Aave和Ethena。这一估值反映了市场对之前讨论过的不确定性和偏见仍有担忧,这便创造了一个极具吸引力的估值机会。然而,我们认为这种低估不太可能持续下去,因为下文探讨的因素预计将促使Sky迎来加密市场的重新估值。

3.2. 短期发展势头的强劲催化剂

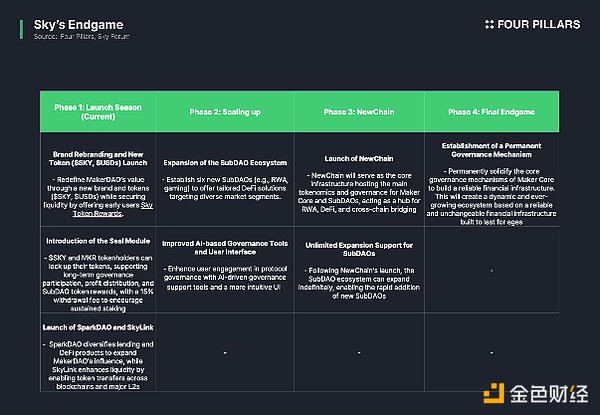

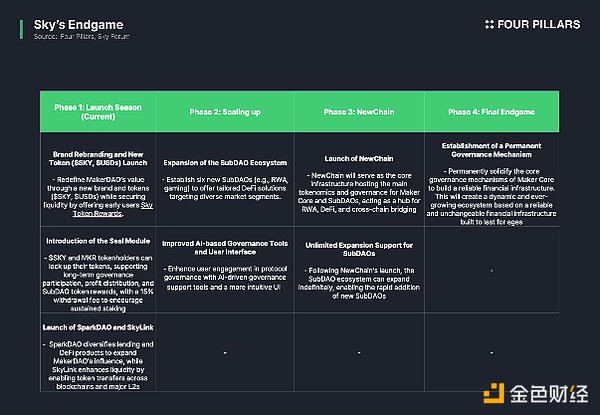

如上所述,Endgame是Sky雄心勃勃的长期路线图,即将DAI发行规模扩大到1000亿美元。Endgame横跨四个阶段,包括品牌和代币重塑,引入Seal模块(收费开关),扩展SubDAO生态系统,推出独立的L1区块链,最后建立完全去中心化的自治治理系统。每个阶段都有如下概述的关键举措。

虽然Endgame对Sky来说具有变革潜力,但其长期时间表使得立即进行市场重估具有挑战性,尤其鉴于仅第一阶段就花了两年多的时间实施。然而,在最近的品牌重塑和主产品发布后,一些正在进行中的举措提供了强劲的短期催化剂。

3.2.1通过Seal模块引入收益分配机制

Seal模块是SKY和MKR持有者的费用转换模块,类似于股东股息。参与者可以质押SKY和MKR来赚取USDs奖励,并使用质押资产作为抵押品来产生额外的USDs。随着Sky即将推出首个SubDAO和借贷平台Spark,持有者也可以选择收取SPK奖励而非USDs奖励。

Seal模块将Sky净收入的25%分配给持有者,并为该模块预留15%用于SPK发行。这将MKR/SKY从仅具有模糊效用的治理代币转变为直接分享协议收益的创收资产。2024年年初至今,这可能意味着向MKR持有者发放约1000万至1500万美元。

Seal模块的初始退出费为5%,每6个月增加1%,5年后达到15%。这种结构激励早期参与者以较低费用承诺长期投资。

3.2.2将MKR转换为严格通缩代币

10月31日,Rune Christensen提议将MKR转换为通缩代币。如果实施的话,MKR代币将停止额外发行,代币将通过2023年7月推出的智能燃烧引擎(SBE)不断燃烧销毁,逐渐减少总供应量。只有当流动性短缺威胁到DAI和USDs的稳定性时,才会进行调整。这种向通缩模式的转变预计将创造出长期稀缺性,提高MKR/SKY的价值。

3.2.3扩展到Solana生态

Sky计划通过Wormhole桥向Solana输送USDs和Sky,最初通过LP激励计划每周分发高达200万Sky。此举使基于Solana的DeFi协议(如Kamino Finance和Solend)能够采用由Aave首创的SSR集成计划(参见第3.2.4节内容),从而有可能将USDs定位为Solana生态中的领先稳定币。此外,这一举措预计也将支持未来SkyLink的发布。

3.2.4启动Sky Aave Force旗舰计划

Sky将与Aave合作推出“Sky Aave Force”旗舰计划。凭借这一计划,Sky将在Aave上推出一个USDs市场,将Sky的USDs储蓄利率(SSR)和Aave的市场利率叠加在一起。这种整合使存款人从这两个协议的奖励机制中受益,一旦Spark上线,Aave和SPK空投就会增强激励。Sky Aave Force计划预计将显著提高USDs的发行量和流动性,并可能在DeFi生态中发挥关键作用。

3.3不可分叉的护城河

Sky凭借多年的成熟经验,在加密行业建立了一个强大品牌,赢得了投资者和市场参与者的强烈信任。正如Syncracy Capital联合创始人Ryan Watkins所说,DAI拥有货币溢价作为其网络效应和价值获取潜力的核心指标。这种货币价值是至关重要的资产,只有通过多年的持续使用和稳定表现才能实现。

议定的可持续性不是通过理论设计来评估的,而是通过在实际市场中经验证的性能来评估的。在过去八年里,Sky经受住了各种经济冲击和波动,不断展示出韧性,并建立了可信度。DAI仍然是运行时间最长的去中心化稳定币,创造了一个护城河,没有其他项目可以在该开源生态中进行轻松分叉或复制。得益于这种持久的稳定性,Sky在去中心化稳定币领域长期处于领先地位,DAI和SKY的总市值现已超过56亿美元。

Sky的市场领头羊地位随着其广泛的采用和深度市场渗透而进一步加强。DAI不仅是最广泛上市的去中心化稳定币,而且还深度集成了无数DeFi协议和dApp。它较低的资本成本得到了谨慎的风险管理和跨不同用例的货币功能的支持。最后,Sky在不依赖激励计划的情况下产生实际需求的能力更是突显了其可持续的竞争优势。

4、结语

在公布Endgame战略两年后,Sky正以新的发展势头走出沉寂期。一个个重大举措正显现成果,一系列短期催化剂共同推动着增长。鉴于这些进展,重新关注Sky的理由令人信服。随着DeFi复兴的步伐加快,Sky已准备就绪站在最前沿。

Anais

Anais