作者:Mason Nystrom,前Variant Fund投资合伙人;翻译:金色财经xiaozou

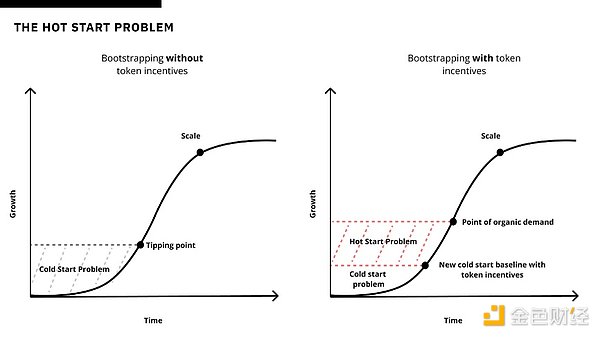

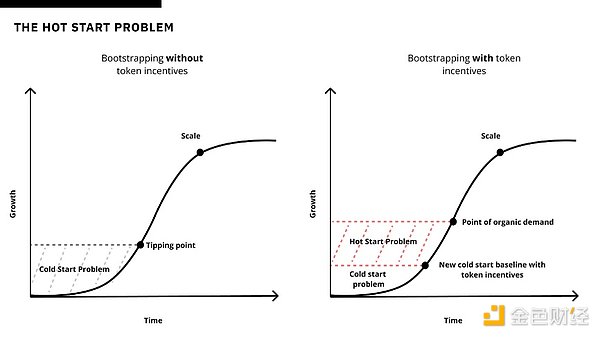

当与新的和创新产品相结合时,代币(或代币承诺)已被证明可以有效缓解冷启动问题。但是,在投机带来了网络活动好处的同时,也伴随着短期流动性和无机用户的挑战。

选择一开始(或在建立足够的有机需求之前)就发行代币的市场和网络必须在较短的时间内形成PMF(产品市场契合度),否则他们就会耗光增长枪支中的代币化子弹。

我的朋友兼投资人Tina称之为“热启动问题”,即代币的存在限制了初创公司形成PMF并获得足够的有机牵引力的时间窗口,让创业公司可以在代币奖励减少的情况下仍然能够保留用户/流动性。

使用积分系统启动的应用程序也会遇到热启动问题,因为用户现在对代币都隐约抱有某种期望。

我非常喜欢“热启动问题”这一描述词语,因为与web2相比,加密世界的核心区别就在于利用代币(财务激励)作为启动新网络的工具的能力。

这种策略已被证明是有效的,特别是像MakerDAO、DyDx、Lido、GMX等DeFi协议。代币启动方式还被证明对其他加密网络也是有效的,从DePIN(例如Helium)到基础设施(例如L1)和某些中间件(例如oracle)。然而,通过代币闪电式扩展来应对热启动问题的网络面临着一些利弊权衡,包括有机牵引力/PMF模糊不清、过早消耗增长枪支里的子弹,以及DAO治理(例如筹资、治理决策等)带来更大的完成操作任务的摩擦。

1、选择热启动

相比于冷启动问题,在两种情况下人们更倾向于热启动问题:

· 竞争红海市场(竞争程度高且需求明确的市场)的初创公司

· 含被动供应端的产品和网络

(1)红海市场

热启动问题的核心缺点是无法确定有机需求,但当建立一个具有强大产品市场契合度的类别时,这个问题就会随之减轻。正是在这样的情况下,后来者通过早早发行代币,有可能成功地与那些较早进入市场的对手竞争。DeFi领域就有非常多后来者克服热启动问题的例子,它们有效地利用代币来启动新协议。虽然Bitmex和Perpetual Protocol分别是第一个提供perp(永续合约)交易的中心化交易所及去中心化交易所,但后来者,如GMX和dYdX,利用代币迅速增加流动性,成为perp类别的领头羊。与Compound等先发者相比,Morpho和Spark等借贷领域新兴DeFi协议已经成功达成数十亿美元的TVL,尽管先发者Aave(前身为ETHlend)仍然占据主导地位。如今,对新兴协议的需求迹象明显,代币(以及积分)是流动性启动策略的默认选择。例如,流动性质押协议积极利用积分和代币,以便在竞争激烈的市场中增加流动性。

在加密消费领域的其他地方,Blur展示了红海市场竞争策略,其市场积分系统和代币发行使Blur成为交易量占主导地位的以太坊NFT交易场所。

(2)被动vs主动供应端参与

与主动供应网络相比,被动供应网络的热启动问题更容易克服。纵观代币经济学历史,我们可以发现,代币在引导被动供应网络时是有用的——质押、提供流动性、上市资产(例如NFT)或set-it and forget-it(设置即忘)硬件(例如DePIN)。

相反,尽管代币也成功启动了主动供应网络,如Axie、Braintrust、Prime、YGG和Stepn,但代币的过早出现往往会让真正的产品市场契合度难以被发现。因此,与被动供应网络相比,主动供应网络中的热启动问题更具有挑战性。

这里的经验教训并不是代币在主动网络中是无效的,而是应用程序和市场为主动网络(使用、游戏玩法、服务等)推出代币激励措施时,必须采取额外措施确保代币奖励朝着有机使用的方向发展,并推动诸如粘性和留存率等重要指标的增长。例如,数据标注网络Sapien将标注任务游戏化,并让用户通过质押积分来赚取更多积分。在这种情况下,在执行某些操作时被动质押有可能发挥损失规避的作用,确保参与者提交更高质量的数据标记。

2、投机:功能vs Bug

投机是一把双刃剑。如果过早地将其整合到产品生命周期中,它可能会成为一个bug,但如果能够策略性地用好投机,它也可以成为一个强大的功能和吸引用户注意力的增长工具。

初创公司在获得有机牵引力之前推出代币,选择应对热启动问题。他们接受利用代币作为吸引用户注意力的外部激励,并接受其中的利弊,同时押注于他们在不断增加的投机噪音中发现或创造产品有机效用的能力。

Jasper

Jasper