作者:@Web3Mario

摘要:

本周在学习Telegram Bot相关的一些API,TON合约部分框架基本上已经完成了,本来有些小开心,但是周一整个加密市场的暴跌又着实让心情蒙上了一层阴影。对于这个结果,我是有一定预期的。不过没想到来的这么快这么猛。因此将自己的一些看法整理出来,与大家分享,希望大家能够稳定住心态,不要让恐慌影响了你的投资决策。总的来说,本轮以美国科技股为首的风险资产的大幅回撤核心原因在于,日本央行激进加息,让很多日元利差套利交易(JPY Carry Trade)路径失效或面临较大的风险,特指三个方面:汇率波动、利率反转与流动性风险,而面对这些风险,“渡边太太们”正在拆平仓,以偿还日元债务降低风险。但是考虑到美日联盟中的关系,真正主导市场未来长期走势的因素还是美联储的货币政策,因此在美国降息之前,大家还是要保持耐心,当然适当的调整杠杆还是必要的。

安倍经济学与日本长期负利率环境,让日元成为全球重要的融资与套息资产

相信稍微有些经济学基础的小伙伴都熟悉所谓的“日本失落20年”的桥段。从1990年代初期日本泡沫经济破裂后,经济陷入长期停滞,进入所谓的“失落的二十年”(Lost Decades)。期间经济增长缓慢,企业和个人的投资意愿低迷,导致了持续的通货紧缩。为了应对经济低迷,日本央行从1990年代末期开始实施低利率政策,将基准利率降至接近零的水平,希望通过降低借贷成本来刺激经济活动。

正式在这样的背景下,日本前首相安倍晋三在2012年第二次上任后推出的一系列经济政策的总称。这些政策的核心目标是通过刺激经济增长、结束长期通货紧缩并解决日本经济的结构性问题。安倍经济学的核心框架由“三支箭”组成,在这里我只简单介绍其大胆的货币政策,主要包含两个方面:其一是日本央行实行了大规模的量化宽松政策。这意味着日本央行通过购买政府债券和其他资产来向市场注入大量资金,以压低利率、增加流动性。其二是日本央行在2016年正式引入负利率政策。这一政策意图通过进一步降低银行间的借贷成本,促使资金更多地流向实体经济,从而推动消费和投资,提升通胀预期。所谓“负利率”在这里稍微提一下,并不是指的是资金出借方还需要向借款方支付利息,而是指的是真实利率为负,即利息低于国内通胀率。

在这样的背景下,一种套利交易逐渐变得流行,即日元套利交易(JPY Carry Trade),市场为做该套利交易的交易员起了一个很有趣的名称,叫做“渡边太太”。所谓的日元套利交易

指的一种基于利率差异的投资策略。它的基本原理是利用低利率货币(如日元)借款,然后将资金投资于高利率货币或高收益资产,从中赚取利差。操作原理如下:

借入日元:由于日本的利率非常低(有时甚至接近零),投资者可以以非常低的成本借入日元。

兑换高收益货币:将借来的日元兑换成另一种利率较高的货币,比如澳大利亚元或新西兰元。

投资于高收益资产:然后将这笔资金投资于该高收益货币国家的债券、存款或其他资产,赚取较高的利息收入。

利差收益:投资者的盈利来源于借款成本(低利率日元贷款)与投资收益(高利率资产)之间的利差。

其实这种息差套利交易也广泛分布在DeFi领域中,比较典型的就是LSD-ETH息差套利,即在Compound等借贷平台中以stETH作为抵押品,借出ETH,并再次兑换为stETH,若整个过程中,ETH的借款利率低于stETH的收益率,则存在息差套利的空间。在日元套利市场中也是一样的。通常情况下有两种操作路径:第一种以美元资产作为抵押品,借出日元,并直接购买日本五大商社的高股息股票。这其实就是这几年巴菲特的核心投资组合之一。第二种就是借出日元后再次卖成美元,然后购置一些高利率金融工具,例如美股与美债等。这就类似与刚刚介绍的DeFi中的循环贷玩法。

而这种交易伴随者美国在2022年正式进入了加息周期内变得异常火爆,因此随着美联储的加息,全球主要经济体为稳定汇率,避免资本外流,都纷纷进入了加息周期内,其中只有日本仍然坚持其低利率政策,这就让日元成为了在紧缩周期中的最主要的低成本融资来源。当然有小伙伴会说人民币利率也很低,但是考虑到整个国际政治的背景,以及中国金融主权的红利,人民币并不适合作为套息资产。因此可以说在本轮紧缩周期内,美国“科技七姐妹”市场之所以还是“马照跑,舞照跳”的原因,离不开日元的支持。

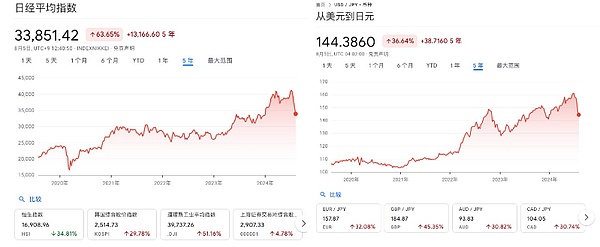

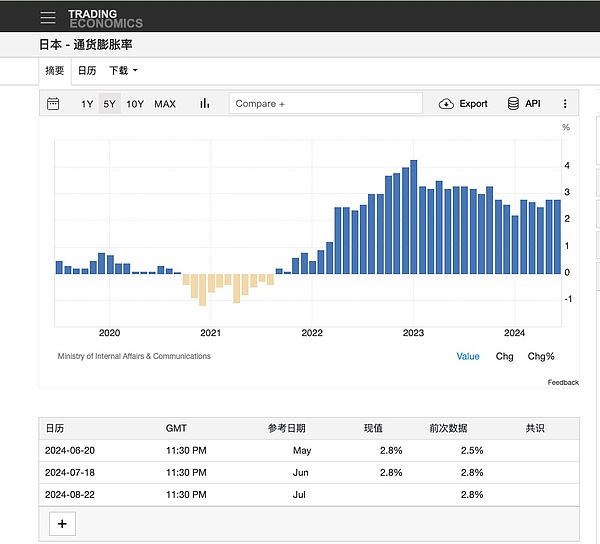

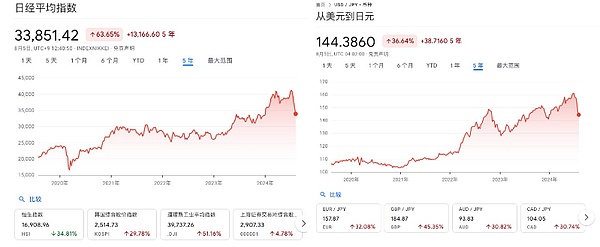

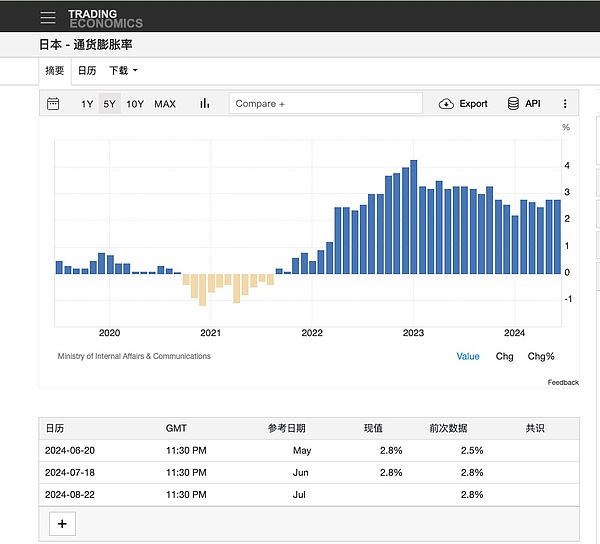

这对日本带来的影响也是有好有坏,好的方面由于“巴菲特套息路径”的存在,日股经历了一轮长期的增长。这就在日本国内带来了难得的“财富效应”,我们知道一个经济体的活力主要构建在财富效应上,只有民众获取财富相对容易,并且对未来的收益保持乐观,才敢于加杠杆投资或消费。这样才能创造经济活力。而日本靠着外资的带动,掀起了“日特估”的上涨狂潮,由此带来的财富效应,也正式让日本由长期通缩,转为温和通胀,也可以说是实现了安倍经济学的原本设想。

但是另一方面,另一个套息交易路径的存在,大量的日元被兑换成了美元,用于购买美元资产,这就造成了日元对美元进入了长期的贬值趋势,从2021年到2024年,美元对日元价格从最低103,一路上涨到160,日元贬值幅度超过60%,但是考虑到货币汇率的波动对于本国国民的获得感其实并没有如此强的影响,所以即是在这样的贬值之下,日本国内通胀也在有条不紊的增长。

日本央行的前瞻性指引与投机市场的对干在最近正式迎来了结局,日元迎来V字反转

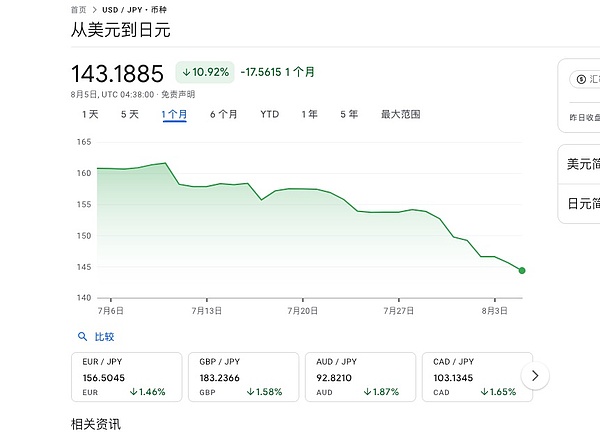

整个趋势持续2年多后,在最近迎来了反转,这自然源自于美元加息周期进入到了尾声。在2024年初时,新上任的日本央行行长植田和男扭转了上一任行长黑田东彦的负利率政策,开始向市场给出加息的前瞻性指引。但是市场似乎并不相信,而是选择与日本央行对干,由此带来的影响是日元在今年上半年一路贬破160,背后的原因有一种解读是源自于投机市场并不认可日本这种通胀的持续性,并认为在美国进入降息周期后,日本就会回到通缩的老样子。另一种解读是源自于一种复杂的日元息差套利路径中的套保需求,这个息差套利路径中的核心就是英伟达,简单来讲日本电子等芯片股与台湾半导体以及英伟达在股价有很强的相关性,这和政治与产业转移背景都有关系,因此很长一段时间,买进日本芯片股是捕获AI赛道的alpha收益的重要渠道,但是进入到2024年,美股有明显的“缩圈”趋势,资本为了避险向头部聚集,特指英伟达,这让日本芯片股逐渐与英伟达脱钩,而为了避免卖出日本电子股丧失未来alpha收益,很多资金有了套保的需求,于是卖出日元,买进英伟达成为了不错的选择。这个观点摘自我非常喜欢的一位经济学家付鹏,大家如果感兴趣可以去他的公众号中阅读这部分逻辑。

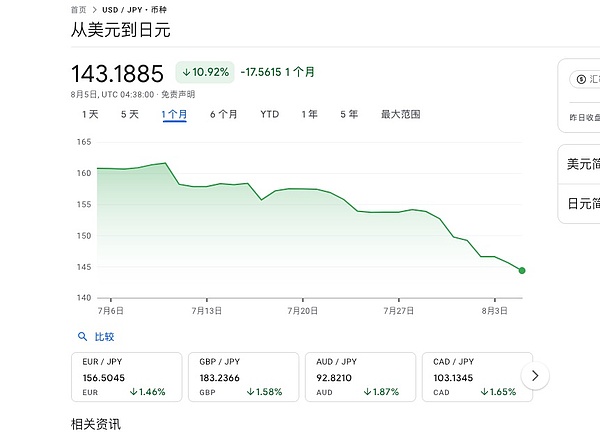

但是不管原因如何,这种对立在上周三日本央行正式加息15个BP,远超市场预期而结束。至此市场正式迎来了反转,首先可以看出美元与日元汇率从160快速拉升到截止撰文时的143,至此日元套利交易也正式迎来了终结,大量的交易员开始了拆平仓操作。这就带来了大量美元计价的风险资产被卖出,然后换成日元偿债。

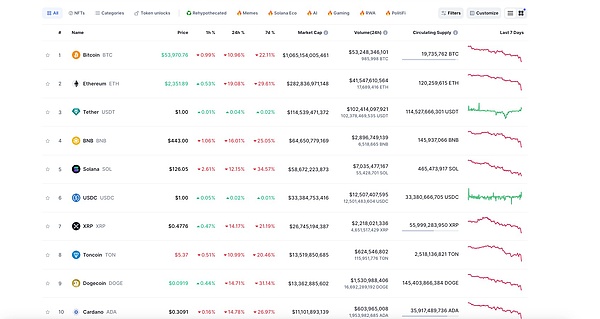

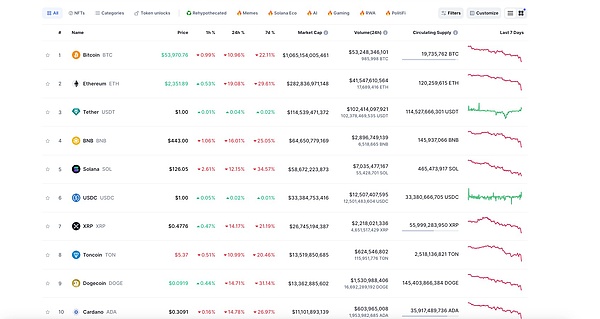

所以我们能看到,在经过周末,市场充分消化了日本加息的消息后,整个拆平仓正式进入了高潮。这就是8月5日加密资产暴跌的来源。有一个证据也能够说明该问题,本轮下跌中,收益类资产的下跌幅度远高于比特币这种零息资产,这里特指ETH。因为他们是息差套利的核心标的物。

美日联盟中日本央行属于打配合的一方,真正左右未来走势的是美元

在这里我希望可以简单展望一下未来的走势,我还是希望大家不要被这部回撤吓到,因为尽管日元carry trade的规模不小,但是我认为美日联盟中,日本实际上还是属于打配合的一方,之所以在最近宣布加息也只是匹配美国的货币政策,我们知道美国之所以没有早早进入衰退,以及美联储之所以迟迟不降息的原因在于美国股市的活跃,即使中小企业已经遍地哀嚎,但是由于科技七姐妹,特指英伟达带来的财富效应,美国GDP由金融领域的带动仍没有出现明显衰退,如果美国贸然降息,将会极大刺激风险市场,从而极有可能造成通胀的重燃,这显然是不可接受的,但是参考美国当前的经济状况,美国又不得不降息,所以需要为美联储需要找到一个降息的原因,而这个原因,其实就是美股的回撤,那么为了配合这个政策,日本央行的出手就不难理解了。所以当美国正式进入降息周期内,随着流动性的再次宽松,加密资产必将再次迎来恢复。因此大家还是要保持耐心,对未来保持乐观。当然对于高杠杆的小伙伴来说,适当的降低杠杆率也是一个不得不面对的选择。

Joy

Joy