投资者和加密货币爱好者一直以来都对比特币的四年周期充满兴趣,他们细心地追踪这些反复出现的价格走势模式,以预测即将到来的市场动向。然而,考虑到比特币市场动态和经济环境的不断变化,我们必须承认传统的四年资本流动周期可能正接近尾声。在这里,我们将探讨是否应该考虑比特币四年周期结束的可能性,以及这一理论是否有充分的证据支持,还是仅仅是推测。

1、解读比特币的四年周期

比特币的四年周期主要由比特币减半事件驱动,这些事件大约每四年发生一次。在减半事件期间,比特币交易的挖矿奖励会减半,从而降低新比特币的流通速度。在过去,这些减半事件引发了比特币价格的牛 / 熊市周期:

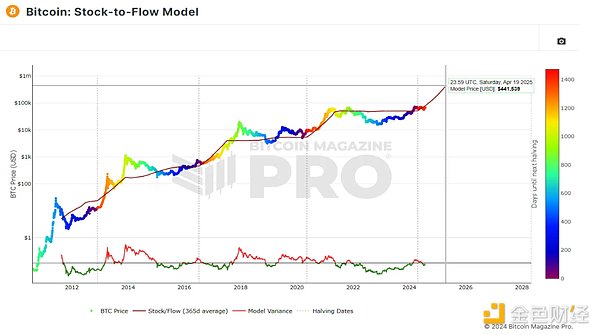

这些周期已经被详细记录下来,诸如库存到流量模型(Stock-to-Flow)等多个模型展示了这些模式。因此,我们当前的价格趋势表明四年周期仍在运行。然而,历史上价格上涨的幅度逐渐减小,峰值也不如之前的周期那么明显。

2、稳定的 MVRV Z 分数

MVRV Z 分数将比特币的市值与其已实现市值进行对比,提供了市场估值的见解。Z 分数峰值的下降趋势表明,市场反应的波动性随着时间的推移而减弱。这表明尽管比特币仍遵循周期性模式,但随着市场的成熟和市值的增长,这些周期的幅度可能会减小。下图展示了 MVRV Z 分数(橙线)及其在前两个周期中的下降峰值(红线)。

3、聚焦库存到流量模型

库存到流量模型是一个基于稀缺性预测比特币价格的热门框架,它考虑了这些逐步减少的通胀。该模型将比特币的现有库存(现有供应量)与流量(新铸造的比特币)进行对比。由于减半事件和恒定的区块增加,比特币的流量减少,其库存到流量比率上升,这表明稀缺性增加,理论上价值也会提升。

显而易见,比特币在 2024 年减半后的价格趋势与前几个周期相似。下图所示的模型表明,供应量的减少可能会在减半后的一年内将价格推高至约 44 万美元(红线)。如此高的峰值将打破下图中的趋势,即自 S 2 F「公平估值」之上的偏差持续下降,同时也可见下方振荡器中的峰值波动性降低。

在看到该模型不再有效的确凿证据之前,我们仍需将其视为一种可能性。请记住,如果该模型无限期地持续下去,它最终会预测比特币的价值超过全球货币的总价值;这虽然在技术上并非不可能,但超比特币化是否是必然的呢?

4、通胀减少的影响

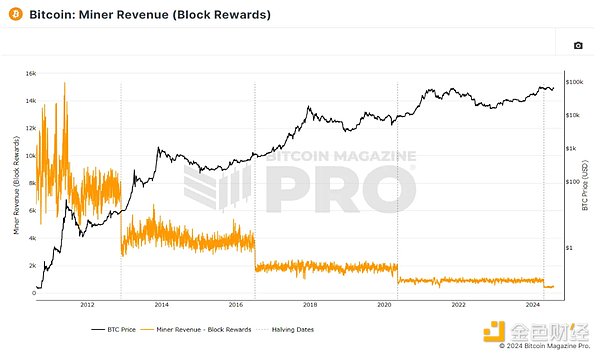

减半事件显著减少了矿工的 BTC 收入,并且历史上推动了价格上涨。然而,随着区块奖励随时间减少,减半对比特币价格的影响可能会减弱。例如,从每个区块 6.25 BTC 减少到 3.125 BTC 的变化相当显著,但未来的减半将看到更小的减少,可能会削弱它们对市场的影响。

2020 年 5 月比特币上一次减半发生时,流通供应量大约为 1837 万 BTC。当时的区块奖励为 6.25 BTC,年通胀率约为 1.82% 。在接下来的四年中,随着供应量的增加,这一比例逐渐下降。当最近的 2024 年减半发生时,通胀率已下降约 6% ,至约 1.71% 。2024 年减半后,区块奖励减半至 3.125 BTC。随着总供应量的持续增加,年通胀率已下降到不到 1% (目前约为 0.85% )。这种持续下降强调了比特币设计中的远见卓识,但其影响逐渐变得不那么显著。

目前,流通中的比特币大约有 1970 万,每十分钟产生 3.125 BTC 的区块奖励。这意味着我们已经挖出了总供应量的 94% ,剩下的 130 万 BTC 将在未来 120 年内被开采。下图展示了矿工每天仅从区块奖励中获得的 BTC 收入(橙线),以及其逐渐接近 0 的趋势。

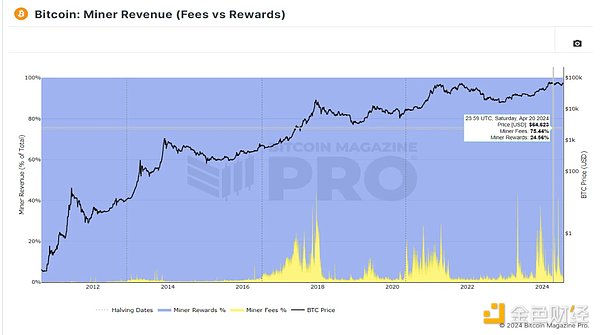

5、矿工收入和基于手续费激励机制的变化

随着区块奖励的减少,交易手续费弥补了矿工收入的缺口。2024 年 4 月 20 日减半当天,交易手续费总额达到了 1257.72 BTC,超过了当天的区块奖励(409.38 BTC) 3.07 倍以上。这是首次出现矿工从手续费中获得的收益超过区块奖励的情况,标志着向基于手续费的挖矿模式转变的趋势。

随着矿工从交易手续费中获得的收入增加,减半事件在塑造矿工激励机制中的重要性可能会降低。如果交易手续费占矿工收入的比重越来越大(如下图中黄色阴影区域所示),矿工可能会对区块奖励减少 50% 的影响不那么担忧(区块奖励收入在下图中以蓝色阴影区域表示)。这一转变表明,减半事件对矿工行为以及比特币价格的主导影响可能会随着时间的推移而减弱。

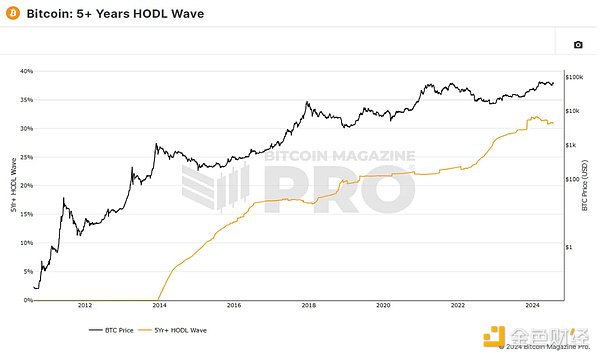

6、持币不动(Hodling)的影响

长期持有比特币的趋势日益增加,这是可能减弱比特币价格周期性波动的另一个因素。数据显示,超过 30% 的供应量在过去 5 年内没有移动过,这一比例在宏观层面上可能会继续迅速上升,如下图所示;橙色线表示至少半个世纪没有变动的比特币的百分比。无论这些比特币是丢失的还是被长期投资者持有,这种行为减少了流通供应量,现已超过减半事件带来的新供应减少的影响。

如果这些持有 5 年以上的投资者中有 10% (约占流通 BTC 供应量的 3.2% )决定在本周期中获利了结,那么将有 630, 400 BTC 流入公开市场。在整个四年的减半周期内,仅有 656, 250 个新比特币被铸造出来,这个微小的差异清晰地描绘了新的市场动态。

7、扩展市场周期的前景

这种不断减少的通胀可能会吸引更多的机构投资者,甚至是主权投资。像贝莱德这样的机构和像萨尔瓦多这样的国家都认识到比特币稀缺性的上升和价格上涨的潜力。预计随着越来越多的投资者认识到比特币的独特货币属性,需求将会激增。然而,这种需求可能会与传统的流动性周期和宏观经济驱动的风险偏好更加同步,而不是像之前周期中那样由零售投机推动。

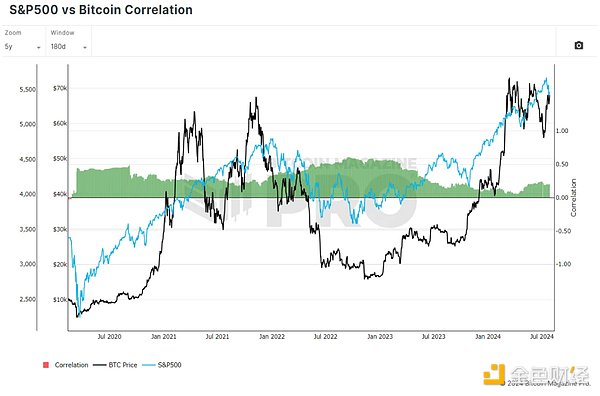

鉴于比特币自身基本因素的影响可能会减弱,新市场参与者的影响增加,以及比特币与传统资产和指数(如标普 500)的历史上强正相关性,比特币可能会开始跟随更传统的市场周期,例如那些通常持续 8-10 年的股市周期。在下图中,我们可以看到比特币价格走势(黑线)与标普 500 价格走势(蓝线)。

这些平行走势可以在 -1 (反向相关)到 1 (正相关)的尺度上进行衡量。在过去 5 年中,这些资产的 6 个月相关性常常达到 0.6 以上,显示出两者之间的强相关性。当其中一个移动时,另一个通常会跟随。

8、不断发展的比特币市场

在我们观察到与历史模式显著偏离的情况之前,例如比特币在减半后未能达到新的历史高点,四年周期仍然是理解比特币市场行为的有价值框架。减半事件的影响减少并不意味着它们会变得看跌。相反,它们的影响可能会减弱。

最近的比特币减半事件依然看涨,并可能继续在 2024 年及以后对比特币价格产生积极影响,尽管回报可能会减小,价格波动也会减少。虽然目前没有确凿证据表明减半事件的影响已经停止,但预计未来减半事件的整体影响会减弱,从而影响到可预测的四年周期。

JinseFinance

JinseFinance

JinseFinance

JinseFinance JinseFinance

JinseFinance JinseFinance

JinseFinance JinseFinance

JinseFinance JinseFinance

JinseFinance JinseFinance

JinseFinance JinseFinance

JinseFinance JinseFinance

JinseFinance JinseFinance

JinseFinance Beincrypto

Beincrypto