作者:Ignas,DeFi研究员;翻译:金色财经xiaozou

记住我的话:Restaking(再质押)将成为2024年增长最快的类别。

再质押是第9大DeFi类别,仅在EigenLayer上的价值就有20亿美元(在撰写本文时,这个数字还在上升)。

别忘了“流动性再质押”类别排在第13位,价值10亿美元。

现在,随着首个AVS代币(ALT)的发布,加之2月5日将开放Eigenlayer存款,是时候清楚了解这个领域都发生了什么。

我将在本文简要介绍Eingelayer再质押,及其支持的主动验证服务(AVS)新用例。真的很酷!

Eigenlayer将于2月5日开放存款。以下是你需要知道的。

他们修改了积分系统,通过将单笔存款和LST/LRT分配限制在33%来鼓励去中心化。为了优化Eigenlayer积分,可以考虑避开TVL排名前三的协议:

· EtherFi推出的eETH(197k ETH)

· Lido推出的stETH(195k ETH)

· Swell推出的swETH(112k ETH)

然而,Swell和EtherFi通过原生代币空投提供双重积分。我的方法是采用多样化的LSTs/LRTs,以平衡积分累积和风险。

关于LRT的竞争,我对几个竞争者进行了对冲押注:

· EtherFi:LRT领跑者,占有51%的LRT市场份额。

· Kelp DAO:通过再质押stETH或ETHx获得Eigenlayer积分和KelpDAO里程。

· Renzo:像EtherFi一样,使用Eigenpods进行原生ETH再质押。LRT市场份额增长至21%。

· Swell:你可以存入ETH获取swETH LST,并在Eigenlayer上进行再质押。或直接存款获取rswETH LRT。

· Eigenpie:新入者,但已经拥有1亿美元TVL,支持6种LST,并在前两周提供双倍积分。这些积分用于10%的EGP代币空投,并以300万美元FDV获得60%的EGP代币IDO,以激励早期参与。

我将在下一篇文章里更深入地解释它们之间的差异。

Restaking(再质押)

早在2023年9月,我就详细介绍了我关于再质押和押注流动性再质押代币(LRT)的看法。但在那之后,事情有了很大进展。现在在主网上有多个LRT协议,随着AltLayer发布代币,一切都在升温。

很多人现在还不清楚什么是restaking再质押,而且常常把它弄得太复杂。

简言之,再质押让你可以为各种主动验证服务(AVS)担保(质押)你的ETH,从而提高所选协议的安全性。包括桥接、预言机和侧链等服务,还有更多创新概念即将出现。

例如,只要有足够的经济安全性(在这种情况下就是ETH)支持提款,Optimism和Arbitrum就可以绕过7日防欺诈窗口实现即时提款。

这些“有安全保障的桥接”在验证者(validator)行为不当的情况下提供了充分的再分配保障。但是,如果你对“有安全保障的桥接AVS”进行再质押,那么如果验证者出错,就可能会损失一些ETH。(据我所知,如果智能合约存在漏洞,有安全保障的桥接也无法保护你的资金安全)。

你可以直接再质押ETH或通过stETH、 rETH、cbETH等流动性质押代币再质押ETH。Eigenlayer新增加了对LSTs、sfrxETH、mETH和LsETH的支持。

再质押的好处有:

· 多协议奖励:使用相同的ETH从多个协议中赚取奖励。例如,保障桥接安全的费用。

· 更加安全:新协议利用以太坊的安全性。

· 开发者自由:无需建立新的安全层,节省开发人员的时间和资源。

风险如下:

· 罚没风险:由于恶意行为而失去ETH的风险加大。

· 中心化风险:如果太多质押者转移到EigenLayer,以太坊可能面临系统性风险。

· 智能合约风险:DeFi的任何角落都存在这样的风险。

我认为风险在目前是有限的,因为Eigenlaer仍处于Stage 2测试网阶段,并且没有启用无需许可的AVS部署。不过,我同意ChainLinkGod的观点,这些风险大多会被忽视,至少在2025年以前,我们会玩得尽兴。

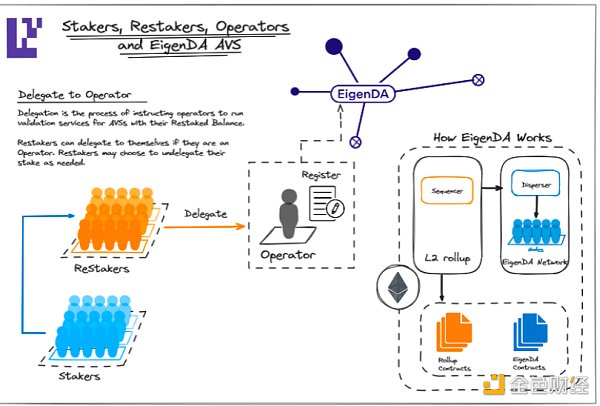

在目前的Stage 2测试网阶段,像你这样的再质押者可以委托运营商。由这些运营商验证AVS。所以,你不会直接对AVS再质押!

EigenDA(数据可用性)是第一个处于Stage 2的AVS。Rollup可以集成它来提高吞吐量。Stage 2主网将在2024年上半年启动,Stage 3将在2024年晚些时候推出更多的AVS(真正的乐趣将在那时开始)。

有意思的是,在众多运营商中,Deutsche Telekom脱颖而出。似乎Telekom将使用Eigenlayer进行质押服务。

不管怎样,你准备好自己手动选择AVS和运营商了吗?在gas费高昂的主网上?然后从AVS获取奖励?然后再出售奖励换取更多ETH?如果你不是百万富翁,gas费将相当高。

我相信你能猜到我要说什么:流动性再质押代币(LRT)。但更多关于LRT的内容我将在下一篇文章中介绍。现在,让我们来看主动验证服务(AVS)的用例,AVS将空投给我们闪闪发亮的新代币。

第一个AVS是EigenDA,但我不会详细介绍,因为我怀疑它是否会单独有一种代币(它是一个数据可用性层,帮助rollup节省数据存储费用)。

AVS用例

别被AVS这个名字骗了。AVS是完全成熟的协议,使用再质押ETH增强其功能。我在上面提到了“有安全保障的桥接”,但AVS的范围和影响很快就会变得更加明显。

近期社区比较知名的Eigenlayer AVS用例是AltLayer,其是一个再质押Rollup,目前已经发币。

我在之前的文章中曾介绍过AltLayer,所以我不会在本文深入介绍它的功能。但你需要知道AltLayer引入了三种AVS来实现rollup的快速最终确定性、去中心化排序和去中心化验证。

ALT代币经济学很有趣,因为ALT需要与再抵押ETH共同质押以确保这三个AVS的安全性。很多人似乎都忽略了这一点。

如果你曾在2020年的DeFi之夏耕作Pool2农场,你就会明白它可能会产生庞氏效应。

目前,只有总供应量的3%被空投到社区,但未来计划会有更多的空投。初始流通供给量为11%。43亿美元的FDV(在撰写本文时)可以证明一个甚至几周前都无人问津的协议的成功吗?

不一定,但这让我更加看好整个再质押生态系统。

此外,我怀疑AltLayer正为再质押者保留流动性挖矿奖励。随着有越来越多的AVS可用,各种服务将竞相吸引高价值ETH存款。

毕竟,没有ETH存款的AVS是没有价值的。

是时候寻找EigenLayer上的下一个ALT了。以下是8个值得关注的EigenLayer AVS用例。

(1)Ethos:将ETH安全性带到Cosmos

Ethos将以太坊的经济安全性和流动性带到Cosmos。

所谓的Cosmos Consumer Chain(消费者链)通常会发行自己的原生质押代币来保障网络安全。然而,它引入了更多的复杂性和通胀的代币经济学。虽然Cosmos ATOM质押者提供了一个链间安全(ICS)解决方案,但以太坊生态系统(Ethos + 再质押)现在正在扩展到Cosmos的自身领域。

再加上Dymension、ATOM分叉和现在的Ethos的发布,ATOM似乎承受着很大的压力。

Ethos的创建灵感来自Mesh Security(允许一条链的质押代币在另一条链上使用),从而在不需要额外节点的情况下提高经济安全性。

哪种安全解决方案会胜出,要取决于采用情况。Ethos正在强势启动。

拥有6000万美元TVL的自动收益金库提供商Sommelier是第一个合作伙伴。据我所知,更多的“Consumer Chains”即将问世。

这种结构的美妙之处在于,ETHOS可能会收到合作伙伴链的代币空投(及收益)。同时,ETHOS代币将在我们farm EIGEN代币时空投给Eigenlayer上的ETH再质押者。

你需要做的就是再质押ETH,申领空投。非常简单。

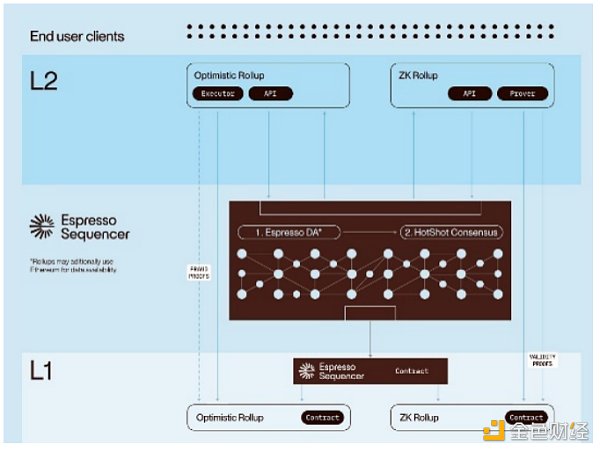

(2)Espresso:去中心化排序器

长话短说。Espresso专注于L2去中心化排序器。如你所知,L2由于排序器的中心化问题而遭受诸多指责。关于Espresso如何使用他们的HotShot共识来解决这一问题,可以查看他们的网站。

AltLayer实际上集成了Espresso,因此开发人员部署AltLayer栈时可以选择使用AltLayer的去中心化验证解决方案和/或Espresso排序器。

(3)Omni:连接所有Rollup的区块链

问题:L2降低了交易成本,但导致了生态系统的碎片化。这使得建设者很难接触到更广泛的受众,使用户体验复杂化,并且分散了流动性。

桥接也变成了必要条件,但是各桥通常会发布各种各样的包装代币,这是有风险的。如果桥遭受黑客攻击,就会没有足够的底层资产来支持桥接包装代币。结果就是,包装代币脱钩。

解决方案:Omni

Omni是一个“安全的再质押L1区块链”,旨在将以太坊的所有rollup统一在一起。

Omni引入了一个“统一全局状态层”,通过EigenLayer的再质押来保障安全性。这一层将各种应用程序的跨域管理集中在一起。

用例包括:

· 跨rollup保证金账户和杠杆交易:在一个域上发布保证金,然后在另一个域上使用该保证金进行交易。

· 跨rollup NFT铸造。

· 跨rollup借贷:在一个域上存入抵押品,然后在另一个域上凭借该抵押品借款。

还有更多用例,这一切听起来是不是很熟悉?这就是LayerZero所做的事。

LayerZero的跨链消息传递支持全链可替代代币(OFT),而非包装代币。Manta的STONE代币就是ETH OFT,LayerZero发行了Lido wstETH OFT。

但是如果LayerZero消息传递系统出现bug会怎么样?Omni会通过再质押ETH来保障安全,如果验证者行为不当,ETH将被罚没。

设想一个典型的degen,他想用他在Arbitrum上的ETH在Optimism上获得一笔USDC贷款。该degen在Arbitrum上的交易由Omni验证者监控,他们确保传输到Optimism的数据的完整性。验证者对这些交易进行验证和报告,他们受到奖励的激励,并会面临因报告错误而失去其质押ETH的风险。

LayerZero可能会使用他们的代币质押来实现跨消息传递的安全保障,但如果LayerZero合约出现问题,代币就会被倾销,而这种安全性就……毫无用处。ETH是在系统外保障网络安全的硬资产。

Injective与Omni合作,使INJ成为Omni开放流动性网络上的第一笔资产。Omni发行xERC20 INJ代币,通过这种方式将INJ带入以太坊rollup生态系统。

此外,Omni还获得了Pantera Capital、Two Sigma Ventures和Jump Crypto等知名投资机构1800万美元的支持。所以,我想它会发展得很好。

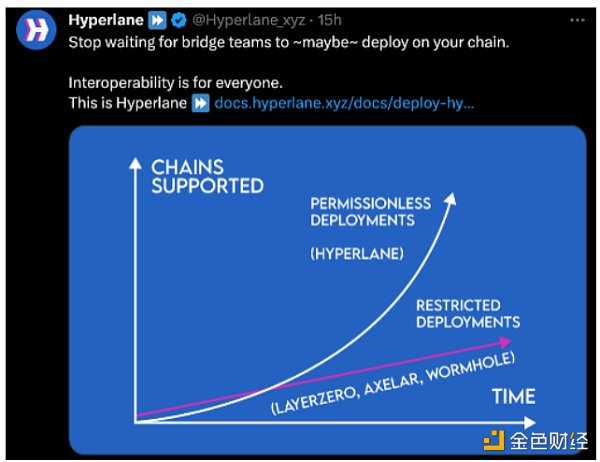

(4)Hyperlane:类似Omni,但更好?

你认为Omni连接以太坊rollup已经很酷了。Omni,先靠边站,因为Hyperlane的目标是连接所有的L1和L2。

使用Hyperlane,开发人员可以建设跨链应用程序——使用跨链消息传递跨越多个区块链的应用程序,这保障了其具有跨链安全模块(无论这意味着什么)的模块化安全栈及再质押ETH的安全。

从Hyperlane的文档来看,它将支持以太坊L2、Cosmos生态链、Solana、Move链等。这真的很酷。

Hyperlane无需许可互操作性使其与众不同,因为rollup可以自己连接到Hyperlane,而无需繁琐的治理审批等。他们真的以之为荣。然而,LayerZero v2似乎也支持无需许可部署。

不幸的是,我找不到关于Omni或Hyperlane的代币信息,所以我们必须再等上一段时间。

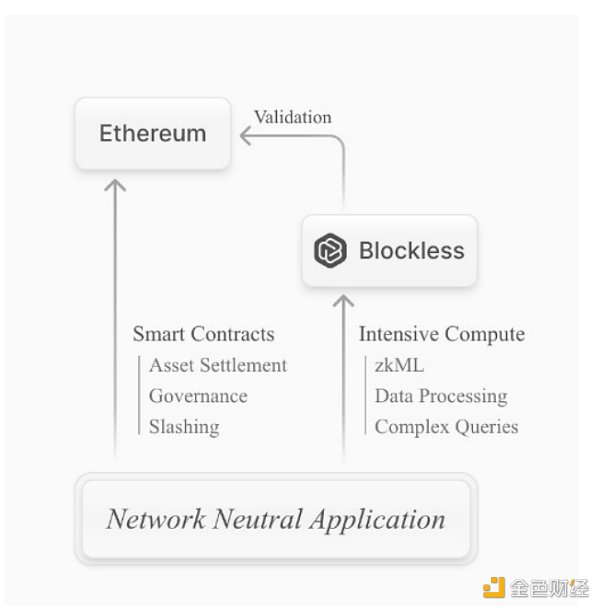

(5)Blockless:在你使用dApp时,为其提供算力支持

“概括起来就是:在你打开一个app时,你就是通过使用这个app来自然而然地为其提供支持,然后app会奖励你。”——Twitter

这让我着迷。

在普通的dapp中,我们不能直接贡献算力,并且app仅限于特定的L1或L2功能,如延迟、交易速度、gas费等。

因此,Blockless采用了一种网络中性应用程序(nnApp),允许用户只通过使用它们就可以为他们提供支持。它使用“巢式节点”,每个用户的设备充当一个节点,将其资源贡献给网络。这意味着应用程序的算力随其用户群的扩展而增强,这是传统模型的一个重大转变。

简而言之,你在使用应用程序时就运行了一个节点。

例如,一些dApp可能选择将治理保留在以太坊上,而将数据可用性工作负载保留在Celestia或EigenLayer上。但机器学习、人工智能界面和游戏等用例的密集计算将在更快、更高效的链下环境执行。

这就导致对这些应用程序的计算支持直接随着用户数量的增长而增长,更多的用户将带来更多的由社区供应的计算能力。

我想到了Solana上的一款应用Grass,它可以让你出售闲置的互联网带宽来训练人工智能,尽管这不属于Blockless的功能范围。

Blockless权益证明保障网络安全,所以代币将不仅仅是一种meme。

至于再质押,Blockless将为在EigenLayer上开发的应用程序提供网络,以最大限度地减少意外罚没。

不知道nnApps会不会让我的手机过热……

其他AVS

你可以在Eigenlayer网站上查看完整的AVS名单。但值得一提的AVS还有:

(6)Lagrange:LayerZero、Omni和Hyperlane的另一个竞争对手,其跨链基础设施支持在所有主要区块链上创建通用状态证明。最近从1kx和其他机构获得了400万美元的种子资金。

(7)Drosera:应对漏洞攻击的“事件响应协议”。当发生黑客攻击时,Drosera Trap会检测到攻击并采取措施减轻攻击。听起来很酷。

(8)Witness Chain:使用再质押实现勤奋证明(Proof of Diligence)并确保rollup安全性,并使用位置证明(Proof of Location)来建立物理节点去中心化。

JinseFinance

JinseFinance

JinseFinance

JinseFinance JinseFinance

JinseFinance JinseFinance

JinseFinance JinseFinance

JinseFinance JinseFinance

JinseFinance JinseFinance

JinseFinance JinseFinance

JinseFinance JinseFinance

JinseFinance JinseFinance

JinseFinance JinseFinance

JinseFinance