继提出一项旨在限制Staking Pool快速扩张的提案之后,当前的以太坊社区正在讨论另一项关于改变ETH政策的措施,而这是由流动性质押和重新质押协议的需求激增所推动的。

摘要

继提议降低ETH发行率后,以太坊社区目前正在就更多的ETH政策展开激烈争论。

流动性质押、重质押和流动性重质押等质押方式上的创新为投资者带来了额外的收益机会,毫无疑问,这显著地提振了市场中的质押需求。

但另一个不得不引起重视的潜在影响是,人们可能担心质押衍生品的日益盛行可能会削弱以太坊本身作为加密资产的功能,引发以太坊网络的治理权力的改变。

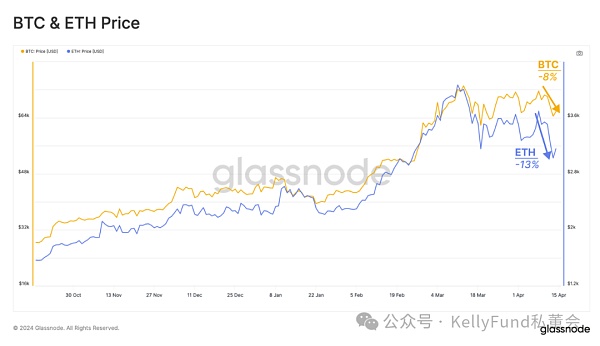

上周末,中东地缘紧张局势仍在加剧。鉴于加密资产是唯一在周末进行交易的资产,其受到的影响立竿见影——在上周末,加密资产市场立刻出现了显著的下滑。BTC价格下跌8%,而ETH价格则下跌了13%。尽管在这一波下跌之后,市场随即回稳并略有复苏之相,但接着继续横盘下跌。在此事件之后,投资者对以色列受袭这一事件可能对加密资产市场造成的长期影响持谨慎态度。

在以太坊生态系统中,关于其发行率的潜在变化这一议题一直存在较大争议。而这次的这场讨论是以两名以太坊研究人员提出减缓 ETH 的发行,并从而减少质押奖励这一提议为机缘所引发的。这一提议的总体目标是抑制现阶段 Staking Pool 的快速增长,以更好地管理流动性质押和重质押等新质押方式并以此确立他们日益增长的主导地位,并保护以太坊作为加密资产的功能。

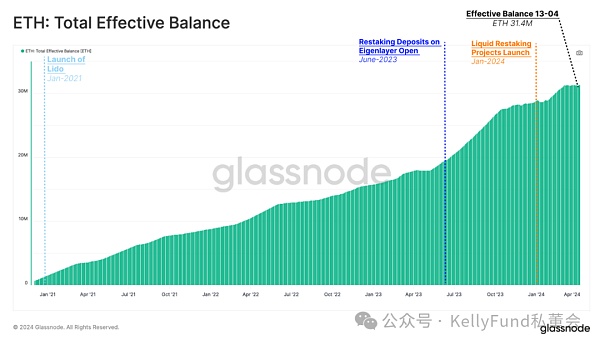

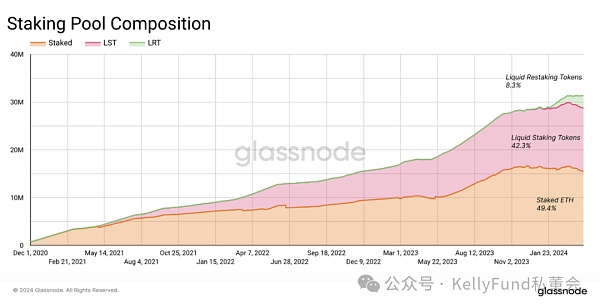

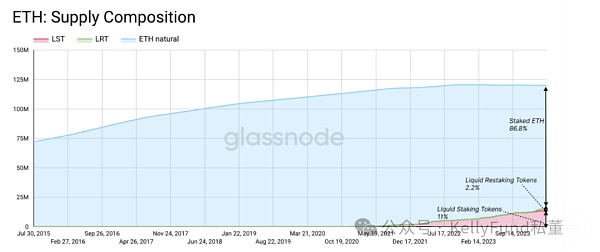

以太坊上的质押需求出乎意料地高,目前积极参与以太坊权益证明的总资产数量为 3140 万枚 ETH(约占总供应量的26%)。除此而外,我们还可以看到近几个月质押的 ETH 增速仍在加快——尤其是在2023年6月的 Eigenlayer 重质押协议和2024年初流动性重质押协议等新的质押协议被推出之后。

被扭曲的激励机制

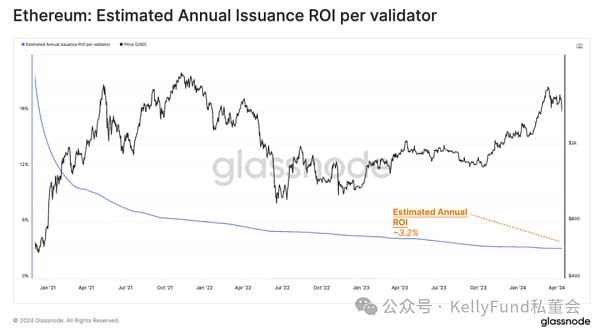

最初,权益证明的设计理念是,随着抵押的ETH增多,每个验证者的边际收入就会下降。因此该机制可以实现Staking Pool的规模的自我调节,目前Staking Pool中共计质押了3140万ETH,每个验证者的年利率预计约为3.2%。

然而,最大可提取价值(MEV)、流动性质押、重质押和流动性重质押等等技术上的新发展带来了更多盈利的机会。因此,用户质押的激励和需求不断增加,而这一需求如今已经超出了最初设计权益证明时的愿景。

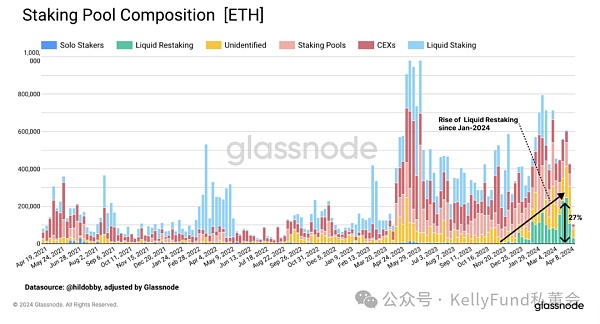

如果我们按不同的质押协议对参与质押的以太坊资产进行分类,就会发现自今年年初以来,由流动性重质押提供商所质押的 ETH 显著增加,而该协议下的质押量目前已经占到了新质押的 ETH 总量的27%,而流动性质押提供商的新质押量自3月中旬以来则一直都在减少。

重质押这一概念是由 EigenLayer 协议于去年引入的。在 EigenLayer 协议下,用户能够将他们质押的ETH或流动质押资产存入EigenLayer智能合约中,然后,这些资产可以被其他协议(例如 Rollup、Oracle 和 Bridges)用作安全质押资产。除了从以太坊主链获得的原生质押收益之外,重质押协议下的质押者还可以从这些协议中赚取额外费用。

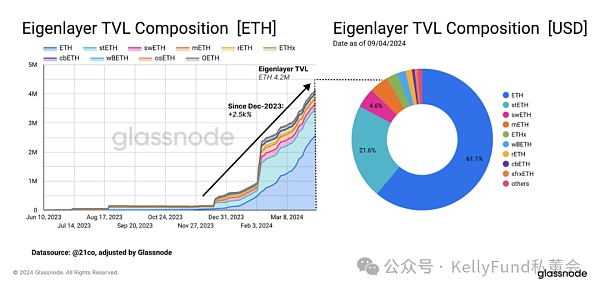

自协议推出以来,Eigenlayer 协议上的质押资产激增,其已锁定总价值(TVL)目前已经超过了1420万ETH(价值约130亿美元)。我们需要注意到的另一点是,质押投资者对重质押的高需求也部分来自于对Eigenlayer空投活动的高预期。

在 Eigenlayer 协议之下,有超过61.1%的TVL来自原生质押ETH,而其余部分则由流动性质押协议中的质押资产组成,其中Lido的 stETH 处于领先地位,其体量占总TVL的21.5%。

流动性重质押的崛起

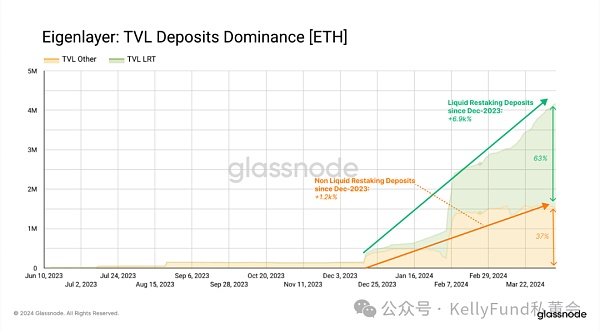

流动性重质押的运作方式与流动性质押非常相似,它允许用户重新抵押其资产并获得其重新抵押资产的流动性以作为回报。毫无疑问的,这似乎是Eigenlayer用户更喜欢的一个质押策略——在当前,Eigenlayer中63%的ETH质押是通过流动性重质押提供商进行的。

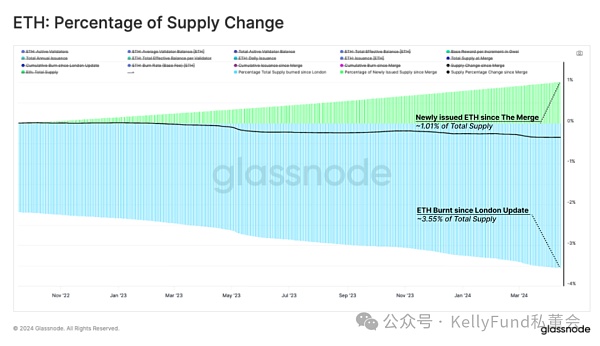

当前,以太坊基金会的研究人员对已处于高水平且仍不断增长的质押率表示担忧。虽然质押更多的ETH会给每个验证者带来较低的经济回报,但如果质押的ETH总量变得很大,那他们支付的总奖励仍可能会导致通货膨胀。目前,自合并以来新发行的以太坊约占总供应量的1.01%,这不是一个可以被等闲视之的数值——尽管它仍可以被同期销毁的约占3.55%供应量的资产所抵消。

随着越来越多的ETH进入 Staking Pool,通货膨胀开始影响到不断减少的ETH持有者一侧。换句话说,财富正在从不断缩小的非质押ETH持有者向不断增长的质押ETH持有者群体发生转移。

随着时间的推移,这种“实际收益率”部分的下降可能会降低对非质押ETH持有者的吸引力,并可能同时削弱ETH作为以太坊生态系统中所行使的一般等价物职能。而受此影响,执行“一般等价物”这一职能的角色可能迁移到像stETH这样的在流动性质押协议或者流动性重质押协议下的资产中,而原本这些资产仅仅是被当做是承受以太坊质押压力的工具。这种发展必将会产生一些副作用,例如我们可预见到的,发行这些衍生资产的项目将对以太坊执行层和共识层的治理和稳定性产生巨大影响。

今天,我们已经注意到,一半的被质押的ETH是通过这些衍生项目提供的。其中,占比达到42%的已质押的ETH通过流动性质押的衍生资产重新流动,而另外8%的已被质押的以太坊则通过流动性重质押的衍生品重新回流到了市场之中。

以太坊研究人员的担忧也适用于以太坊本身的一般等价物性质。在ETH的总供应量中,有11% 为流动性质押的衍生资产,而占比2.2%的资产则来自于流动性重质押协议下产生的金融衍生品。

以太坊基金会提出的提案旨在控制以太坊的年度发行量,从而减少新质押者进入 Staking Pool 的动力,如果这一提案得以实施,那么它将有望减缓质押增长率的增速。但这些提案遭到了社区的强烈反对,许多人认为目前他们不应做出任何改变,且他们对于当前是否应当再次更新ETH政策的必要性这一议题也提出了质疑。

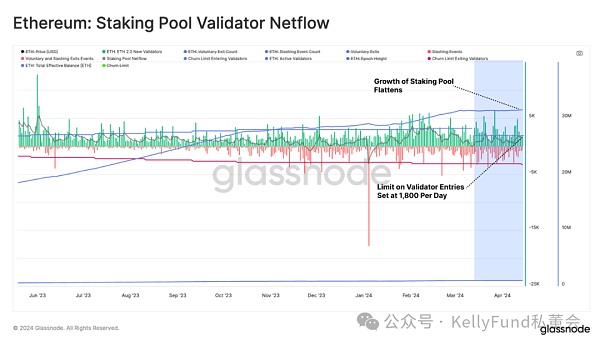

在上次的 Dencun 升级期间,我们发现随着升级,Staking Pool 的增长已经受到一些轻微的限制——这次硬分叉引入了每6.4分钟每 epoch 最多可以存在8名新验证者的限制,并用它取代了原有的流失限制功能。事实证明,这有效地限制了验证者的数量和可以进入Staking Pool的以太坊的质押量,为以太坊的生态圈暂时缓解了一些压力。

总结

当前,以太坊生态正在讨论是否有必要修改ETH发行率的这一提议,以探索该政策能在何种程度上减缓 Staking Pool 的扩张。这一提案的终极目标是减轻流动性质押和重质押等新生事物给以太坊生态所带来的影响,而这些创新原本旨在提高用户获得的获利机会。

就当前情况来看,质押激增(目前已达到3140万ETH,约占网络总供应量的26%)是由以 Eigenlayer 协议等重质押协议推动的。这些发展日益导致流动性质押资产的激增,但从长远来看,这可能会开始削弱以太坊愿景中作为一般等价物的作用。当前,以太坊基金会建议限制年度发行量,以减缓 Staking Pool 的增长速度,但这些提议都遭到了以太坊社区的强烈抵制。

JinseFinance

JinseFinance

JinseFinance

JinseFinance JinseFinance

JinseFinance JinseFinance

JinseFinance JinseFinance

JinseFinance decrypt

decrypt Cointelegraph

Cointelegraph Bitcoinist

Bitcoinist Cointelegraph

Cointelegraph Nulltx

Nulltx Cointelegraph

Cointelegraph