来源:巴伦中文

“紧绷已久的橡皮筋终于断掉了”,随着股市继续清除过剩的流动性,投资者应为更多的下跌做好准备。

美联储周三(12月18日)对2025年利率和通胀前景做出的冷静预测给市场带来冲击,市场回调或许已经开始,但现在还没到恐慌的时候。

美联储主席鲍威尔传达了一个没人愿意听到的信息:通胀下降进程慢于预期,预计2025年只会降息两次,每次25个基点。和之前更大幅度的降息预测和降低通胀取得更多进展的表述相比,鲍威尔周三释放的信号让投资者感到失望。

周三降息25个基点后,联邦基金利率目标区间降至4.25%-4.5%,但美联储内部对于降息分歧较大,有四位官员反对降息。

受美联储“鹰派”基调和鲍威尔讲话的影响,标普500指数、道琼斯工业平均指数和纳斯达克综合指数全线下跌。标普500指数周三3%的跌幅是近15年来该指数在美联储宣布利率决定当日出现的最大跌幅。道指收跌2.6%,连续第10个交易日走低。纳指收跌3.6%,是2020年3月以来在美联储宣布利率决定当日表现最差的一次。

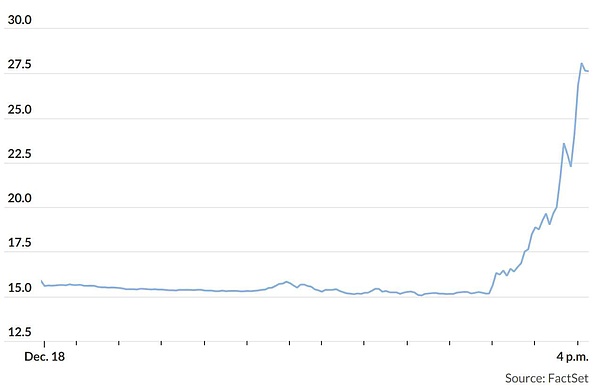

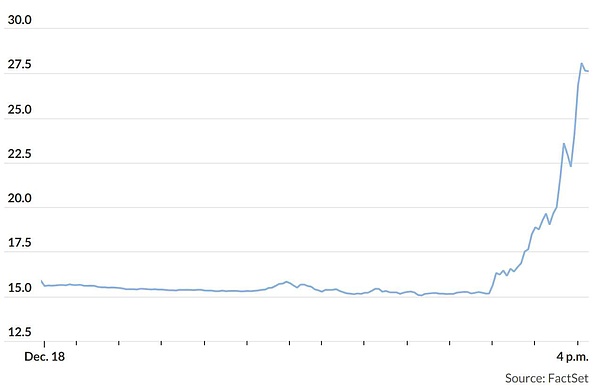

对利率敏感的小盘股受到的打击更大,罗素2000指数下跌4.4%。与此同时,市场波动性大幅上升,根据道琼斯市场数据(Dow Jones Market Data),VIX恐慌指数飙升74%,至27.62,创下2018年2月以来最大的单日百分比升幅。

VIX恐慌指数飙升

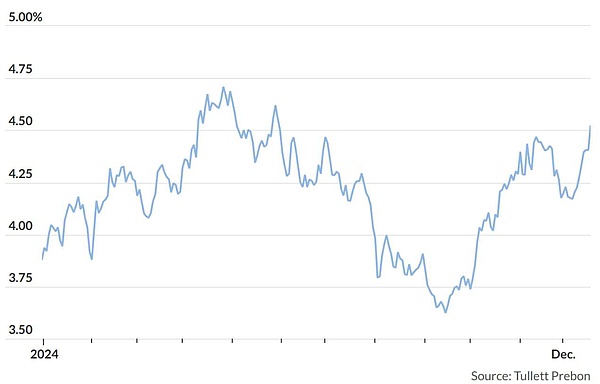

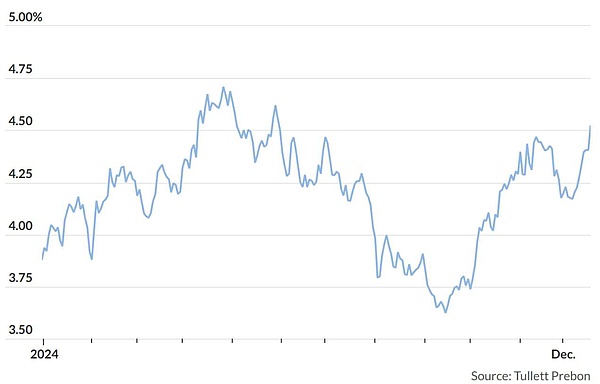

债券也未能幸免,10年期美债收益率飙升至4.5%。过去八个交易日中,10年期美债收益率有六个交易日出现上升,并且较9月创下的52周低点3.62%上升了0.87个百分点。

10年期美债收益率升至5月31日以来最高水平

鲍威尔传达的信息其实没有那么耸人听闻,不过,由于市场已经站在了悬崖边上,因此,无需太多力量就能把它们推下悬崖。BTIG技术分析师乔纳森·克林斯基(Jonathan Krinsky)周三在研报中写道:“今天,已经绷得很紧的橡皮筋断掉了。”

克林斯基注意到,股市的技术指标已经“精疲力竭”:下跌股票数量连续13个交易日超过上涨股票数量,标普500指数成分股中只有8%的股票高于各自的20日移动均线。此外,LPL Financial首席技术策略师亚当·特恩奎斯特(Adam Turnquist)指出,目前只有53%的股票的交易价格高于200日移动均线,处于年内低点。

克林斯基指出,高动量股票此前就已接近崩溃,周三这种情况终于发生了:高动量股票下跌近6%,经历了2022年5月以来表现最差的一天。

随着股市继续清除过剩的流动性,投资者应为更多的下跌做好准备。策略师埃德·亚德尼(Ed Yardeni)在研报中写道:“今天金融市场在美联储‘鹰派’降息后出现的动荡,可能是我们一直以来预期中的回调的开始。”

与此同时,投资者也没有一味抛售。下跌了8.3%的特斯拉(TSLA)未能幸免,但英伟达(NVDA)跌幅相对较小,为1.1%,反映出最近几个交易日该公司股价已经下跌了不少。

此外,联合健康(UNH)是道指中唯一上涨的成份股,涨幅2.9%,其他医疗保险公司也纷纷上涨,包括信诺(CI)、Centene (CNC)和CVS Health (CVS)。联合健康一名高管遇害以来,医疗保健板块一直在下跌,投资者似乎认为利空已经出尽。

投资者仍有充足的理由预期市场可以消化和应对美联储给出的更加悲观的前景。首先,鲍威尔重申美国经济依然健康。其次,通胀率在2%-3%区间波动,难以进一步下降,但并不像通胀大幅上升那么糟糕,通胀大幅上升曾是导致2022年股市遭到抛售的罪魁祸首。最后,目前还没有出现企业利润将开始下降的迹象。

同样值得注意的是,目前股市距离回调(至少下跌10%)还很远。标普500指数周三收于5872点,较12月6日触及的6090点历史收盘高点仅下跌了3.6%。

当技术指标如近期这样出现恶化时,它们可能需要一段时间才能恢复。克林斯基指出,他无法排除股市进一步下跌的可能性,预计2025年初股市将出现“幅度更大、持续时间更长的下跌”。

不过,企业盈利仍然拥有不少支撑因素,与此同时,特朗普提出的放松监管和减税计划有望为美国经济增长带来一些刺激,同时帮助企业盈利继续增长(前提是关税不会导致美国经济脱离增长轨道和通胀再次飙升)。

一直以来看涨的亚德尼没有改变自己的立场,他在研报中写道:“政府关门、码头工人罢工、特朗普新政府上任第一天征收关税等问题令人担忧,可能会导致股市回调持续到明年1月,不过,我们为明年年底标普500指数给出的目标价仍为7000点。”

Jasper

Jasper