作者:degentrading,加密KOL;翻译:金色财经xiaozou

Ethena会在一场UST式的危机中崩溃吗?

我看到有一些帖子的内容存在一些误解,我只是想在本文澄清一下这些误解。(我与他们没有任何关系,也不会因他们的成功或失败获取任何利益。)

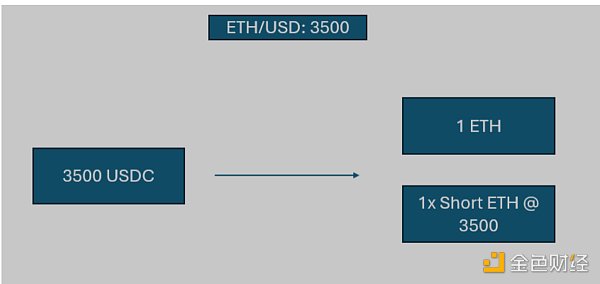

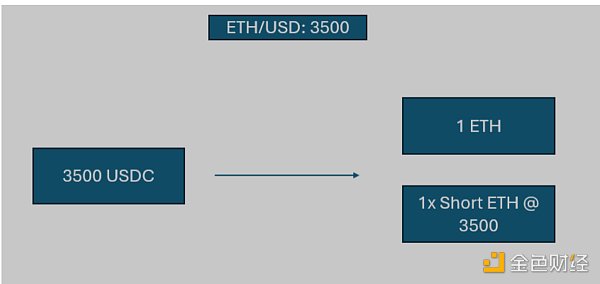

首先,Ethena是什么?它是合成美元协议,以1 ETH合成美元为例,在买入现货ETH(或stETH)的同时会相应地对冲名义等量的ETH空头。

那么为什么是一美元呢?这是因为在任何正常情况下,收益都是固定的。只要远期/期货/永续合约对现货的基差不变,一篮子现货及其相应的空头头寸将保持相同的价值,没有持仓和资金费率。

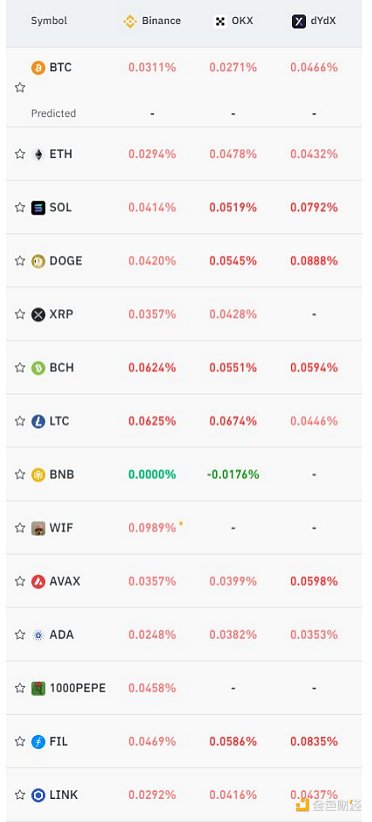

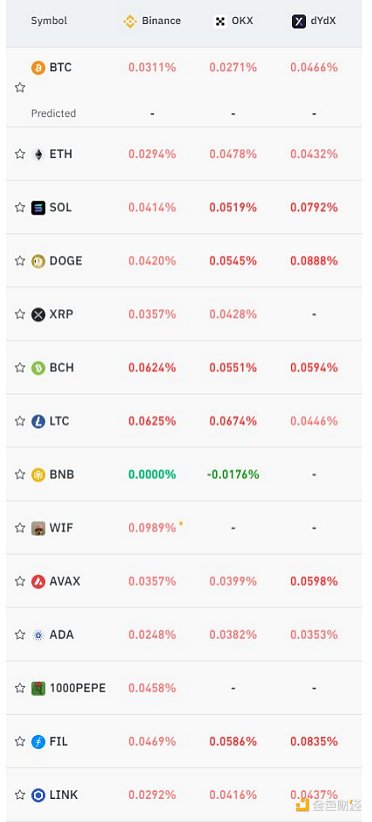

那么,为什么它的吸引力如此之大呢?简言之,因为注资一直非常积极——在牛市里,人人都在寻找杠杆以及廉价美元借款。每8小时5bps?如果市场每天上涨10%,这不是问题。

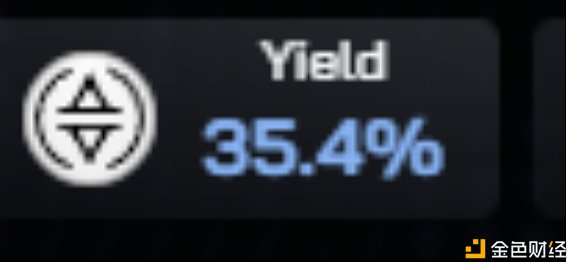

因此,Ethena最近的收益率看起来约为35%。只要这个领域存在着对杠杆的需求,这种情况就可能持续下去。

UST之所以失败,是因为支持已发行的UST的抵押品是原生Luna,随着Luna价格的崩溃,以美元计价的可用抵押品在Luna发行并出售给市场时经历了自我强化的恶性循环。

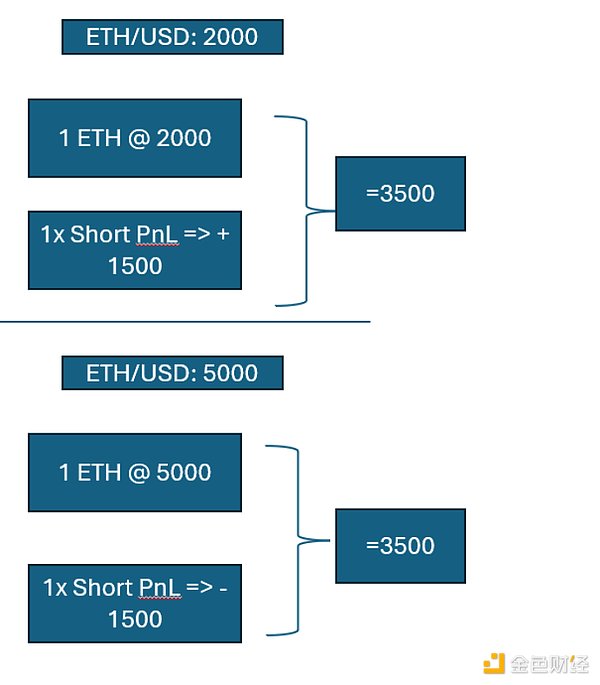

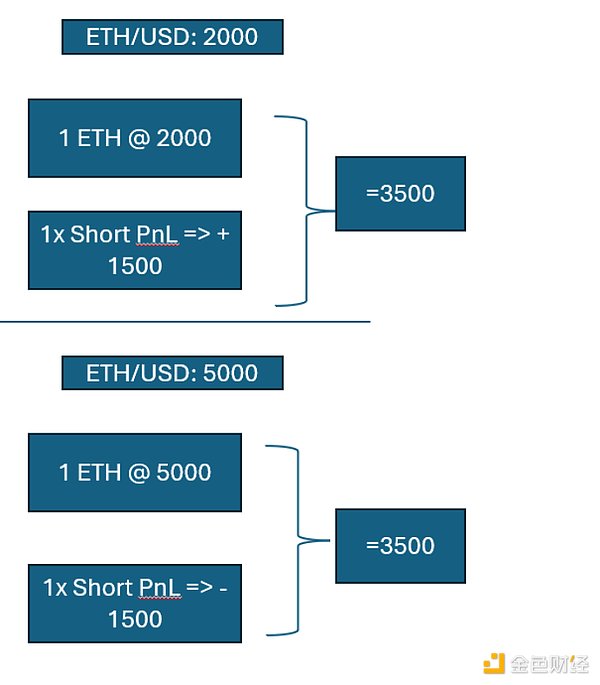

然而,总的来说,对于Ethena而言,支持已发行USDE的抵押品是一篮子资产,通常会在整个价格区间内保值。只要现货/永续合约或现货/期货合约的基差没有暴涨。

加密货币通常会表现出下行凸性。价格下跌的速度比上涨的速度要快。在我看来,这个设计实际上对Ethena非常有利。

随着价格不断下跌,在没有平仓的情况下,Ethena持有的美元现金比例实际上增加了。在下面的例子中,你可以看到ETH下跌到1k时会导致3.5k的抵押品篮子里有2.5k是现金……

这其中是否存在风险?如果有风险的话,那就是使用stETH作为抵押品。与ETH相比,stETH的现货流动性要小得多。然而,在Shapella升级之后,stETH/ETH折扣IMO触底了。

在Shapella之前,stETH卖方受制于买方。在Shapella之后,如果stETH/ETH汇率上涨严重,卖家可以选择更长的等待时间(1-5天),然后提取stETH兑换为ETH。

屋子里的另一头大象将是交易对手/交易所风险。如果一家交易所因危机破产,Ethena可能会经历重大减值。不过,他们的交换清单看起来相当不错。

还剩下最后一个风险——操作风险。Ethena概念应该行得通。它相当巧妙。然而,它也在一定程度上依赖具有不确定性的智能交易、执行和风险管理。

在信心危机中,只要Ethena的执行完美,USDe就会有一个触底价,因为一篮子资产将保持其价值。然而,我注意到的是,一般来说,危机情况会让我们出现失误——交易员可能会受到诱惑或被迫退出基差交易,从而产生delta风险。然而,总的来说,Ethena的基本概念应该是可行的。

Ethena还可能改变市场机制,带来新的价格关系——然而,这方面我们只能在未来进行评估。

我认为,Ethena实际上会为牛市再添助力。目前的做市商通常不会用现货多头对冲他们的永续合约空头(除非他们正在打磨基差),它们希望看到的是delta普遍消失。

尽管Ethena是delta中性的,但它无意中创造的现货需求将造成更多的上行价格滑点,同时对基差施加压力。

总之,Ethena概念好,功能好。如果它失败了,那将是因为在边缘情况下的执行和风险问题。

Weiliang

Weiliang