作者:LUCIDA & FALCON

当我们持有加密资产时,「团队在做事」是「坚定币价会在牛市起飞」的信心,也是「熊市被套时继续持有」的底线。

但「团队在做事」真的会让币价在牛市涨得更多?在熊市更抗跌吗?

本文用 10 年的历史数据告诉你答案。

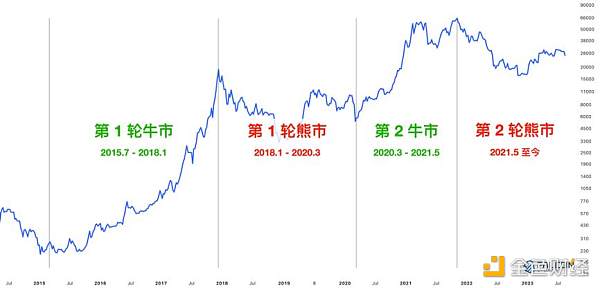

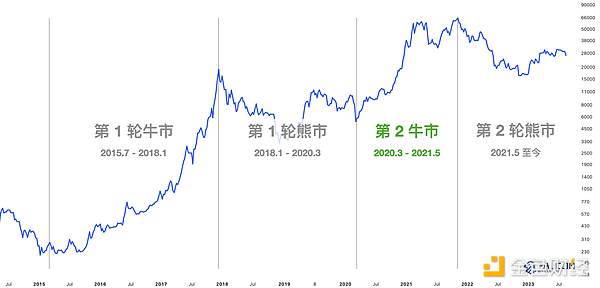

Crypto 市场的四个牛熊周期

比特币的创世区块于 2009 年诞生,其币价在后续的 14 年里呈现多次牛熊周期的交替,且陆续出现了「ICO 时代」、「公链爆发」、「Defi Summer」、「NFT 浪潮」等行业叙事。

为方便分析,本文将 2015.07-2018.01 定义为第一轮牛市,2018.01-2020.03 定义为第一轮熊市,2020.03-2021.05 定义为第二轮牛市,2021.05- 至今为第二轮熊市。

2015.7-2018.1 的第一轮「ICO」牛市距今久远,可获取的数据太少,无法获得严谨的结果。故本文着重分析后三个周期。

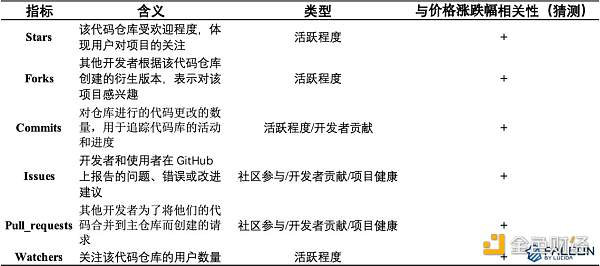

有哪些因子可体现「团队在做事」?我们找到了六个因子

行业内绝大多数项目基于区块链技术,且代码在 Github 是开源的(GitHub 是进行代码托管和分享的平台)。

因此,Falcon 将 GitHub 的 6 个因子作为衡量「团队在做事」的量化标准,具体包括:Star、Fork、Commit、Issues、Pull requests、Watchers。以下为六个因子的具体含义和类型:

项目GitHub数据六因子的具体介绍

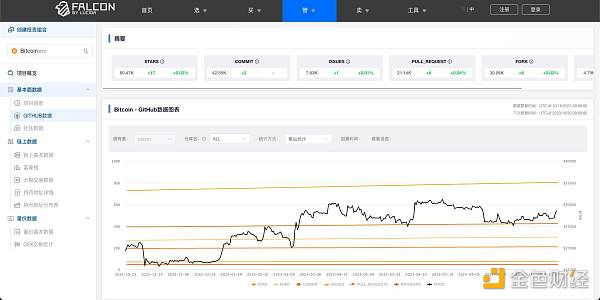

本文中所有项目的 Github 数据,在 Falcon 的产品上也可以看到,访问链接。

有效样本量与名词解释

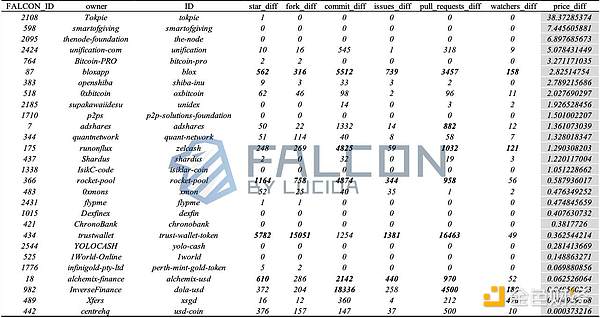

团队统计了三个市场周期的币价走势及其对应的项目 GitHub 六因子数据,经过异常值处理,三个市场周期分别保留 81、330、596 份有效的代币样本。

下文图表将出现的名词解释:

第 1 轮熊市(2018.1-2020.3)GitHub 数据对币价起到一定的抗跌效果,但作用有限,或与样本量太少有关

我们先从第一轮熊市开始讲起:

GitHub 数据六因子及币价涨跌幅的描述统计:

第一轮熊市代币数据较分散,符合 crypto 市场兴起初期特征。该时期 7 个统计量的标准偏差值都远远偏离平均值,说明不同币种之前的价格及其 GitHub 数据差异较大。此阶段发展较成熟的代币如 bitcoin、ETH 的 GitHub 各因子关注度都极其高,但许多新兴的币种在 GitHub 上的关注度和开发者贡献的程度都偏低。

该区间币价跌幅小于平均跌幅值(黑色加粗)的币价及其对应的 GitHub 数据六因子的统计情况:

其中灰色格子代表与市场趋势相反的代币,我们认为此类代币性质较为特殊,需要结合市场情况综合分析。该区间只有 binance-exchange 一个,观察其 GitHub 数据六因子,star、fork 值位于统计量的前 10,但 commit、issues、pull_requests、watchers 都极其低,主要因为 bnb 该代币在 2019 年之前只具有「平台币」属性,无「公链」属性,因而代码不开源。而 2018 年下半年市场热点聚焦平台币板块,bnb 涨幅高,在该周期抗跌。针对该币,GitHub 数据六因子只有 star、fork 因子与 price 有一定的相关性。

在币价跌幅小于平均值的代币中,有 40% 的代币 GitHub 因子位于统计量的前 10,剩余部分的代币 GitHub 情况则普遍较低,初步推断,在该周期内,GitHub 因子对于币价跌幅减小有一定的正向作用,但该作用不会特别大。

第 2 轮牛市(2020.3-2021.5)Github 更活跃的项目在牛市涨得更多

GitHub 数据六因子及币价涨跌幅的描述统计:

第二轮牛市代币数据相对集中,crypto 市场成熟度和景气度提升。* 该区间 7 个统计量的标准偏差统计值与平均值较接近,与 2018-2020 年统计情况相比,该区间样本数据分布较集中。结合市场实际情况分析,一方面是 2020 年代币市场已经发展的较为成熟,在 18 年兴起的代币在该区间都得到了一定的发展,其对应的基本面 GitHub 数据情况也普遍的有较大的增加。另一方面,随着市场发展,该区间发币的代币数量大幅增加,随着可参考样本数量的增加,数据分布的集中度也进一步提升。

该区间币价涨幅超过平均涨幅值(黑色加粗)的币价及其对应的 GitHub 数据六因子的统计情况:

330 个数据币价涨幅超过平均值的有 11 个,其中 GitHub 数据六因子超过平均值的有 5 个,占比 45% 左右。初步推断 GitHub 数据的增加与币价上涨有一定的相关性,具体的相关性大小则在文中第三部分分析。

牛市中不涨反跌的项目,都是 Github 开发非常不活跃的

币价异常值情况(牛市中币价下跌):

在本周期的 330 个有效样本中,有 28 个代币价格却逆势下跌,反映了这 28 个代币非常弱势。同时,这些代币对应的 GitHub 数据 90% 低于平均值且整体趋近于最小值。

第 3 轮熊市(2021.5 至今)GitHub 更活跃的项目对与熊市抗跌有一定的贡献性,但其作用仍不会很大

GitHub 数据六因子及币价涨跌幅的描述统计:

以 star 因子为排序,数量前 20 的代币及其另外 6 个统计量的数据(黑色加粗为超过平均值的代币:

随 crypto 市场进一步发展,第二轮熊市代币数据反而较分散,推测与行业差距进一步分化有关。* 该区间 7 个统计量的标准偏差值与平均值相差较大,说明第二个熊市阶段的代币数据较分散。2021 年代币市场仍然处于发展的蓬勃期,越来越多人涌入代币市场,人们首先将目标锁定于市场中发展较好且较为成熟的代币项目,此类代币对应的 GitHub 关注度高达上万次的统计量,但对于该时期新兴的代币,仍需要时间被大众熟悉,所受关注度与开发程度自然也相对低很多。

结合 star 数据排名前 20 的代币统计情况,发现 GitHub 数据六因子排名超过平均值的代币在统计规律上有一定的相似性,推断六因子之间有较高的相关性。同时发现,GitHub 数据六因子排名特别靠前的,都为较成熟的代币,发行时期基本都在 2015~2018 年,比如 bitcoin、ETH、dogecoin。

币价异常值情况(熊市中币价上涨):

596 个代币数据中有 28 个异常,其中 GitHub 数据有一个因子以上超过平均值的代币有 6 个,占 28%。根据表格,推断 GitHub 数据的增加对与熊市抗跌有一定的贡献性,但其作用不会特别大。此类币种能有如此强势的价格优势,主要由其他品类的因子决定。

如何量化 GitHub 因子与价格的相关性?我们会选用哪种系数来判断?

在上文中,我们通过简单的统计分析,发现 Github 的数据在牛熊周期中起到的作用是不同的。

那么我们该如何量化 Github 因子与价格的相关性呢?

Q-Q 图以样本的分位数作为横坐标,以按照正态分布计算的相应分位点作为纵坐标,把样本表现为直角坐标系的散点。如果数据集服从正态分布,则样本点呈一条围绕第一象限对角线的直线。服从正态分布的数据集利用 Pearson 相关性系数分析较合理,不服从正态分布的数据集利用 Spearman 相关性系数分析较合理。

三个区间的六因子 Q-Q 图结果如下:

由表所知,三个区间 Star、Fork、Commit、Issues、Pull_requests、Watchers 六个因子的样本点都不围绕第一区间的对角线分布,即都不服从正态分布。六因子与代币价格的相关性分析将基于 Spearman 系数的结果进行判断。

第 1 轮熊市(2018.1-2020.3):受样本量影响,GitHub 因子与币价相关性有限

六因子与币价涨幅的相关性表:

GitHub 数据的 5 个因子对于币价在熊市的抗跌有正向作用。由表易得,star、fork、issues、pull_requests、watchers 与 price 的相关性系数值都在 0.260 左右,并都呈现出 0.05 水平的显著性,统计学意义上表明 5 因子与币价都具有正相关性。

该区间 commit 因子与币价涨幅无显著关系。commit 与币价涨跌幅的相关系数值为 -0.032,接近 0,并且 P 值为 0.776>0.05,说明 commit 与 price 并没有相关性。

star、fork、issues、pull_requests、watchers 与 price 的相关性结果符合我们前文的判断,即有一定的正向作用,我们已知该相关性不会太高,但 0.260 程度的相关性对于我们后续研究代币价格的走势并构造相关因子策略有意义。commit 的结果与前文稍有不符,我们初步断定为是样本数据有限的原因。在第二三个区间,我们搜集到了更多的代币数据,将进一步考察 commit 与 price 的相关性。

第 2 轮牛市(2020.3-2021.5):GitHub 越活跃,币价涨得越多

六因子与币价涨幅的相关性表:

第二轮牛市,由于有效性样本由 81 增加到 330,star、fork、commit、issues、pull_requests、watchers 六因子与 price 的相关性显著增强,相关性在 0.322 附近,显著高于第一个区间的相关性均值 0.260,且位于 0.01 水平的显著性。其中 star、commit、watchers 因子与 price 的相关性高达 0.350。此区间六个因子都与 price 呈正向相关,似乎也印证了我们对于第一个区间 commit 与 price 呈负相关的推测,即样本数据不够多,受个别极端值影响。

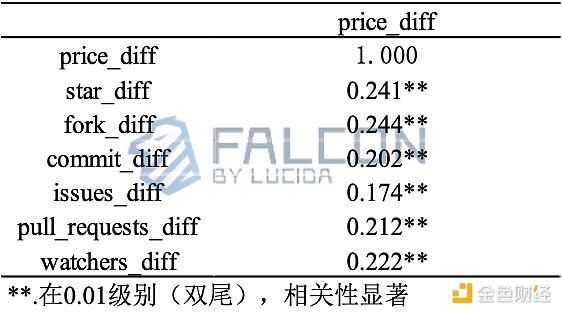

第 2 轮熊市(2021.5 至今)GitHub 因子具有时效性!熊市中仍与币价显著相关,但不一定抗跌

六因子与币价涨幅的相关性表:

对于第三个区间,有效样本数增加到 597 个,与第一个区间相比,star、fork、commit、issues、pull_requests、watchers 六因子与 price 的相关性增强,在 0.01 水平的显著性条件下,相关性均值在 0.216,稍微高于第一个熊市的 0.205,但显著弱于第二个区间所求相关性 0.322。

我们认为,GitHub 数据的六因子都与币价涨幅呈正相关,但具有一定的时效性!

即六因子在牛市中对于币价的涨跌幅有更强的预测性和贡献性,但在熊市里则效用偏弱,熊市中的币价更多受到其他因子大类的等影响(比如量价因子、市场情绪等另类因子等),GitHub 数据仅作为基本面的一部分,发挥作用相对有限。

文章结论

通过上述内容,Falcon 对本文的结论做一个总结:

1、随着 Crypto 市场的发展和行业开发者生态的繁荣,Github 数据与币价的愈发呈现强烈的相关性。

2、从投资的角度上讲,要投资 Github 开发活跃的项目,规避掉 Github 开发不活跃的项目。

3、牛市中,Github 越活跃的项目,涨幅越高;熊市中,Github 越活跃的项目,越抗跌。

4、Github 与币价的相关性,在牛市显著高于熊市。

JinseFinance

JinseFinance

JinseFinance

JinseFinance JinseFinance

JinseFinance JinseFinance

JinseFinance JinseFinance

JinseFinance JinseFinance

JinseFinance Finbold

Finbold fx168news

fx168news Catherine

Catherine Cointelegraph

Cointelegraph