Tác giả: Pascal Hügli, Brick Towers, Trình biên dịch: Luccy, BlockBeats

Ghi chú của biên tập viên:

Với sự trưởng thành của thị trường Bitcoin và sự xuất hiện của nhiều sản phẩm thu nhập khác nhau, mọi người bắt đầu nghĩ về cách thúc đẩy quá trình tài chính hóa Bitcoin trong khi vẫn duy trì các đặc điểm địa phương của nó. Từ sự đồng thuận vốn có của Bitcoin, tài sản đến thu nhập, bài viết này thảo luận về các danh mục sản phẩm thu nhập Bitcoin khác nhau và nhấn mạnh tầm quan trọng của thiết kế bản địa hóa trong việc giảm sự phụ thuộc vào niềm tin và rủi ro đối tác.

Trong khi phân tích các giải pháp hiện có, lấy dự án Brick Towers làm ví dụ, Pascal Hügli cho thấy cách có thể đạt được sự phù hợp gần như hoàn hảo với Bitcoin bằng cách kết hợp sự đồng thuận, tài sản và lợi nhuận của Bitcoin gốc. Bài viết này nhấn mạnh tầm quan trọng của việc cân bằng giữa đổi mới và quản lý rủi ro trong quá trình tài chính hóa các loại tiền kỹ thuật số. Mặc dù phải đối mặt với nhiều thách thức và yếu tố chưa biết, Bitcoin, với tư cách là một giao thức mở và phi tập trung, sẽ tiếp tục dẫn đầu hướng phát triển của công nghệ tài chính với thiết kế bản địa hóa và các tính năng cơ bản.

Bitcoin đang trải qua một quá trình phát triển mạnh mẽ và có nhiều quan điểm về bản chất của nó. Một số người nghĩ về nó như một loại tiền tệ cho các giao dịch hàng ngày, một số nghĩ về nó như vàng hiện đại được sử dụng để lưu trữ giá trị và những người khác vẫn nghĩ về nó như một nền tảng toàn cầu phi tập trung nhằm bảo mật và xác minh các giao dịch ngoài chuỗi. Mặc dù những điểm này đều có giá trị nhưng Bitcoin ngày càng được xem như một loại tiền tệ kỹ thuật số cơ bản.

Bitcoin có chức năng tương tự như vàng vật chất như một tài sản nắm giữ, một biện pháp phòng ngừa lạm phát và cung cấp mệnh giá tiền tệ tương tự như đồng đô la Mỹ. Bitcoin đang định hình lại khái niệm về tài sản cơ sở tiền tệ. Thuật toán minh bạch và nguồn cung cố định 21 triệu đơn vị đảm bảo chính sách tiền tệ không tùy ý. Ngược lại, các loại tiền tệ truyền thống như đồng đô la Mỹ dựa vào cơ quan trung ương để quản lý nguồn cung của chúng, điều này đặt ra câu hỏi về khả năng dự đoán và hiệu quả của chúng trong thời đại đầy biến động, không chắc chắn, phức tạp và mơ hồ (VUCA).

Sự tương phản này đặc biệt nổi bật trong lời chỉ trích của người đoạt giải Nobel Friedrich August von Hayek về việc ra quyết định tiền tệ tập trung trong cuốn sách The Prepense of Knowledge. Chính sách tiền tệ minh bạch và có thể dự đoán được của Bitcoin trái ngược với bản chất không rõ ràng và khó lường của việc quản lý tiền tệ truyền thống.

Có nên tận dụng Bitcoin hay không

Đối với những người ủng hộ Bitcoin trung thành, giới hạn nguồn cung 21 triệu là bất khả xâm phạm. Việc thay đổi giới hạn này về cơ bản sẽ thay đổi bản chất của Bitcoin, khiến nó trở thành một thứ gì đó hoàn toàn khác. Do đó, cộng đồng Bitcoin thường hoài nghi về Bitcoin có đòn bẩy. Nhiều người tin rằng bất kỳ hình thức đòn bẩy nào cũng tương tự như các hoạt động tiền tệ fiat và làm suy yếu các nguyên tắc cốt lõi của Bitcoin.

Sự nghi ngờ về Bitcoin có đòn bẩy bắt nguồn từ sự khác biệt giữa tín dụng hàng hóa và tín dụng lưu thông do Ludwig von Mises nêu ra. Tín dụng hàng hóa dựa trên tiền tiết kiệm thực tế, trong khi tín dụng lưu thông không có sự hỗ trợ như vậy và tương tự như IOU không có bảo đảm. Những người ủng hộ Bitcoin tin rằng việc tận dụng các hoạt động để tạo ra “Bitcoin giấy” là rủi ro về mặt kinh tế và không ổn định.

Ngay cả một số quan điểm có nhiều sắc thái hơn trong cộng đồng vẫn thận trọng trong việc tận dụng Bitcoin, nhất quán với quan điểm của Caitlin Long và những người khác. Caitlin Long đã cảnh báo về sự nguy hiểm của việc tận dụng Bitcoin. Sự sụp đổ của một số công ty cho vay Bitcoin dựa trên đòn bẩy như C và BlockFi vào năm 2022 đã củng cố thêm mối lo ngại của Long và những người khác về rủi ro của Bitcoin có đòn bẩy.

Celsius và những người khác chứng minh điều này

Thị trường tiền điện tử đã trải qua một đợt hỗn loạn lớn vào năm 2022 tương tự như sự sụp đổ của Lehman Brothers, gây ra một cuộc khủng hoảng tín dụng trên diện rộng ảnh hưởng đến nhiều người chơi trong lĩnh vực cho vay tiền điện tử . Trái ngược với các giả định, hầu hết hoạt động cho vay tiền điện tử không phải là ngang hàng và có rủi ro đối tác đáng kể, vì khách hàng cho vay trực tiếp vào các nền tảng, sau đó đầu tư số tiền đó vào các chiến lược đầu cơ mà không quản lý rủi ro đầy đủ.

Trong DeFi Summer 2020, sự nổi lên của các giao thức DeFi chính đã mang đến những con đường đầy hứa hẹn để tạo doanh thu. Tuy nhiên, nhiều giao thức trong số này thiếu mô hình kinh doanh bền vững và tính kinh tế của token. Họ phụ thuộc rất nhiều vào lạm phát của các token giao thức để duy trì lợi nhuận hấp dẫn, dẫn đến một hệ sinh thái không bền vững tách rời khỏi các nguyên tắc kinh tế cơ bản.

Cuộc khủng hoảng tín dụng tiền điện tử năm 2022 đã bộc lộ nhiều vấn đề khác nhau với các công cụ lợi nhuận tập trung, nêu bật những lo ngại về tính minh bạch, niềm tin và rủi ro thanh khoản, thị trường và đối tác. Hơn nữa, nó nêu bật những thiếu sót của quy trình quản lý rủi ro tập trung và ngoài chuỗi, khi áp dụng cho “dịch vụ ngân hàng” dựa trên blockchain, bắt chước các quy trình của các ngân hàng truyền thống.

Bất chấp sự lạc quan được tạo ra bởi thị trường tăng trưởng năm 2020 và 2021, nhiều tổ chức như Voyager, Three Arrows Capital, Celcius, BlockFi và FTX đã sụp đổ do thiếu các quy trình cần thiết này. Việc không thể thực hiện các hoạt động kiểm tra và cân bằng cần thiết một cách minh bạch và độc lập thường dẫn đến tình trạng quản lý quá mức, thất bại và gian lận liên tục, phản ánh những thách thức lịch sử của hệ thống ngân hàng truyền thống. Tuy nhiên, việc thiếu quy định cũng không phải là câu trả lời.

Thu nhập từ bitcoin không phải là tùy chọn

Vậy chúng ta nên ứng phó thế nào? Trước sự kiện này vào năm 2022, ngày càng nhiều người ủng hộ Bitcoin đặt câu hỏi: chúng ta có nên chấp nhận các sản phẩm thu nhập Bitcoin hay chúng gây ra rủi ro quá mức, tương tự như hệ thống tiền tệ fiat? Mặc dù những lo ngại này là có cơ sở nhưng sẽ không thực tế khi hy vọng các sản phẩm thu nhập Bitcoin sẽ biến mất hoàn toàn.

Khi hệ sinh thái Bitcoin mới nổi phát triển, vấn đề này ngày càng trở nên nổi bật. Ngày càng có nhiều dự án đang xây dựng hoặc tuyên bố phát triển cơ sở hạ tầng tài chính và ứng dụng trực tiếp trên Bitcoin. Liệu điều này có khơi dậy lại những vấn đề mà chúng ta đã thấy trong không gian tiền điện tử rộng lớn hơn không?

Có lẽ vậy. Vì đó là bản chất của trò chơi. Vì Bitcoin là một giao thức không cần cấp phép nên bất kỳ ai cũng có thể xây dựng trên nó, kể cả những người muốn xây dựng một hệ thống tài chính được hỗ trợ bởi Bitcoin. Và hệ thống tài chính chắc chắn cần đến tín dụng và đòn bẩy.

Đó là một thực tế lịch sử: Trong bất kỳ xã hội thịnh vượng nào, nhu cầu về tín dụng và thu nhập đều nảy sinh một cách tự nhiên như một chất xúc tác cho tăng trưởng kinh tế. Nếu không có tín dụng, các nền kinh tế kém phát triển khó có thể thoát khỏi sự sống còn. Chỉ thông qua việc tiếp cận tín dụng, các cơ cấu kinh tế phức tạp và hiệu quả hơn mới có thể được hình thành.

Để hiện thực hóa tầm nhìn về nền kinh tế dựa trên Bitcoin, những người đề xuất nhận thấy sự cần thiết phải phát triển cơ chế tín dụng và doanh thu dựa trên giao thức Bitcoin. Mặc dù vai trò của Bitcoin như một loại tiền tệ thường được tôn vinh, nhưng thực tế là để hoạt động hiệu quả như một loại tiền tệ, nó cần có nền kinh tế địa phương hỗ trợ.

Điều này nhấn mạnh tầm quan trọng của các sản phẩm lợi nhuận dựa trên Bitcoin trong việc thúc đẩy sự phát triển của nền kinh tế lấy Bitcoin làm trung tâm. Một hệ sinh thái như vậy sẽ tận dụng Bitcoin làm tiền tệ kỹ thuật số cơ bản đồng thời tận dụng các sản phẩm mang lại lợi nhuận để thúc đẩy việc áp dụng và sử dụng.

Đây là phạm vi tin cậy, ẩn danh

Hệ thống tài chính do Bitcoin thúc đẩy chắc chắn sẽ được xây dựng theo từng lớp. Từ góc độ hệ thống, điều này không quá khác biệt so với hệ thống tài chính hiện tại, nơi có các lớp cố hữu bên trong các tài sản giống tiền tệ. Để hiểu đúng những sự đánh đổi không thể tránh khỏi này, chúng ta cần một khuôn khổ cấp cao để phân biệt giữa các cấp độ triển khai Bitcoin khác nhau.

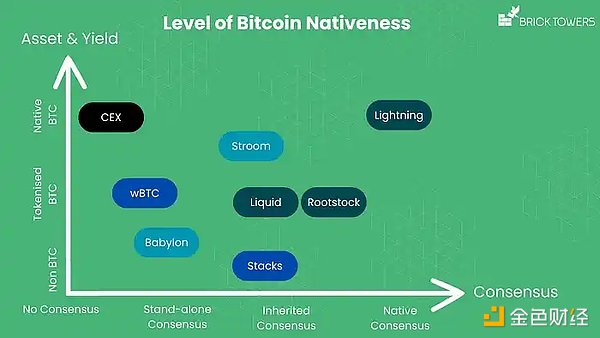

Khi cung cấp lợi nhuận Bitcoin, điều quan trọng là phải hiểu rằng các tùy chọn này có thể được cấu trúc theo phạm vi tin cậy gấp ba. Những điều chính cần tập trung vào là:

Sự đồng thuận

Tài sản

Thu nhập

Đánh giá tài sản Bitcoin dựa trên mức độ địa phương của Bitcoin và Các sản phẩm thu nhập từ bitcoin, cung cấp một khuôn khổ có giá trị để đánh giá tính nhất quán của chúng với các đặc tính của Bitcoin. Các tài sản và sản phẩm đạt điểm cao hơn trong phạm vi này thường giảm thiểu sự tin cậy, giảm sự phụ thuộc vào các bên trung gian và thay vào đó dựa vào quy tắc minh bạch và linh hoạt.

Sự thay đổi này làm giảm rủi ro đối tác khi sự phụ thuộc chuyển từ các trung gian ngoài chuỗi sang mã. Tính minh bạch của mã làm tăng khả năng phục hồi trước nhu cầu về các bên trung gian đáng tin cậy.

Đây là một hướng phát triển đáng để khám phá và việc tạo ra các tùy chọn lợi nhuận gốc cho Bitcoin phải là tiêu chuẩn vàng và mục tiêu cuối cùng của cộng đồng Bitcoin.

Quan điểm đồng thuận

Theo tính nhất quán đồng thuận của chuỗi khối Bitcoin, các sản phẩm thu nhập Bitcoin có thể được chia thành bốn loại.

Không có sự đồng thuận: Danh mục này đề cập đến các nền tảng tập trung nơi cơ sở hạ tầng vẫn ở ngoài chuỗi. Các ví dụ bao gồm các nền tảng tập trung như C hoặc BlockFi, có toàn quyền kiểm soát tài sản của người dùng, khiến người dùng gặp rủi ro đối tác và phải phụ thuộc vào các bên trung gian. Mặc dù các nền tảng này sử dụng Bitcoin nhưng chiến lược doanh thu của họ chủ yếu được thực hiện ngoài chuỗi thông qua các cơ chế tài chính truyền thống. Mặc dù các nền tảng này là một bước tiến tới việc áp dụng Bitcoin nhưng chúng vẫn mang tính tập trung cao độ, tương tự như các tổ chức tài chính truyền thống, nhưng thường thiếu quy định.

Đồng thuận độc lập: Trong danh mục này, cơ sở hạ tầng được phân cấp và được đại diện bởi các chuỗi khối công khai như Ethereum, Chuỗi BNB, Solana và các chuỗi khác. Các chuỗi khối này có cơ chế đồng thuận riêng độc lập với Bitcoin và không được liên kết rõ ràng với sự đồng thuận của Bitcoin.

Sự đồng thuận kế thừa: Trong danh mục này, cơ sở hạ tầng được phân cấp và được thể hiện bằng sự đồng thuận phân tán của các chuỗi bên Bitcoin hoặc các giải pháp Lớp 2. Mặc dù các sidechain này có cơ chế đồng thuận riêng nhưng chúng được thiết kế để liên kết chặt chẽ hơn với chuỗi khối Bitcoin. Ví dụ bao gồm các chuỗi bên liên kết như Rootstock, Liquid Network hoặc Stacks.

Đồng thuận tự nhiên: Danh mục này dựa trên cơ chế đồng thuận của chính Bitcoin làm mô hình bảo mật cơ bản. Nó không sử dụng một chuỗi khối hoặc chuỗi bên riêng biệt mà thay vào đó sử dụng kênh trạng thái ngoài chuỗi được liên kết bằng mật mã với chuỗi khối Bitcoin. Lightning Network là một ví dụ quan trọng của phương pháp này, cung cấp mức độ giảm thiểu niềm tin cao bằng cách dựa hoàn toàn vào sự đồng thuận của Bitcoin.

Sản phẩm thu nhập Bitcoin càng gần với sự đồng thuận vốn có của Bitcoin thì nó càng phù hợp với Bitcoin và mức độ giảm thiểu niềm tin mà nó thường được coi là càng cao. Tuy nhiên, có sự khác biệt tinh tế về mức độ phân cấp và bảo mật của cơ sở hạ tầng giữa hai loại đồng thuận độc lập và đồng thuận kế thừa.

Nhìn chung, phân cấp không có sự đồng thuận và giảm thiểu độ tin cậy có mức độ thấp nhất, trong khi sự đồng thuận cục bộ được coi là mang lại mức độ giảm thiểu độ tin cậy cao nhất, mặc dù vẫn cần phải phân tích thêm về tính bảo mật và phân cấp đồng thuận.

Nguồn: Brick Towers

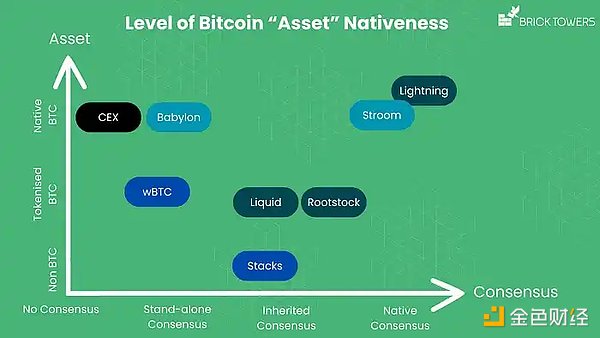

Góc nhìn tài sản

Khi xem xét tài sản được sử dụng trong các sản phẩm thu nhập Bitcoin, sự phù hợp của chúng với Bitcoin có thể được chia thành ba loại.

Không phải BTC: Danh mục này bao gồm các giải pháp sử dụng tài sản không phải BTC, dẫn đến mức độ phù hợp thấp hơn với Bitcoin. Một ví dụ là tùy chọn lớp phủ của Stack, trong đó mã thông báo gốc của Stack, STX, được sử dụng để tạo ra lợi nhuận bằng BTC.

BTC được mã hóa: Ở đây, tài sản được sử dụng là phiên bản được mã hóa của BTC, cải thiện mức độ phù hợp của nó với Bitcoin so với các tài sản không phải BTC. BTC được mã hóa có thể được tìm thấy trên các chuỗi khối công khai như Ethereum (WBTC, renBTC, tBTC), Chuỗi BNB (wBTC), Solana (tBTC) và các chuỗi khác. Ngoài ra, BTC mã hóa được lưu trữ trên các chuỗi bên Bitcoin với các cơ chế đồng thuận kế thừa, chẳng hạn như sBTC, XBTC, aBTC, L-BTC và RBTC.

BTC gốc: Tài sản trong danh mục này là Bitcoin (BTC) trên chuỗi mà không có bất kỳ phiên bản token hóa nào liên quan, mang lại mức độ tương thích Bitcoin cao nhất. Các giải pháp CEX khác nhau và giao thức đặt cược Bitcoin của Babylon tận dụng trực tiếp BTC. Babylon đặt mục tiêu mở rộng tính bảo mật của Bitcoin bằng cách điều chỉnh cơ chế bằng chứng cổ phần cho việc đặt cược Bitcoin. Ngoài ra, các dự án như Stroom Network tận dụng Lightning Network để cho phép đặt cược thanh khoản, nơi người dùng có thể kiếm doanh thu Lightning Network bằng cách gửi BTC và đúc các token được gói như stBTC và bstBTC trên các chuỗi khối dựa trên EVM để sử dụng rộng rãi hơn hệ sinh thái DeFi.

Nguồn: Brick Towers

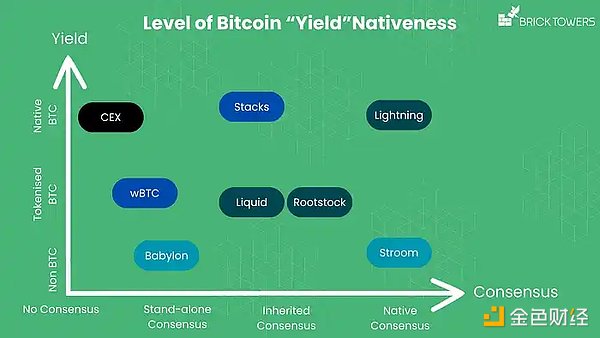

Góc doanh thu

at Khi nhìn vào về mặt thu nhập của các sản phẩm thu nhập Bitcoin, câu hỏi về sự phù hợp với Bitcoin dẫn đến việc phân loại tương tự như khía cạnh tài sản: không phải BTC, BTC được mã hóa và BTC gốc.

Lợi nhuận không phải BTC: Babylon cung cấp lợi tức trên các tài sản có nguồn gốc từ chuỗi khối Bằng chứng cổ phần (PoS), giúp tăng cường tính bảo mật của chuỗi khối thông qua cơ chế đặt cược của Babylon.

Thu nhập từ BTC được mã hóa: Mạng Stroom cung cấp thu nhập dưới dạng mã thông báo lnBTC. Sovryn, chạy trên Rootstock, tạo điều kiện cho việc cho vay và vay Bitcoin bằng cách sử dụng BTC được mã hóa (RBTC) làm doanh thu. Trên Liquid Network, Ghi chú khai thác dòng khối (BMN) mang lại lợi nhuận bằng BTC hoặc L-BTC khi hết hạn, cung cấp cho các nhà đầu tư được công nhận quyền truy cập vào sức mạnh băm Bitcoin thông qua mã thông báo bảo mật USDT tuân thủ EU.

Thu nhập BTC gốc: Stacks cung cấp nhiều tùy chọn khác nhau, bao gồm thu nhập được trả bằng BTC mã hóa trong một số ứng dụng thu nhập nhất định, tận dụng sBTC. Tuy nhiên, với các tùy chọn xếp chồng của Stacks, thu nhập sẽ tích lũy bằng BTC gốc. Tương tự như vậy, một số CEX cung cấp các sản phẩm lợi nhuận tập trung để phân phối BTC gốc cho người dùng dưới dạng lợi nhuận.

Nguồn: Brick Towers

Tiêu chuẩn vàng của Bitcoin: Được bản địa hóa hoàn toàn

Đang xem xét Là sản phẩm thu nhập lý tưởng dựa trên Bitcoin, sản phẩm Tiêu chuẩn vàng sẽ kết hợp ba đặc điểm sau: sự đồng thuận Bitcoin gốc, tài sản Bitcoin gốc và thu nhập Bitcoin gốc. Một sản phẩm như vậy sẽ bắt chước sự phù hợp gần như hoàn hảo của Bitcoin.

Hiện tại, giải pháp như vậy mới chỉ bắt đầu được xây dựng. Một dự án đang được phát triển tích cực là Brick Towers. Tầm nhìn của họ về một sản phẩm lợi nhuận lý tưởng dựa trên Bitcoin bao gồm việc đạt được sự phù hợp gần như hoàn hảo với Bitcoin bằng cách kết hợp sự đồng thuận, tài sản và lợi nhuận của Bitcoin. Brick Towers tập trung vào Bitcoin như một giải pháp tiết kiệm dài hạn và nhằm mục đích cung cấp cho khách hàng sự phụ thuộc vào niềm tin tối thiểu và cách tiếp cận cục bộ để tận dụng Bitcoin.

Giải pháp mà họ dự định xoay quanh việc tạo ra lợi nhuận tự nhiên bằng Bitcoin, tận dụng các dịch vụ tự động của Brick Towers cho các nút khác trong Lightning Network. Bằng cách tối ưu hóa các thuật toán để giải quyết vấn đề kinh tế, vốn được phân bổ một cách chiến lược để đáp ứng nhu cầu thanh khoản của những người tham gia mạng lưới khác, từ đó tối ưu hóa hiệu quả sử dụng vốn đồng thời giảm thiểu rủi ro đối tác.

Cách tiếp cận này không chỉ thúc đẩy sự phát triển của Lightning Network mà còn tăng tiện ích của Bitcoin như một tài sản đồng thời cung cấp cho khách hàng một cách liền mạch và an toàn để kiếm thu nhập từ việc nắm giữ Bitcoin của họ. Điều quan trọng là giải pháp của Brick Towers tránh sử dụng đồng xu bao bọc, giảm hơn nữa rủi ro đối tác và củng cố cam kết của họ đối với hệ sinh thái bản địa Bitcoin.

JinseFinance

JinseFinance

JinseFinance

JinseFinance JinseFinance

JinseFinance JinseFinance

JinseFinance JinseFinance

JinseFinance JinseFinance

JinseFinance JinseFinance

JinseFinance JinseFinance

JinseFinance JinseFinance

JinseFinance JinseFinance

JinseFinance JinseFinance

JinseFinance