Các nhà đầu tư và những người đam mê tiền điện tử từ lâu đã bị mê hoặc bởi chu kỳ bốn năm của Bitcoin, họ theo dõi cẩn thận các mô hình hành động giá định kỳ này để dự đoán xu hướng Thị trường sắp tới. Tuy nhiên, do động lực thay đổi của thị trường Bitcoin và môi trường kinh tế, chúng ta phải thừa nhận rằng chu kỳ dòng vốn 4 năm truyền thống có thể sắp kết thúc. Tại đây, chúng ta sẽ khám phá xem liệu việc kết thúc chu kỳ 4 năm của Bitcoin có nên được coi là một khả năng hay không và liệu lý thuyết này có được hỗ trợ tốt bằng bằng chứng hay chỉ là suy đoán.

1. Giải thích chu kỳ bốn năm của Bitcoin

Chu kỳ bốn năm của Bitcoin chủ yếu là Được thúc đẩy bởi các sự kiện giảm một nửa Bitcoin, những sự kiện này xảy ra khoảng bốn năm một lần. Trong sự kiện giảm một nửa, phần thưởng khai thác cho các giao dịch Bitcoin bị giảm một nửa, làm giảm tốc độ đào Bitcoin mới. Trong quá khứ, các sự kiện halving này đã gây ra chu kỳ tăng/giảm giá Bitcoin:

Halving sự kiện: Nguồn cung Bitcoin mới bị cắt giảm một nửa.

Đợt tăng giá sau halving: thường kéo theo 12-18 tháng tăng giá.

Thị trường giá xuống: Sau khi giá đạt đỉnh sẽ có một khoảng thời gian giá giảm.

Giai đoạn chuyển tiếp: Phục hồi chậm cho đến đợt halving tiếp theo.

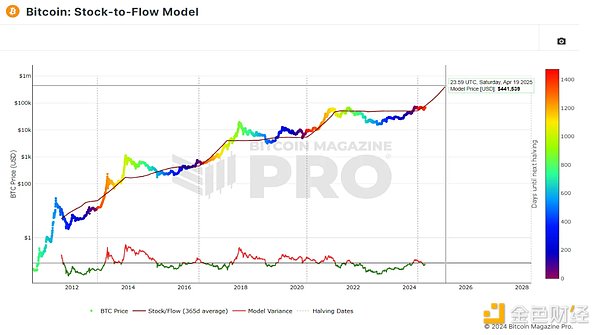

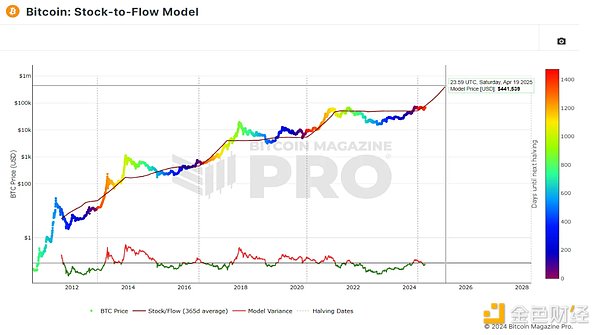

Các chu trình này đã được ghi lại một cách chi tiết và nhiều mô hình như mô hình Stock-to-Flow (Stock-to-Flow Flow) được hiển thị các mẫu này. Do đó, xu hướng giá hiện tại của chúng tôi cho thấy chu kỳ 4 năm vẫn đang diễn ra. Tuy nhiên, trong lịch sử, việc tăng giá đã trở nên ít rõ ràng hơn và các đỉnh cũng ít rõ rệt hơn so với các chu kỳ trước.

2. Điểm MVRV Z ổn định

Điểm MVRV Z so sánh giá trị thị trường của Bitcoin với vốn hóa thị trường thực hiện của nó được so sánh, cung cấp những hiểu biết sâu sắc về định giá thị trường. Xu hướng giảm ở đỉnh điểm Z cho thấy sự biến động của phản ứng thị trường đã giảm dần theo thời gian. Điều này cho thấy rằng mặc dù Bitcoin vẫn tuân theo các mô hình chu kỳ, nhưng mức độ của các chu kỳ này có thể giảm khi thị trường trưởng thành và vốn hóa thị trường tăng lên. Biểu đồ bên dưới hiển thị điểm MVRV Z (đường màu cam) và mức giảm cao nhất của nó trong hai chu kỳ đầu tiên (đường màu đỏ).

3. Tập trung vào mô hình Inventory-to-flow

Inventory- mô hình dòng chảy là một mô hình dựa trên sự khan hiếm. Một khuôn khổ phổ biến để dự đoán giá Bitcoin có tính đến lạm phát giảm dần này. Mô hình so sánh lượng tồn kho Bitcoin hiện có (nguồn cung hiện tại) với dòng chảy (Bitcoin mới được đúc). Do sự kiện halving và việc bổ sung khối liên tục, dòng chảy của Bitcoin giảm và tỷ lệ stock-to-flow của nó tăng lên, cho thấy sự khan hiếm ngày càng tăng và giá trị cao hơn về mặt lý thuyết.

Rõ ràng xu hướng giá của Bitcoin sau halving năm 2024 cũng tương tự như các chu kỳ trước đó. Mô hình hiển thị trong biểu đồ bên dưới cho thấy việc giảm nguồn cung có thể đẩy giá lên khoảng 440.000 USD trong vòng một năm kể từ khi halving (đường màu đỏ). Mức tăng đột biến cao như vậy sẽ phá vỡ xu hướng trong biểu đồ bên dưới, đó là xu hướng tiếp tục giảm về độ lệch so với "định giá hợp lý" S 2F, cũng như độ biến động đỉnh thấp hơn được thấy trong chỉ báo dao động bên dưới.

Cho đến khi chúng tôi thấy bằng chứng thuyết phục rằng mô hình không còn hoạt động nữa, chúng tôi vẫn cần coi đó là một khả năng có thể xảy ra. Hãy nhớ rằng nếu mô hình này tiếp tục vô thời hạn, cuối cùng nó sẽ dự đoán rằng Bitcoin có giá trị cao hơn tổng giá trị của các loại tiền tệ toàn cầu; trong khi điều này không phải là không thể về mặt kỹ thuật, liệu siêu Bitcoin hóa có phải là điều không thể tránh khỏi?

4. Tác động của việc giảm lạm phát

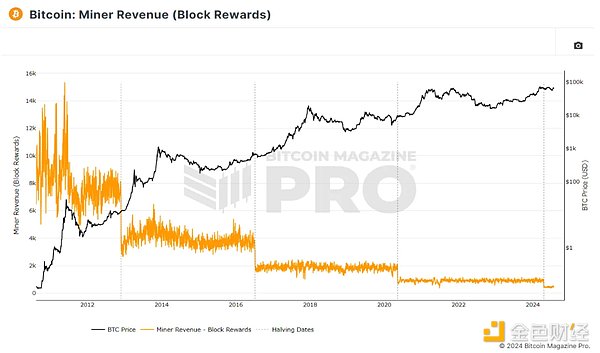

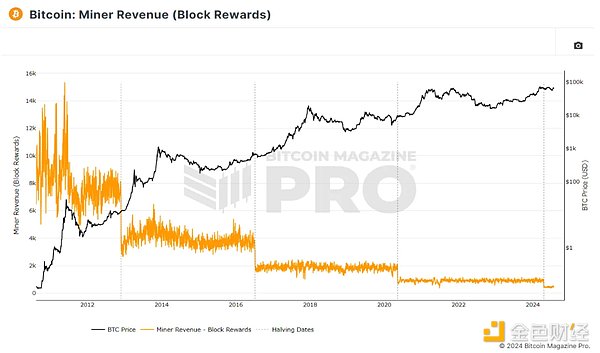

Sự kiện halving làm giảm đáng kể hoạt động của thợ mỏ Doanh thu BTC và đã thúc đẩy giá tăng trong lịch sử. Tuy nhiên, khi phần thưởng khối giảm dần theo thời gian, tác động của việc giảm một nửa đối với giá Bitcoin có thể giảm đi. Ví dụ: thay đổi từ 6,25 BTC thành 3,125 BTC mỗi khối là khá đáng kể, nhưng các đợt halving trong tương lai sẽ có mức giảm nhỏ hơn, có khả năng làm suy yếu tác động của chúng trên thị trường.

Khi đợt giảm một nửa Bitcoin cuối cùng xảy ra vào tháng 5 năm 2020, nguồn cung lưu hành là khoảng 18,37 triệu BTC. Phần thưởng khối vào thời điểm đó là 6,25 BTC và tỷ lệ lạm phát hàng năm là khoảng 1,82%. Trong bốn năm tiếp theo, tỷ lệ này giảm dần khi nguồn cung tăng lên. Khi đợt giảm một nửa năm 2024 gần đây nhất xảy ra, lạm phát đã giảm khoảng 6% xuống còn khoảng 1,71%. Sau đợt giảm một nửa vào năm 2024, phần thưởng khối sẽ giảm một nửa xuống còn 3,125 BTC. Khi tổng nguồn cung tiếp tục tăng, lạm phát hàng năm đã giảm xuống dưới 1% (hiện ở mức khoảng 0,85%). Sự suy giảm liên tục này nhấn mạnh tầm nhìn xa trong thiết kế của Bitcoin, nhưng tác động của nó đang dần trở nên ít đáng kể hơn.

Hiện tại, có khoảng 19,7 triệu Bitcoin đang được lưu hành, với phần thưởng khối là 3,125 BTC được tạo ra cứ sau mười phút. Điều này có nghĩa là chúng tôi đã khai thác 94% tổng nguồn cung, còn lại 1,3 triệu BTC sẽ được khai thác trong 120 năm tới. Biểu đồ bên dưới hiển thị doanh thu BTC hàng ngày mà người khai thác nhận được chỉ từ phần thưởng khối (đường màu cam) và mức tiến dần dần về 0.

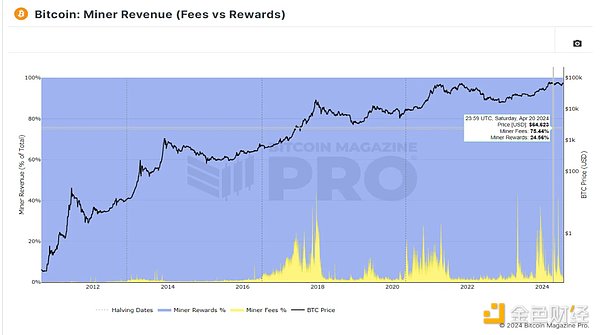

5. Những thay đổi về thu nhập của người khai thác và cơ chế khuyến khích dựa trên phí

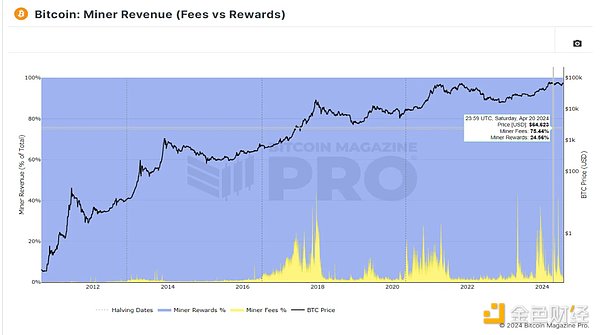

Với sự phát triển của ngành Khi phần thưởng khối giảm, phí giao dịch sẽ bù đắp cho sự thiếu hụt thu nhập của người khai thác. Vào ngày halving 20/4/2024, tổng phí giao dịch đạt 1257,72 BTC, vượt phần thưởng khối (409,38 BTC) ngày hôm đó hơn 3,07 lần. Đây là lần đầu tiên những người khai thác kiếm được nhiều tiền từ phí hơn là phần thưởng khối, đánh dấu sự chuyển đổi sang mô hình khai thác dựa trên phí.

Khi doanh thu mà người khai thác nhận được từ phí giao dịch tăng lên, tầm quan trọng của các sự kiện giảm một nửa trong việc hình thành các ưu đãi cho người khai thác có thể giảm đi. Nếu phí giao dịch chiếm tỷ trọng ngày càng tăng trong doanh thu của người khai thác (được hiển thị trong vùng bóng mờ màu vàng bên dưới), thì người khai thác có thể ít lo ngại hơn về tác động của việc giảm 50% phần thưởng khối (doanh thu từ phần thưởng khối được tô màu xanh lam trong biểu đồ bên dưới). khu vực bóng mờ cho biết). Sự thay đổi này cho thấy ảnh hưởng chủ yếu của sự kiện halving đối với hành vi của thợ mỏ và do đó giá Bitcoin có thể giảm theo thời gian.

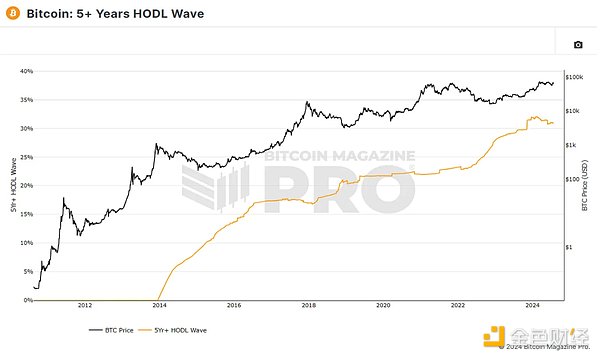

6. Tác động của việc hodling (Hodling)

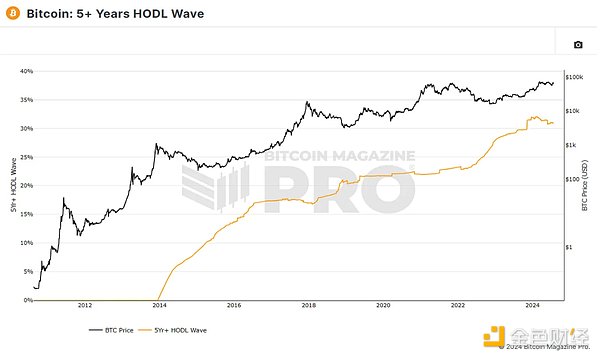

Giữ Bitcoin lâu dài Xu hướng ngày càng tăng của đồng tiền này là một yếu tố khác có thể làm suy yếu sự biến động theo chu kỳ của giá Bitcoin. Dữ liệu cho thấy hơn 30% nguồn cung đã không di chuyển trong 5 năm qua và tỷ lệ này có thể sẽ tiếp tục tăng nhanh ở cấp độ vĩ mô, như được hiển thị trong biểu đồ bên dưới; đã không di chuyển trong ít nhất nửa thế kỷ. Cho dù số Bitcoin này bị mất hay được nắm giữ bởi các nhà đầu tư dài hạn, hành động này sẽ làm giảm nguồn cung lưu thông và hiện vượt xa tác động của việc giảm nguồn cung mới do sự kiện halving mang lại.

Nếu 10% trong số những nhà đầu tư này đã nắm giữ nó trong hơn 5 năm (chiếm khoảng 3,2% nguồn cung BTC đang lưu hành) quyết định đầu tư vào chu kỳ này Nếu thu được lợi nhuận, 630.400 BTC sẽ chảy vào thị trường mở. Chỉ có 656.250 Bitcoin mới được khai thác trong toàn bộ chu kỳ halving kéo dài 4 năm, một sự khác biệt nhỏ rõ ràng đã vẽ nên một bức tranh về động lực thị trường mới.

7. Triển vọng về chu kỳ thị trường kéo dài

Lạm phát giảm này có thể thu hút nhiều hơn các nhà đầu tư tổ chức và thậm chí cả các khoản đầu tư có chủ quyền. Các tổ chức như BlackRock và các quốc gia như El Salvador nhận ra sự khan hiếm ngày càng tăng của Bitcoin và tiềm năng tăng giá. Nhu cầu dự kiến sẽ tăng cao khi nhiều nhà đầu tư nhận ra các đặc tính tiền tệ độc đáo của Bitcoin. Tuy nhiên, nhu cầu này có thể sẽ đồng bộ hơn với các chu kỳ thanh khoản truyền thống và khẩu vị rủi ro do kinh tế vĩ mô thúc đẩy, thay vì bị thúc đẩy bởi hoạt động đầu cơ bán lẻ như các chu kỳ trước.

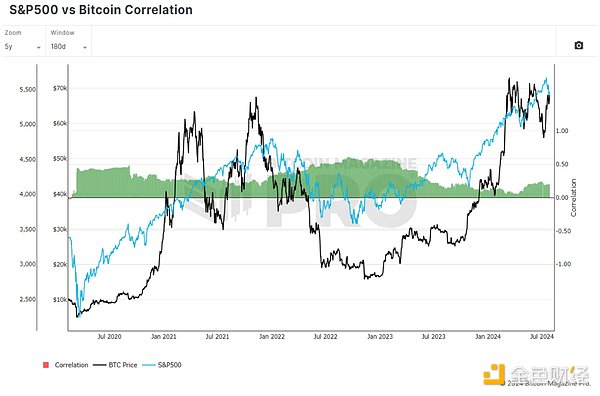

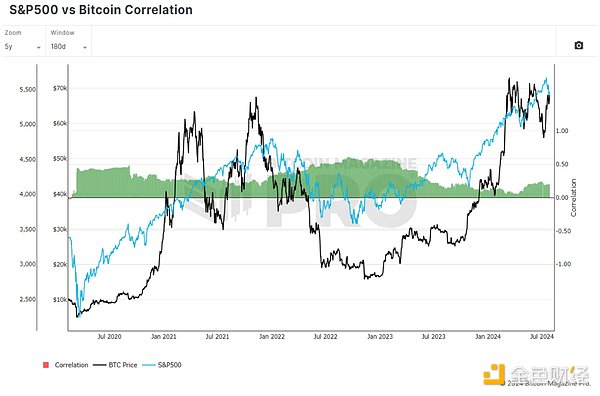

Do tác động của các nguyên tắc cơ bản của Bitcoin có thể bị suy yếu, ảnh hưởng ngày càng tăng của những người tham gia thị trường mới và mối quan hệ giữa Bitcoin với các tài sản và chỉ số truyền thống như S&P 500), Bitcoin có thể bắt đầu tuân theo các chu kỳ thị trường truyền thống hơn, chẳng hạn như các chu kỳ thị trường chứng khoán thường kéo dài 8-10 năm. Trong biểu đồ bên dưới, chúng ta có thể thấy hành động giá Bitcoin (đường màu đen) so với hành động giá S&P 500 (đường màu xanh).

Những chuyển động song song này có thể được đo theo thang điểm từ -1 (tương quan nghịch đảo) đến 1 Trong 5 năm qua, mối tương quan 6 tháng của các tài sản này thường đạt trên 0,6, cho thấy mối tương quan chặt chẽ giữa hai loại tài sản này. Khi một người di chuyển, người kia thường theo sau.

8. Thị trường Bitcoin đang phát triển

Những gì chúng tôi quan sát được là phù hợp với mô hình lịch sử Trước những sai lệch đáng kể, chẳng hạn như việc Bitcoin không đạt được mức cao mới mọi thời đại sau halving, chu kỳ 4 năm vẫn là một khuôn khổ có giá trị để hiểu hành vi thị trường Bitcoin. Tác động giảm đi của các sự kiện halving không có nghĩa là chúng sẽ trở nên giảm giá. Thay vào đó, tác động của chúng có thể bị giảm đi.

Sự kiện giảm một nửa Bitcoin gần đây vẫn tăng giá và có thể tiếp tục có tác động tích cực đến giá Bitcoin vào năm 2024 trở đi, mặc dù lợi nhuận có thể nhỏ hơn nhưng biến động giá cũng sẽ được giảm. Mặc dù hiện tại không có bằng chứng thuyết phục nào cho thấy tác động của các sự kiện halving đã chấm dứt nhưng dự kiến tác động chung của các sự kiện halving trong tương lai sẽ yếu đi, ảnh hưởng đến chu kỳ 4 năm có thể dự đoán được.

JinseFinance

JinseFinance