作者:Charlotte, Kevin, Metrics Ventures 来源:X,@MetricsVentures

TL;DR

1.铭文已全面引爆比特币生态叙事,但铭文的爆火也使比特币生态基础设施不足、交易拥挤等问题重回大众视野。铭文之后,市场已经开始探索比特币生态的基础设施和功能产品。由于比特币网络本身的限制,智能合约产品只能布局于扩容方案之中。

2.Alex Lab是构建于比特币二层Stacks的DeFi基础设施,已推出和正在开发的功能包括比特币预言机、比特币桥、AMM、订单簿、质押、Launchpad等一系列功能,构建起完整的DeFi基础套件。

3.从竞争格局上看,Alex Lab是Stacks上的绝对龙头。与其他扩容方案相比,Stacks是目前生态和数据增长最为健康的二层扩容方案,与其可比的是Rootstock,Sovryn是Rootstock上的龙头DeFi协议,但二者目前的业务重点并不相同。

4.Nakamoto升级和sBTC的发行预计于2024年第一季度推出,Nakamoto升级将为Stacks的性能带来全面提升,sBTC将解锁比特币DeFi的新机遇,Alex Lab将是布局这一升级的最好标的。

5.综合ALEX的估值和TVL,ALEX可以作为布局STX生态的杠杆性标的。ALEX目前未上线大型CEX,具有一定的流动性折价,未来上所或将带来币价的提升。

1 引言:铭文后,生态下一个Alpha在哪里?

铭文爆火的多米诺骨牌效应,展示了比特币区块链的潜力。如果几个月前还在争论建立比特币生态的正统性,那么现在这一问题似乎已经被极高的市场热情冲淡了——人们对比特币生态有了更高的期待。比特币生态的关注起于铭文,但不会止步于Meme,铭文之后,市场将开始探索整个生态的基础建设和功能产品。

首先,铭文的爆火也让比特币生态长期存在的问题重新进入大众视野。首先,比特币生态上基础设施建设严重不足,极大地限制了BRC-20代币的交易,Binance Research也在关于BRC-20的研报中提到:去中心化索引和功能齐全的DEX的部署,将带领BRC-20走向下一个高度。其次,比特币极低的TPS和区块容量,造成极度拥挤和极高的交易费用,同样限制了铭文的发行和交易,对比特币扩容方案的讨论又重回市场焦点。

其次,随着BTC减半将近,BTC矿工收益可持续性问题再次引发讨论。矿工收益由交易费用和挖矿奖励组成,由于比特币网络上生态应用有限,目前收益的绝大部分由挖矿奖励构成。随着BTC市值提升空间降低,减半后挖矿奖励可能无法长期支持BTC网络的安全性。BTC生态应用的扩展或将引入持续的交易费用,为比特币矿工引入可持续的收入来源。

同时,比特币区块链是共识性最强、正统性、安全性和去中心化程度最高的区块链,在比特币网络上建立智能合约将是一个极具鼓舞性的叙事。但比特币本身不具备图灵完备性,无法在之上建立智能合约。为了拓展比特币区块链的潜力,我们目前必须将眼光投向比特币L2,和以太坊不同,比特币智能合约体验并不是用户在L1和L2之间进行选择,L2目前是赋予比特币智能合约能力的必备技术,主要的L2包括Lightning Network、Stacks、Rootstock和Liquid。

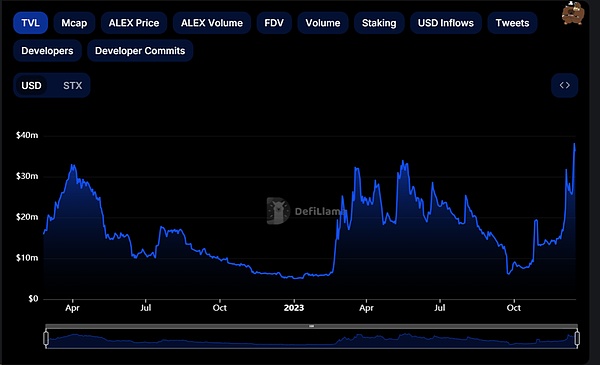

Alex Lab因此进入了我们的视野。Alex构建于Stacks之上,Stacks作为比特币的智能合约层,是目前比特币二层中最繁荣和市值最高的生态,而Alex是Stacks上的龙头DeFi协议。Alex Lab致力于建设比特币的DeFi系统,已推出和正在开发的功能包括BRC-20代币索引、比特币桥、AMM、订单簿、质押、Launchpad等一系列功能,初步构建起完整的DeFi生态功能,将为铭文和BRC-20代币的发展提供一套完善的基础设施保障。

2 解构Alex Lab:比特币DeFi的基建龙头

Alex Lab围绕比特币生态金融提供了丰富的产品,核心产品包括:

AMM与订单簿

Alex Lab同时推出AMM Swap和B20市场(Orderbook)。我们在此不对AMM的具体数学曲线进行深究。目前AMM上流动性超过$1M的池子共有5个,为:STX-aBTC ($2.71M)、STX-ALEX ($23.76M)、STX-xBTC ($5.84M)、STX-sUSDT($1.49M)、ALEX-atALEX ($6.82M)。

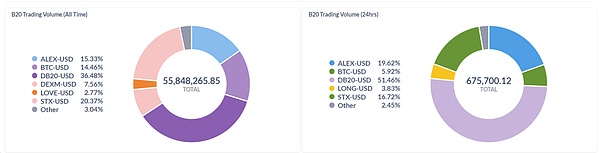

B20市场为订单簿形式,采用链上/链下混合设计,购买或出售某些资产的承诺通过加密签名的方式传递,在链上结算之前由链下匹配引擎进行匹配,因此用户无需支付gas费用即可创建和取消订单,目前上线多个BRC20代币-sUSDT交易对。目前B20市场24小时交易量为675k,累积交易量为55.8M。

Launchpad平台

Alex Launchpad采用混合链上/链下模型,为BRC-20代币提供IDO平台。其中所有与用户资金相关的交易在链上,计算成本较高的抽签部分则在链下完成,并提交给链上合约进行验证。社区可以通过投票治理决定进行IDO的项目。目前已经完成了5个IDO项目:

•ALEX(2022.1.19)

•BANANA(2022.6.21)

•ORMM(2023.7.28,BRC20代币)

•BluewheelMining(2023.8.25)

•CHAX(2023.11.13,BRC20代币)

目前Stacks上生态项目不多,发币项目更少,ALEX的Launchpad还未展现太多生态价值。

近日,Alex升级至多链Launchpad,项目可以在BRC20、Stacks和ERC20发行。目前,第一个ALEX多链Launchpad的候选项目是OrdzGames,是一个位于比特币网络上的游戏项目,社区将在12月23日完成投票。

质押与流动性挖矿

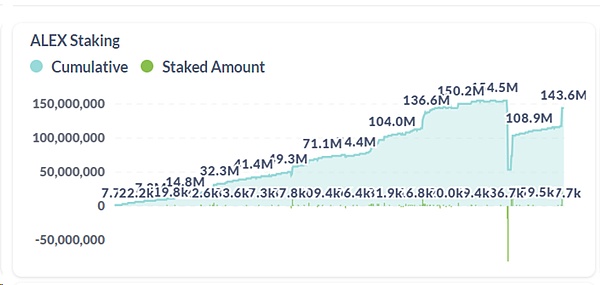

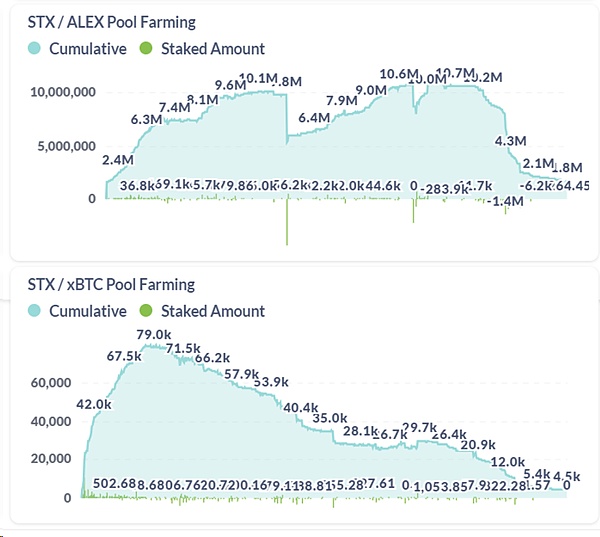

Alex Lab的原生代币质押收益高低与是否选择自动质押有很大关系(见代币经济部分),目前质押总量为143.6M,代币流通量为642.1M,二者比例为22.4%。

用户同样可以选择质押LP代币进行流动性挖矿,目前主要的LP对为STX-ALEX和STX-xBTC,目前APR分别为34.94%和63.6%,以ALEX代币发放,但质押量表现均并不理想。

跨链桥

Alex Lab目前开发了Stacks与比特币网络、以太坊和BSC Mainnet的跨链桥,与比特币一层的跨链支持BTC和BRC-20代币的桥接,与以太坊和BSC的跨链支持USDT、LUNR和BTCB(BSC)/WBTC(以太坊)的桥接。目前总共跨链价值累积为$11,568,749,产生跨链费用总共为$76,067,当前TVL为$2,324,830。

比特币预言机

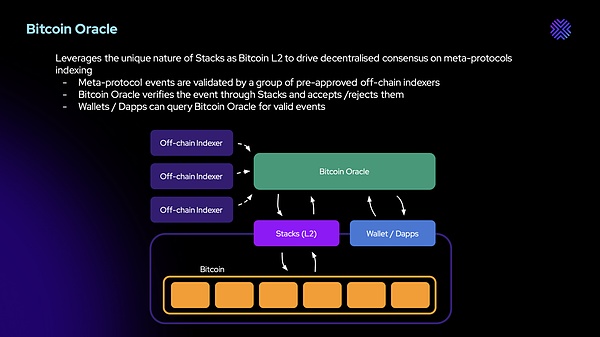

这里提到的比特币预言机(Bitcoin Oracle),并不同于我们在以太坊上常提到的预言机,目前是指对比特币上的BRC-20建立去中心化、防篡改和抗审查的索引。尽管BRC20完全存在于链上,但比特币L1原生并不支持BRC-20代币,无法读取inscription数据。

玩过铭文和BRC-20代币的用户都知道索引的重要性,索引将提示你哪些铭文已经打完,同时记录转账等操作,是构建BRC-20市场的基础。当前BRC-20市场依赖于集中式的链外索引器,单个索引器的错误可能会来自性能问题,也可能由于审查甚至恶意行为而发生,使用户资产面临风险。

因此,Alex Lab正在与BRC-20代币标准的创始人Domo,以及现有的主要链下索引器(如BestinSlot、OKX、Hiro system、Unisat等)合作,构建BRC-20的链上索引。具体来说,Bitcoin Oracle聚合来自链下索引器的数据,然后通过Stacks验证每笔交易,选择接受或拒绝,以提供单一、可靠的事实来源,Dapp和钱包能够高效地访问和查询Bitcoin Oracle的数据和事件。近日,Alex官方推特发文宣布比特币预言机将支持STX20。

3 竞争格局:比特币DeFi的绝对龙头

Alex Lab在Stacks上暂无竞争对手,因此竞争格局的分析需要放眼整个BTC Layer2,寻找Alex的对手,首先要寻找Stacks的对手。

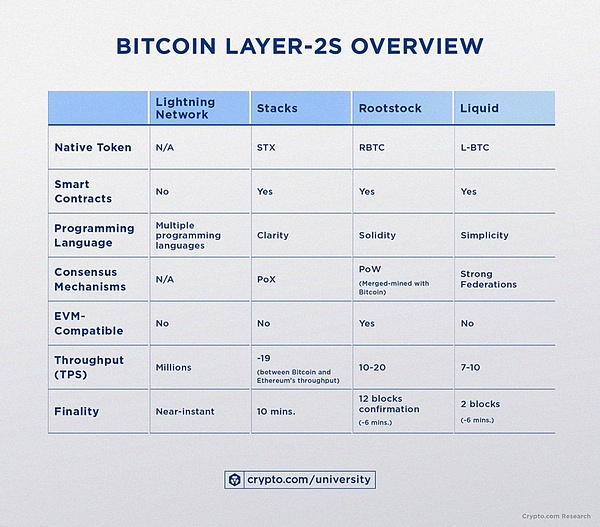

目前比特币二层网络主要有Lightning Network、Rootstock、Stacks、Liquid Network,根据Crypto.com的研报,它们在性能上主要有以下区别:

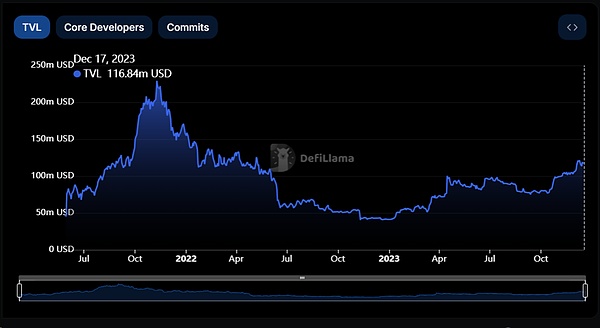

Stacks是比特币扩容方案中最繁荣的生态。Lightning Network作为支付通道,本身无法支持智能合约的构建,因此并非Stacks的直接竞争对手。Liquid Network的共识机制导致其被认为是一个高度中心化的协议,很难继承BTC网络的正统性。目前和Stacks最具有直接竞争关系的是Rootstock,Rootstock是比特币上一条兼容EVM的侧链,比特币矿工在进行挖矿时可以进行合并挖矿(Merged Mining),并获得Rootstock中的交易手续费收入。Rootstock的优势是可以兼容EVM,起步较早,目前具有更高的TVL(截止2023/12/17),但相比之下,Stacks在技术上具有更去中心化的优势,以及更快的数据增长和生态发展速度。

•技术上,Stacks在Nakamoto升级后将引入去中心化锚定的sBTC,而RSK的BTC跨链依赖于对预先设定的联盟的信任,存在中心化问题。Nakamoto升级后,Stacks将引入子网,支持更多语言和执行环境。

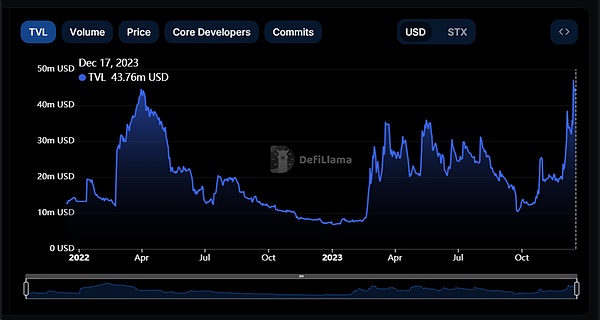

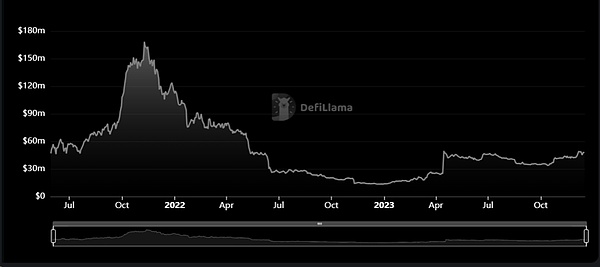

•数据上,Stacks的TVL在2023年后迅速增长,已经与前高持平,Rootstack的数据增长较为缓慢,目前仅达到前高的50%。

•生态发展上,根据veDAO对比特币生态的统计(https://docs.google.com/spreadsheets/d/1DcGIbjZX3gDDwF2wqTHijOftss4j1UxeciJuT2Y6Ebk/edit#gid=1323064746),RootStack上的项目较少,主要的四个Dapp包括Sovryn、Money on Chain、Liquality和Tropykus,Liquality为钱包基础设施,其他三个均为基础的DeFi应用。Stacks上生态百花齐放,据veDAO统计已有60余个Dapp发布,范围涵盖DeFi、钱包、NFT、游戏、社交等。

Rootstock上最大的DEX为Sovryn,可以看作是Alex Lab的竞争对手,Sovryn提供几乎全套的DeFi服务,包括稳定币、AMM、借贷池和保证金交易等。但二者存在业务重点上的差异,Sovryn主要关注比特币生态的稳定币,Alex最近的开发重点则关注于为BRC-20代币提供基础设施。从数据表现上看,Sovryn的TVL增速乏力,Alex Lab则跟随BRC-20的春风一路上涨。

4 Nakamoto升级:比特币DeFi的新机遇

Stacks于2021年初,即将在2024年第一季度迎来下一次重大升级:Nakamoto升级。本次升级将带来的功能升级主要有三个:

(1)去中心化的比特币双向锚定,即sBTC的发行;

(2)由比特币最终性担保的交易;

(3)比特币区块之间的快速交易。

其中sBTC的发行将把比特币解锁为一种完全可编程性的生产性资产,使得智能合约能够无需信任地写入比特币区块链,解锁比特币资产在DeFi的应用。

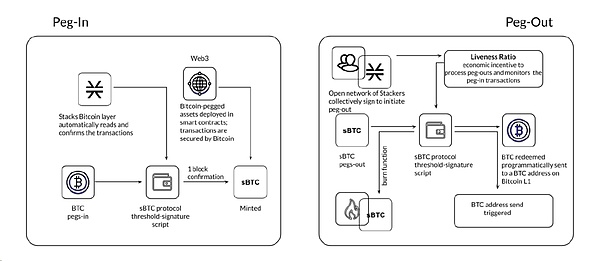

sBTC的主要机制概括如下:用户将BTC发送到比特币网络上的挂钩钱包/脚本,相同数量的sBTC被制造和发送到用户选择的Stacks地址上,保持1:1的挂钩;当用户希望将资产发回后,sBTC将被燃烧,BTC将在比特币网络中被转入用户地址。由于比特币网络不具备图灵完备性,在比特币上锁定BTC的环节,需要通过一个托管钱包/脚本而非智能合约来完成,由一群Signers进行管理,当进行Peg-out(在锚定链上燃烧锚定资产)后,必须由Signers手动去完成BTC的释放,因此,Peg-in过程由目标链的智能合约保证资产的释放和转移,Peg-out需要由管理者来完成资产的释放,BTC锚定的关键点就在于Peg-out的过程。

维持挂钩的群体锁定STX然后来执行维持挂钩的阈值签名任务(这一阈值由这部分参与者锁定的STX的比例来确定),在正确完成挂钩操作后将获取BTC作为奖励。参与维持挂钩交易的权限向所有人开放,任何人都可以成为挂钩交易的签名者。作为安全保障,sBTC要求两个重要的阈值:(1)签名阈值定为70%,必须有超过71%的Stackers作恶才会发生安全问题;(2)Liveness Ratio:即sBTC的供应量与STX锁定价值的最大比例,目前要求这一比例默认为60%。**这两个数值保证了签署交易的STX的锁定价值,大于处理的BTC的价值,通过经济激励避免作恶行为。此外,签名者选择、Peg-out请求等发生在L1中,遵循比特币的抗审查性,Stacks可以直接读取比特币上的交易,因此不需要依赖外部预言机,这些都使sBTC更接近于BTC的安全性。

• Nakamoto升级和sBTC将如何赋能于Alex Lab的发展?

首先,Nakamoto升级将使Stacks交易更加安全可靠,并大大提升网络性能,子网的引入使得支持其他编程语言和环境成为可能,如EVM子网,使得项目的迁移更为便捷,为生态项目的爆发提供条件,强化Stacks在比特币生态的龙头地位,作为Stacks生态最大的DEX,Alex将直接受益于这一提升。

其次,BTC是最去中心化和最安全的资产,能够解锁BTC的巨大市值潜力、将BTC引入DeFi将极大提升DeFi的安全性和正统性。需要指出,目前市面上锚定BTC的资产(比如以太坊上的wBTC)都是委托给中心化实体或者受信任的一组管理人,本质上存在信任问题,与比特币的精神背道而驰。相比之下,sBTC由一组无需许可的、去中心化的、动态的参与者运营,通过经济激励设计来维持正确挂钩。虽然依然引入了风险和复杂性,但已经很大程度接近BTC的安全性。撬动BTC的巨大价值、最大限度引入BTC的安全性,将为DeFi带来新的叙事,而Alex作为Stacks上最龙头的DeFi应用,将是这一升级最核心的直接收益标的。

综上,Nakamoto升级将为Stacks带来性能的极大提升,在叙事和基本面上将大大吸引市场目光,Alex Lab作为最大应用和直接收益的协议,鉴于Stacks市值增量空间已经偏小,Alex将是布局这一升级的最好标的。

Nakamoto升级和sBTC的目前进展如何?未来时间线将会怎样?

2023年10月,Stacks推出sBTC的开发者版本,允许开发人员使用早期sBTC版本构建和测试。12月15日,Stacks联创发文表示,Stacks Nakamoto测试网(代号Neon)现已完成代码编写,年底测试网启动已锁定。

根据Stacks Foundation最新发布的时间线,Nakamoto升级将在比特币减半前发布,在主网发布确认稳定性后,sBTC将随后推出,在初始版本的路线图中,Nakamoto和sBTC被计划一起发布,但目前将计划通过分别的升级实现,以降低整体复杂性来提高升级的可预测性和安全性。团队计划在2024年第一季度推出公共测试网Argon,在比特币减半之前推出主网的Nakamoto升级,sBTC预计在升级后2个月左右上线Stacks。

但需要提示的是,Nakamoto升级从最初计划在今年夏天完成,到延迟到2023年底,再到明年Q1,已经经历了两次推迟,如果在比特币减半前未能完成Nakamoto升级,期望再次落空,升级叙事无法叠加减半叙事,或将对Stacks生态整体的币价造成一定打击。后续需要对Stacks升级进展进行密切关注,最近的时间节点将是12月底的测试网Neon上线。

5 代币经济与流动性分布

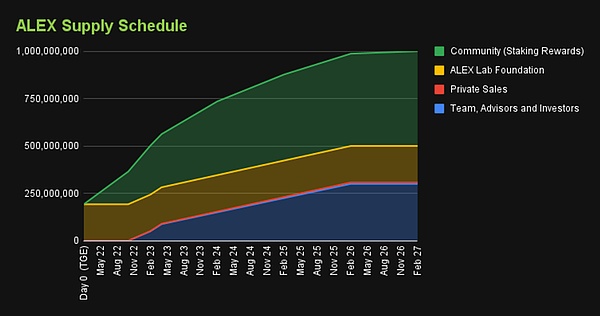

代币分配上,Alex Lab在2022年3月进行代币发行,代币总量为1,000,000,000枚,预计将在五年内完全解锁(2027年2月)分配情况如下:

•20%给基金会,分配给社区储备池以支持ALEX的生态系统、早期采用者和未来发展

•50%保留给社区,通过staking或提供流动性代币以赚取ALEX

•30%给员工、顾问和早期投资者和创始团队

代币使用场景上,ALEX可以用于质押和治理。质押收益高低与是否选择自动质押有很大关系,目前总共质押了1.4亿枚代币,APY为7.25ALEX和$atALEX(自动质押的ALEX)可以参与社区治理投票,包括代币经济学变更、IDO项目选择等。

代币表现上,$ALEX目前市值为$287,738,006,FDV为$439,423,517,MC/FDV比例为65.48%,代币流通比例已经相对较高。从市值上看,ALEX目前市值排名181位,作为对比,Stacks目前的市值为$2,079,014,811, FDV为$2,645,163,967,市值是ALEX的将近8倍。虽然Stacks作为二层公链具有比ALEX更高的估值空间,但ALEX是Stacks上建设最完善的绝对龙头协议,在中期来看,ALEX可以被作为对Stacks投资的杠杆性标的。

(以上数据时间均为2023/12/21)

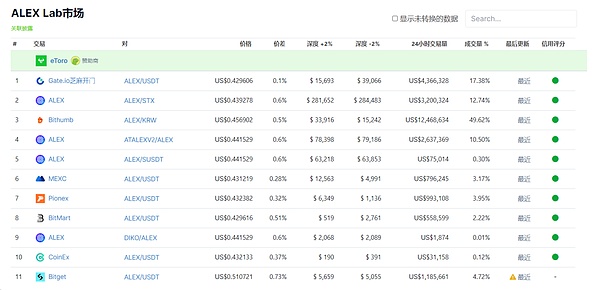

在流动性上,ALEX目前主要的交易量集中在Bithumb、Gate和Alex AMM上,流动性相对较差,尚未登陆大交易所。近期各大BRC-20代币登陆币安和OKX交易所,可以看出目前主流CEX对比特币生态的关注,上所信息公布后都引发代币的大幅增长。ALEX作为比特币生态DeFi的龙头,未来存在一定的上所空间,带来的炒作和流动性改善也将进一步提高$ALEX的价格增长空间。

6 结语

综合上述分析,我们对Alex Lab的基本观点可以总结如下:

首先,铭文和BRC-20代币的高度火热下,BTC生态已具备成为牛市主流叙事的条件,叠加4月份的比特币减半,将使这一赛道具有更高的炒作价值。考虑到比特币网络的安全性和正统性,以及矿工的可持续激励问题,建立比特币生态具有重要的实际意义。DeFi是生态系统的基石,Alex Lab作为比特币DeFi的龙头,将为比特币生态后续扩展提供基础。

其次,Alex Lab紧跟BRC-20代币的发展,迅速开发针对BRC-20的链上索引、Orderbook交易市场和Launchpad,抓住BRC-20代币基础设施缺乏的空白并迅速抢占先机,成为比特币扩容层中为数不多深度参与到BRC-20代币叙事中,并有切实可行产品落地的项目,这将解锁BRC-20代币更多金融用例。

第三,在竞争格局上,Alex Lab是Stacks上的绝对龙头项目,Stacks在完成Nakamoto升级后,将进一步巩固作为比特币扩容方案的龙头地位。与Rootstock上的龙头Sovryn相比,Alex Lab在数据表现、开发进度和与BRC-20叙事的衔接上都具有显著的优势。因此,在比特币DeFi领域中,Alex Lab具有十分强劲的竞争力和绝对的龙头地位。

第四,Nakamoto升级是比特币扩容领域的重要事件,sBTC的发布将解锁比特币DeFi的潜力和价值,提高安全性和正统性。Alex Lab将是布局这一事件的最核心标的。

第五,综合Alex Lab和Stacks的市值和FDV,我们认为在中期来看,ALEX可以作为布局Stacks生态的杠杆性标的之一。各大交易所正在抢占比特币生态,ALEX代币未来上所将带来更充足的流动性,对币价会具有有效提升。

对Alex Lab的后续观察重点将包括:比特币生态的后续发展情况;Nakamoto升级和sBTC挂钩是否可达预期;Alex Lab对BRC-20代币交易对的支持数量,以及在BRC-20金融基建上的地位;用户数量、交易量、TVL等数据变化;代币上所进展等。

JinseFinance

JinseFinance JinseFinance

JinseFinance JinseFinance

JinseFinance JinseFinance

JinseFinance Cheng Yuan

Cheng Yuan Huang Bo

Huang Bo JinseFinance

JinseFinance JinseFinance

JinseFinance JinseFinance

JinseFinance JinseFinance

JinseFinance MarsBit

MarsBit