作者:Jake Pahor,加密研究员;翻译:金色财经xiaozou

Aave、Gyroscope和Beethoven X有着这样的共同之处:它们都基于强大的Balancer技术栈。而随着即将到来的V3的发布,Balancer即将带来真正改变游戏规则的升级。

本文是2024年2月份Balancer最新研究报告,包括如下内容:1、概述,2、用例,3、采用,4、收益,5、代币经济学,6、金库,7、治理,8、团队&投资方,9、竞争对手,10、风险&审计,11、结论。

Balancer核心上是一个去中心化AMM协议。然而,当你进行深入研究时,就会发现其团队正在构建一个强大的技术栈,作为流动性中心,用于:

· 正在开发的新的AMMs/DEXs

· 收益型资产

· DAO治理

Balancer不仅是一个前瞻性的DEX,还是一个培育未来DeFi创新的基础技术。

其独特的架构简化了向市场推出独特金融技术的流程。

例如Aave、Beethoven X、Radiant和Fjord。

Balancer V3预计将于今年发布(2024年第二季度),这是我最期待的。

V3承诺以V2的创新为基础,推动Balancer发展成为:

· DeFi收益中心

· 创新AMM部署的launchpad发布平台

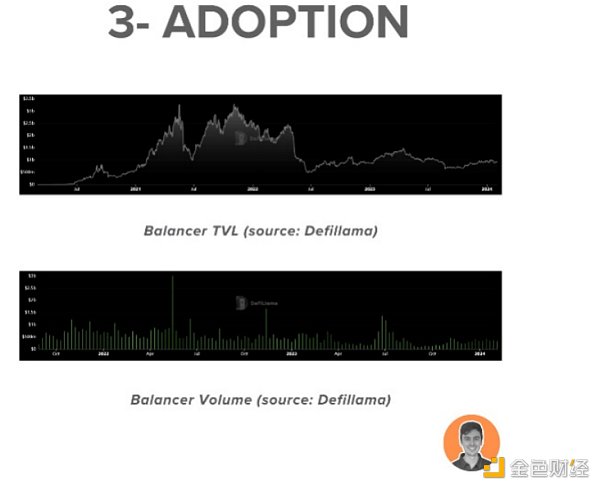

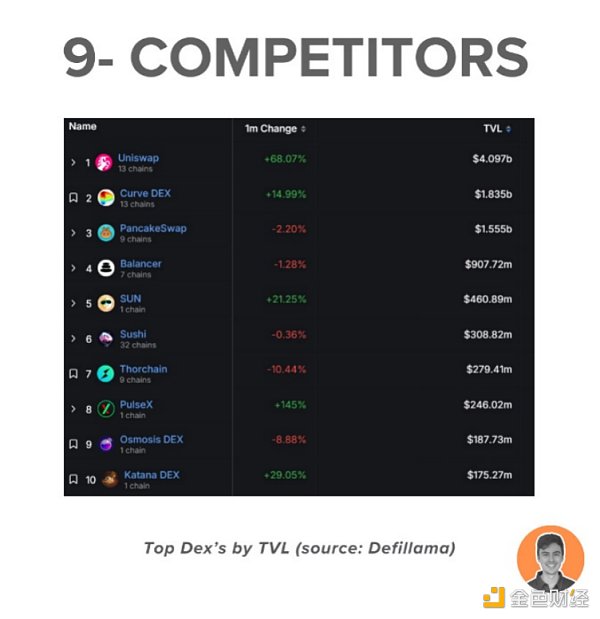

Balancer TVL目前为9.15亿美元。在所有DeFi协议中排名第23位,在其他DEX协议中排第4。

尽管仍比2011年11月的33.1亿美元低72%,但自22年7月以来,Balancer TVL一直呈缓慢上升趋势。形成了坚实基础。

在过去的30天里,Balancer:

· 产生了150万美元费用

· 创造了64.9万美元收益

根据Defillama的数据显示,Balancer在所有DeFi协议中整体排名第35位,在DEX中排名第6位。

截至2023年8月,该协议对非豁免池收取50%的swap交换费用和50%的包装代币收益费用。

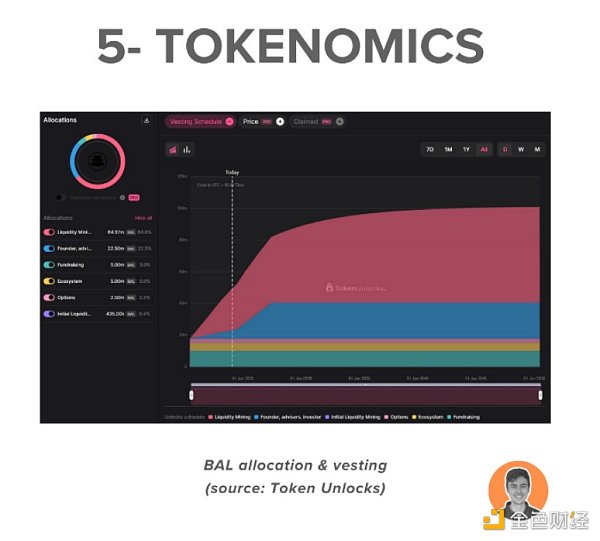

该生态系统中主要有两种代币:

· BAL -- 治理代币

· veBAL -- 时间锁定BAL(80:20)

Balancer提出的ve8020提案是一种创新方式,可以解决DAO治理代币经济学面对的某些单边质押问题(例如Curve)。

让我们具体来看一些关键区别:

· 用户通过锁定80/20的BAL/WETH Balancer池代币而不是单纯锁定BAL来获得veBAL。即使大部分BAL代币被锁定,也能确保深度流动性。

· 最长锁定期为1年,比veCRV的4年锁定期短。

当前供应数据如下:

· 流通供应量:5478万枚

· 最大供应量:9615万枚

· 市值:1.95亿美元

· FDV:3.42亿美元

· 市值/FDV:57%

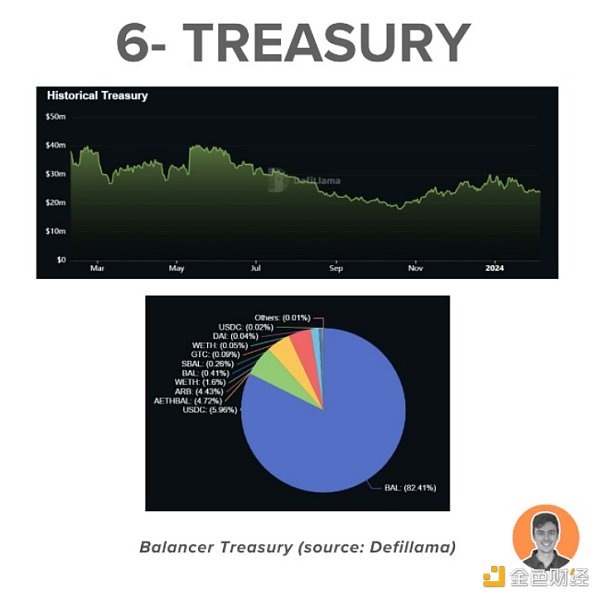

Balancer金库现值2377万美元。包括:

· 价值1,959万美元的BAL

· 价值236万美元的其他代币(ARB、AETHBAL)

· 价值143万美元的稳定币

· 价值39万美元的BTC和ETH

这些资金目前由DAO多签钱包持有。

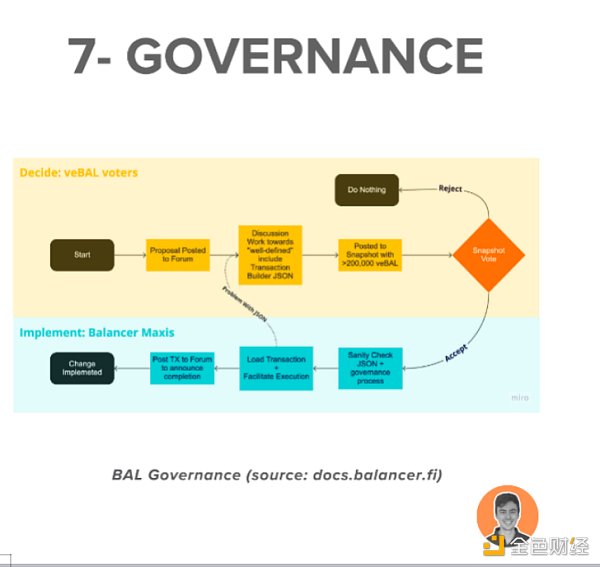

Balancer已部署一个可靠的去中心化治理流程,该流程已经运行了相当长的一段时间。

此外,他们还发布了ve8020提案,旨在显着增强传统DAO治理的代币经济学。

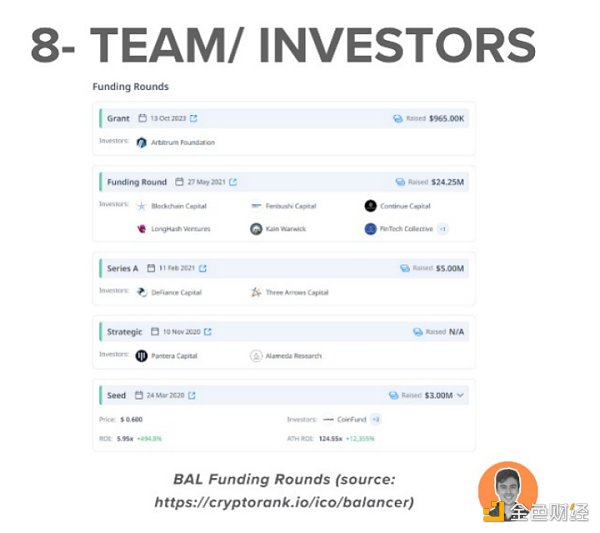

Balancer由Fernando Martinelli和Mike McDonald于2018年创立。

自成立以来,Balancer已经成功筹资3925万美元。

投资方为Pantera Capital、Blockchain Capital、CoinFund、Fenbushi Capital和Arbitrum Foundation等著名机构。

Balancer是一个突出的DEX,其竞对平台有Uniswap、Curve、PancakeSwap、Sushi和Thorchain。

然而,Balancer将自己定位为新项目的最佳AMM和技术栈,可支持快速扩展和建设。

2023年,Balancer经历了两次重大漏洞攻击。其中一个攻击了V2池,而另一个则是针对前端的攻击。

值得注意的是,Balancer经过多轮审计,维护着一个高额的bug赏金计划(最高奖励为100万美元)。

Balancer行事低调,其团队一直在不停开发有用的创新产品。

即将到来的催化剂有:

· Balancer V3升级

· LSTs和收益型稳定币的增长

· 治理代币经济学 -- ve8020池

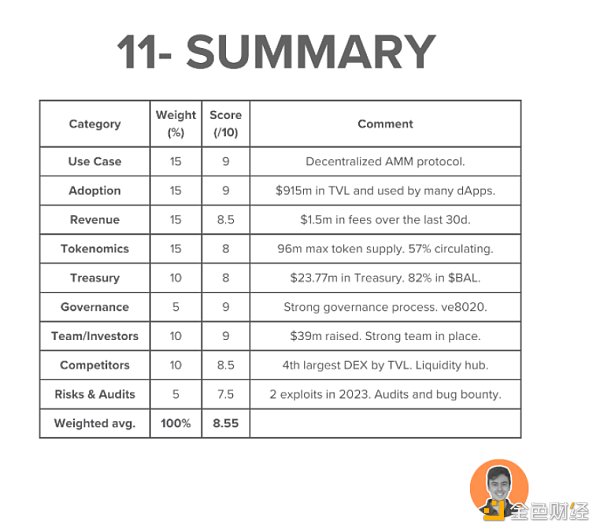

总加权得分为 8.55分。

JinseFinance

JinseFinance JinseFinance

JinseFinance Kikyo

Kikyo Coinlive

Coinlive  Coindesk

Coindesk Others

Others Bitcoinist

Bitcoinist Bitcoinist

Bitcoinist Bitcoinist

Bitcoinist Cointelegraph

Cointelegraph Cointelegraph

Cointelegraph