作者:Michael Nadeau,The DeFi Report;编译:五铢,金色财经

我们已经说过多次了:如果你不了解宏观经济走势,你就不了解加密货币。当然,对于链上数据也是如此。

本周,我们将探讨宏观经济趋势将如何影响 2025 年的加密货币市场。

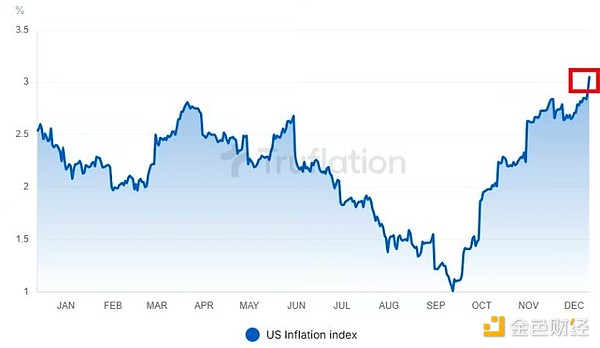

通货膨胀

通胀数据正在上升。在 9 月份触底 1% 后,我们已加速回升至按 Truflation 计算的 3% 以上。

数据:Truflation

我们喜欢 Truflation 的数据,因为它使用来自各种在线来源的实时网络抓取数据。此外,它的更新频率比 PCE 等传统政府指标更频繁。

然而。美联储的重点是PCE。因此,我们使用 PCE 作为预测美联储政策的一种方式,使用 Truflation 来更实时地了解经济状况。

这是个人消费支出:

数据:FRED数据库

目前为 2.3%(10 月份数据)。也在上升——这在图表中很难看出(9 月份为 2.1%)。我们将于 12 月 20 日获得 11 月数据。

对通货膨胀的看法

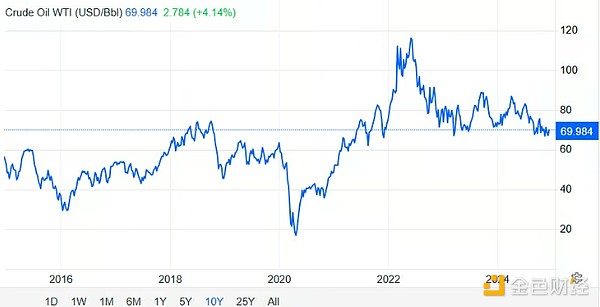

能源成本和住房成本是增长的主要驱动因素。然而,原油价格正处于周期低点。

数据:: Trading Economics

问题是他们是否会留在这里,或者可能进一步下降。

考虑到季节性影响+特朗普计划通过美国放松管制来增加供应,很难看出为什么油价会很快飙升。

另一方面,地缘政治冲突、不可预见的自然灾害或欧佩克减产(预期美国供应增加)可能会导致油价上涨。

我们还没有看到这些事件发生。

此外,我们的立场是,21世纪以来的通胀主要是由供给冲击+财政支出和刺激检查造成的——我们今天并不认为这是一个威胁。

因此,我们预计油价将在区间内波动,通胀/增长将下降。

美元

数据:Trading View

自 10 月 1 日以来,比特币上涨了 58%。与此同时,美元指数从 100 升至近 108。今天的排名为 107。

这是一种特殊的行为。通常情况下,美元走强对比特币等风险资产不利(参见 2022 年)。但我们现在看到两者强相关。

那么这是怎么回事呢?我们应该担心吗?

我们认为,由于全球市场对特朗普获胜的定价,美元正在显示强势。特朗普的政策有利于商业。这意味着它们对市场有利。

2016 年特朗普获胜后,我们看到了同样的动态。美元上涨。为什么?我们认为外国人正在消化“特朗普暴涨”的影响,并因此购买美元计价的资产。

对美元的看法

我们认为增长正在放缓/正常化。这正在降低通胀,尽管有所延迟。利率可能会下降。

因此,我们预计中期内美元将处于区间波动,可能回落至100。

ISM 数据(经济周期)

数据: MacroMicro

从经济周期来看,我们可以看到蓝线(制造业)似乎正在触底。从历史上看,低于 50 的读数表明经济处于收缩状态。持续低于 50 表明经济放缓。

这就是我们现在所处的位置——服务(红线)做得稍好一些。

这些水平往往与失业率上升同时发生。这通常会导致美联储采取宽松的货币政策。

再次。这正是我们今天所看到的。

对经济周期的看法

我们认为增长放缓,导致失业率上升。这最终可能表现为通胀下行压力。

这导致降息。这给美元带来了下行压力。

从中期来看,我们认为这些动态应该会支持风险资产/加密货币。

信贷市场

数据: FRED

信用利差继续处于历史低位,这表明投资者对额外风险单位的补偿要求较低。

这可能意味着两件事:1)市场自满,风险定价错误。或者2)市场参与者对经济持乐观态度,美联储和财政政策宽松。

我们认为是后者。

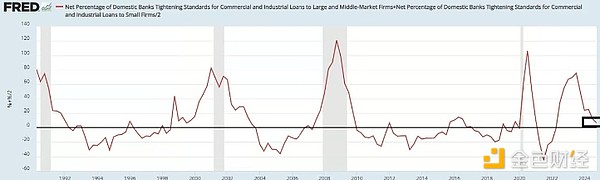

接下来我们看看银行贷款的趋势。

数据: Fred Database

自23年底达到峰值以来,收紧贷款标准的银行比例一直在下降。理想情况下,随着美联储降息,这一KPI将保持稳定。

话虽如此,从历史上看,我们看到降息和银行收紧贷款标准的比例呈负相关。为什么?降息往往预示着经济放缓或衰退——这使得银行更难放贷。

对信贷市场的看法

没有压力的迹象。至少目前还没有。

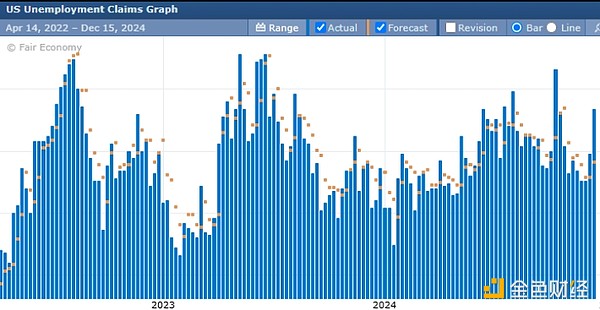

劳动力市场

11 月份失业率升至 4.2%(之前为 4.1%)。下面我们可以看到最近申请失业救济人数的上升。

数据: Forex Factory

我们认为劳动力市场的疲软目前已引起美联储的全部关注。持续上升的失业救济金数据告诉我们,对于那些失业的人来说,找到工作变得越来越困难。

这是增长放缓/正常化的另一个迹象。话虽如此,股市仍处于历史高位。企业利润强劲。这就是保持劳动力市场完好无损的原因。

但我的感觉是,美联储正在像鹰派一样观察此事。毕竟,萨姆规则在七月份就已经被触发了。

对劳动力市场的看法

它正在软化。但速度并不快。我们预计美联储将(试图)赶在数据走弱之前采取行动(因为在 7 月份萨姆数据公布后,他们已经在 9 月份降息了 50 个基点)。

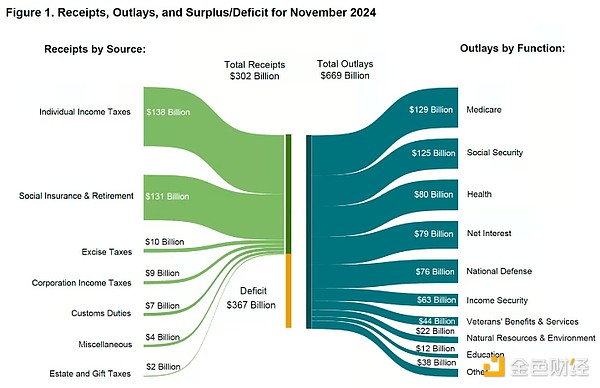

国库和财政支出

数据:美国财政部

美国政府今年的支出比税收收入多了 1.83 万亿美元。仅在 11 月份,它的支出就超过收入的两倍。

已印制并推入经济/美国人手中的 1.83 万亿美元是今年金融市场的主要驱动力(我们认为也是通胀的主要驱动力)。

现在。特朗普要来了。我们还有一个名为“DOGE”的新机构,即政府效率部,由埃隆·马斯克牵头。

一些人认为过度支出将会因此而减少。也许会的。但哪些部门会被削减呢?医疗保险/社会保障?军队?兴趣?

这相当于预算的 65%——这似乎是不可触碰的。

与此同时,财政部明年必须为其超过 1/3 的债务进行再融资。我们认为他们无法通过提高利率来做到这一点。

对国库/财政支出的看法

我们认为短期内不太可能大幅削减财政支出。 DOGE 可能会削减 100 亿美元的支出。但它不会以实质性的方式改变现状。这需要一些时间。

与此同时,财政部需要在明年为所有未偿债务的 1/3 进行再融资。我们认为他们将以较低的利率来做到这一点。

结合这些观点,我们对风险资产/加密货币的前景持乐观态度。

美联储政策

下一次 FOMC 会议将于 12 月 18 日举行,市场目前预计降息的可能性为 97%。我们认为这也可能为中国的宽松政策开绿灯。

为什么?

我们认为中国希望继续实行宽松政策。但当美联储不降息时,他们很难降息,因为人民币兑美元会贬值,导致中国进口商品更加昂贵。

对美联储政策的看法

短期内加息似乎不太可能。 12 月份降息几乎是板上钉钉的事,1 月份市场定价暂停在 76%。 2 月份没有 FOMC 会议。

因此,下一次政策决定要到三月份才会做出。我们认为,劳动力市场目前可能会显示出更多疲软迹象,美联储可能会在 2025 年中后期进一步降息——最终降息 3.5% 左右。

降息会加剧通胀吗?我们不这么认为——这是一个非共识的看法。事实上,我们认为加息正在导致通胀(以及其他财政支出)上升。

为什么?

因为利息支出现在超过1万亿美元。这些钱被印出来并传递给持有债券的美国人,这些钱似乎被投入了经济。当然,利率上升并没有导致银行停止放贷(见上图)。

因此,我们认为,随着美联储降息,通胀可能会下降(假设油价保持在低位,并且我们没有看到财政支出进一步增加)。请记住,我们在低通胀的情况下实行了 10 年的零利率。日本30年来一直实行0%利率,通货膨胀率较低。

特朗普政策

市场知道特朗普的总统任期会带来什么:

降低税收。这应该会提高企业利润,并可能导致股价上涨。它还可能导致收入不平等加剧和赤字增加。更多的赤字=美国人手中有更多的美元。

关税/“美国优先”。这可能会导致国内价格上涨。我们认为人工智能/自动化实际上可能在某种程度上抵消了这一点。

放松管制。这对企业有利,因为它可能会带来能源、科技和金融领域的更高利润。

更强大的边界。这可能会导致劳动力短缺和工资上涨(通货膨胀)。

对特朗普政策的看法

我们认为特朗普总体上有利于商业、自由市场和资产价格。代价是我们可能会看到一些通胀冲动。这就是事情变得有趣的地方,因为如果通胀回归,美联储将寻求暂停加息或收紧货币政策。

当然,我们认为特朗普会试图将自己的意志强加给杰罗姆·鲍威尔。最终,我们认为特朗普希望在未来四年内推动经济发展并通过通胀消除部分债务。这意味着通货膨胀必须超过名义利率,但今天的情况并非如此。

最后,鉴于特朗普对数字资产行业(以及即将上任的 SEC 主席)的支持,我们认为加密货币将从他的政府中受益。

更不用说未来几年国会可能出台有利的法规以及比特币战略储备的潜力。

对特朗普政策的看法

我们认为,从市场和监管的角度来看,特朗普政府将有利于加密货币。

中国

丹·塔皮耶罗(Dan Tapiero,我最喜欢的宏观投资者之一)表示,中国目前正在通货紧缩(实际利率为负)。

中国的负利率抑制了美国的通胀担忧。这使得美元走强(正如我们今天所看到的)。

美国降息可能会让中国也降息。

最终,它会带来更多的全球流动性。

说到全球流动性。

全球流动性

鉴于 1/3 的美国债务需要在明年进行再融资,我们认为美联储可能必须作为最后买家 (QE) 介入。

美国较低的利率将使中国和欧洲能够以某种协调的方式放松条件。

我们认为这将导致金融市场内出现充足的流动性/抵押品——加密货币/风险资产是最大的受益者之一。

这些动态与加密周期的第四年一致——这是历史上最不稳定的上行周期。

总结

这就是我们所看到的未来。

考虑到财政支出、即将上任的特朗普政府以及加密货币周期的第四年,你就可以预测 2025 年爆发性牛市状况(预计会出现波动)。

当然,我们将继续监控市场,并从链上数据+宏观经济的角度为您提供最新信息。

毕竟,如果你不了解宏观经济情况,你就不了解你的加密货币。

Kikyo

Kikyo Kikyo

Kikyo Weiliang

Weiliang Catherine

Catherine Weatherly

Weatherly Anais

Anais Kikyo

Kikyo Catherine

Catherine Weatherly

Weatherly Alex

Alex Miyuki

Miyuki