Messari:从三个AVS看EigenLayer上的AVS到底什么样

本文将介绍一些利用EigenLayer再质押池的最令人兴奋的AVS

JinseFinance

JinseFinance

Restaking 的理念与分布式网络安全性的共享息息相关。DAO 研究员 Jane, Gimmy 先从对于 Babylon / BTC Restaking 的好奇出发,接着无意间跳入了有关 PoW 与 PoS 等底层共识机制漫长讨论的兔子洞,随后握紧“安全性租赁”的核心思路,以及从第一性原则出发考量 AVS 的存在意义,最后探讨了 Web3 项目方结合 Restaking 的一些可行方式。

再质押(Restaking)无疑是当下 Web3 领域中最重要的话题之一。以太坊的共识机制从工作量证明(Proof-of-Work, PoW)平稳的过渡到权益证明(Proof-of-Stack, PoS)之后,除了解决 ETH 代币长期通胀的问题、为其赋予了(全新的)原生质押功能外,也通过如 Lido、Rocket Pool、Frax Finance 等流动性质押(Liquidity Staking)的协议,开启了再质押的可能性。

再质押的本质是使用 LST 这类型的流动性资产,向其他 AVS 提供安全保障,以获取相对应的收益,可视为是安全性的租借服务。但在比特币的语境之下,目前对名词的定义相对混乱,往往讲的“再质押”,指的是使用比特币作为质押资产(BTC as the staking asset)。为了简洁与清楚起见,下文将这种以「比特币作为质押资产」的做法,统一称之为 BTC Staking;在此基础上,假设能在技术上,将已经质押过的比特币,再次拿去质押时,才会是所谓的 BTC Restaking(目前尚未有好的案例与使用场景,我们也会论证这件事情存在的合理性)。

BTC Staking 成立的原点

PoW 与 PoS 皆是一种共识协议,其目的是保持分布式节点(Node)之间的同步。保持同步的方式是选出一个节点,以这个节点为准。选出的方式如同乐透抽奖,权重则是由一种稀缺资源作为代表,在 PoW 的情况下,稀缺资源就是算力(hash rate),以及背后所代表的物理能量;在 PoS 的情况下这个稀缺资源就是资本。

关于两者的孰优孰劣,在历史上有过无数的争论(https://www.youtube.com/watch?v=8-_CuPtzoDU&feature=youtu.be)。PoW 能够在极端况下保证可用性(Liveness),但以只能获取概率上的确定性(Probabilistic Finality)为代价;PoS 反之,它可以获得经济上的确定性(Economic Finality),但可用性却不能获得保障。两者之间的选择,更多的是围绕在这两种特征的取舍,而非容易被拿来作为营销的环保与能耗。

纵使长期来看,比特币由于代币奖励的不断减半,有矿工经济激励不可持续的隐患,所以可能需要在共识机制层面往 PoS 等相对永续的模型迭代。但短期的实际操作上,PoW 与 PoS 两者并不是对立的系统,例如可以将比特币作为质押资产,在 PoW 生态中引入 PoS 的质押概念。从比特币持有者的角度,BTC Staking 为其创造了一个新的使用场景;从 PoS 链租借安全性的角度,比特币可以作为质押资产(暂时性)不足或是成本高昂时的补充替代方案。

两条路径的选择

要实现 BTC Staking ,当下有两种主流的手段:

桥接:先将比特币桥接(Bridge)至能支持智能合约的 PoS 链,再使用这种“桥接版本的比特币 ”作为质押资产,这是一种直觉且相对简单的做法。

远程质押:让比特币保留在比特币主网上面,通过远程的方式在其他 PoS 链上进行质押,这种方式的核心在于,当节点作恶时,PoS 链要有能力对在比特币主网上的比特币进行即时的、无许可的(Permissionless)、去信任的(Trustless)罚没(Slash),而如何在当前比特币原有性能上实现罚没,是一个工程上极有挑战的事情。

我们以 Bouncebit 与 Babylon 为例来探讨具体的解法细节。

桥接至 PoS 链 —— BounceBit

绝大多数当下 Bitcoin L2 的解法,是通过桥或映射(Mirror)的形式,先将原生的比特币转移其他 PoS 链上。例如 Stacks 用 Proof of transfer (PoX) 的机制将比特币包装成 sBTC;CoreDAO 用多签桥将比特币包装成 coreBTC;B² Network 用桥将比特币包装成 B² BTC;BounceBit 用桥将比特币包装成 BBTC。

这些方式大同小异,差异在于桥的去信任程度:有些用较少的多签、有些用更多的多签、有些用随机多签等、有的用映射,但都还是需要引入新的信任假设。

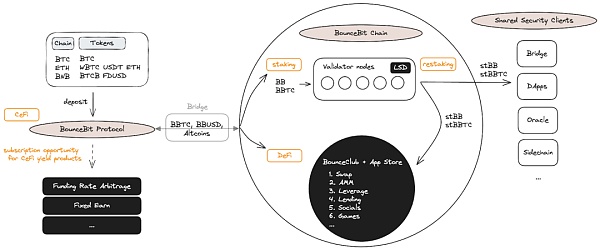

bouncebit doc

以 BounceBit 为例,参考上面的架构图,用户可以通过 BounceBit Protocol 将比特币存入,接著 BounceBit Protocol 会将用户存入的资产,保留在一个多方计算(Multi-Party Computation, MPC)的托管帐户中(并且不会离开),再在 BounceBit Chain 这条 EVM 兼容的链上,以 1:1 的形式,给到用户 BBTC (BounceBit BTC) 作为存款凭证。接著就会是大家所熟悉的质押、再质押、DeFi 等使用场景了。这种不直面技术难点,但借用大众对 MPC 託管帐户信任的手段,不失为一种高效务实的策略。其具体运作方式与细节,可以参考这篇之前写的文章(https://medium.com/@BuidlerDAO/币安-megadrop-首个项目-bouncebit-能否成为-btc-生态的-ethena-3939a0ff4dda)。

远程质押 —— Babylon

单纯映射与桥不会是 staking 最理想的方式。单纯映射不具备 PoS 链对于在比特币主网上的比特币进行惩罚的能力,这似乎连 PoS 机制都称不上;桥则由于比特币主网尚未有原生的智能合约层,很难搭建出在各种意义上可以称之为安全的桥,需要引入额外的对于第三方的信任。

对于比特币持有者而言,首先是需要先保证比特币资产的安全,其次才会是考量能获取的收益。在比特币桥还无法做到足够的去信任时,将资产放置在比特币主网是个前提。

对于想租用安全性的 PoS 链而言,核心在于如何对在比特币主网上的资产,存在一套即时有效的、去信任的罚没机制(Slash Mechanism)。在双边都具有图灵完备的智能合约层的条件下,存在一套罚没机制并不困难。例如在以太坊与 AVS 之间能通过 Eigenlayer 的 Modular Dual Staking ,或是 Cosmos Hub 与 Cosmos Zone 之间能通过 Mesh Security。

在当前比特币的限制条件下,从可信的中立性(Credible Neutrality:https://nakamoto.com/credible-neutrality/)考量,Babylon 提出了似乎是当下最好的技术层面的解决方案。

Babylon 是如何运作的?

质押机制的成立,关键在于存在一套去信任且有效的罚没机制。想要实现 BTC Staking,我们可以拆分成以下几个小目标:

比特币需要停留在比特币主网的情况下进行质押。

需要有一套判断节点有无作恶的机制。

在没有作恶的情况下,质押者可以在解绑期(Unbonding Period)之后,无许可的取回自己的资产与质押奖励。

在作恶的情况下,PoS 链要能在解绑期之内,无许可的对于在比特币主网上的比特币进行罚没。

为了让比特币能停留在比特币主网的情况下进行远程质押,必要条件是比特币主网与 PoS 链之间能进行双向即时沟通。Babylon 的作法是设计了一个三层的结构,让 Babylon Chain 充当了两者沟通的桥樑,毕竟很难想像不经过压缩与处理,直接的把大量 PoS 链上的资讯传递到比特币主网。

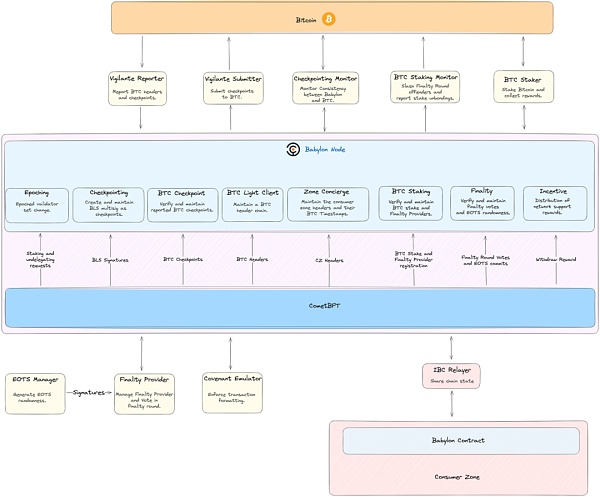

https://docs.babylonchain.io/docs/introduction/architecture

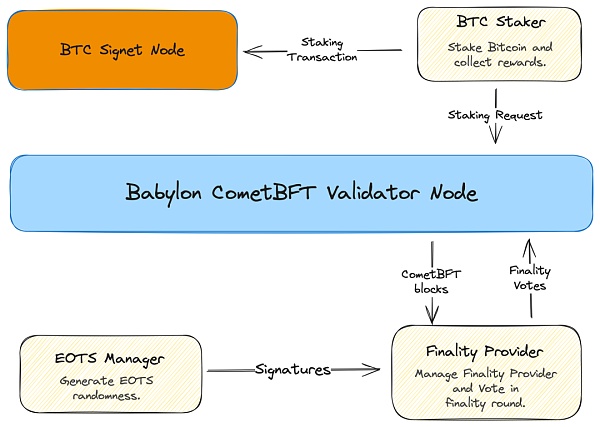

具体来说,Babylon Chain 会双向地与两条链保持沟通,在 PoS 链那端,它们使用 IBC Relayer 来沟通;在比特币主网那端,它们使用 Vigilante Reporter 让讯息从比特币主网传递到 Babylon Chain ,用 Vigilante Submitter 让讯息从 Babylon Chain 传递到比特币主网,用 Checkpointing Monitor 监督双向的讯息正确,用 BTC Staker 纪录质押相关的资讯,用 BTC Staking Monitor 处理罚没相关的问题。

PoS 机制关于作恶的判断有两种主流的作法:

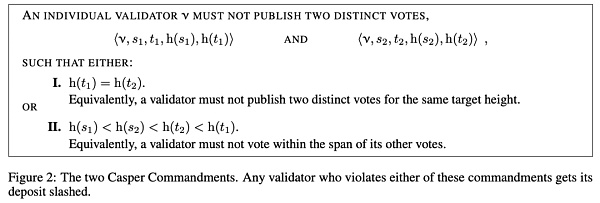

在以太坊使用的 Casper 共识机制中(https://medium.com/taipei-ethereum-meetup/intro-to-casper-ffg-and-eth-2-0-95705e9304d6),罚没情况有两种:a1) 在同个区块高度,给两个不同的区块签署,a2) 节点不可投出高度围绕于另一投票高度的投票,更详细的资讯可以参考这篇文章。

在 Cosmos 使用的 CometBFT 共识引擎中(https://medium.com/r?url=https%3A%2F%2Fdocs.cometbft.com%2F),罚没情况也有两种:b1) 在同个区块高度,给两个不同的区块签署,b2) 节点进行了健忘攻击(Amnesia Attack https://docs.cometbft.com/main/spec/light-client/accountability/#flip-flopping-amnesia-based-attacks)。

关于 a1 与 b1,Babylon 引入了 EOTS(Extractable One-Time Signatures)来解决。Babylon Chain 上的节点使用 EOTS 来签章(也就是投票) ,它的特性是,当用同一个私钥,去签两笔交易的时候,私钥会自动地暴露出来。换句话说,也就是任何人都能拿那两笔交易的资讯,回推出签署者的私钥。这能等价的解决“在同个区块高度,给两个不同的区块签署”的问题。(accountable assertions)

关于 a2 与 b2,由于没有好的等价解法,所以 Babylon 在原先的 CometBFT 共识机制基础上,引入“额外的使用 EOTS 的共识轮”来解决,也就是所谓的“Finality Round”,可以理解爲,节点先投一次票,达成基本的共识基础后,再找另一群节点(Finality Provider)来额外投一次票,再次确认这个共识,第二次达成共识的条件是获得超过三分之二质押权益的 EOTS 签名。而只有两次都存在共识时,才被判断为成功达成共识。这种解法明显的好处在于其模块化特性,能兼容其他 PoS 常用的 Finality Gadget 共识系统。

在没有作恶的情况,质押用户想取回自己资产,可以通过在 UTXO 的花费条件上加上一个时间锁(也就是所谓的解锁期)来解决。在作恶的情况,会通过上述的 EOTS 的方式直接进行罚没。至此,这是 Babylon Chain 达成共识、判断作恶、进行罚没的方式。另外值得一提的是,EOTS 是通过 Schnorr 签章实现的,这也是在比特币主网进行了 Taproot 升级之后新引入的功能。

时间戳、解绑时间和长程攻击

相对于 PoW,由于 PoS 不存在中本聪共识(Nakamoto Consensus),也就导致存在长程攻击(Long-Range Attack)的可能性,也因为这个可能性,往往 PoS 会有一个相对更久的解锁期。

长程攻击指的是,当有攻击者,掌握了历史上某一任意区块的大多数节点的私钥(也就是投票权重)时,可以通过投票权重可以重复使用的特性,在自己的已控制节点的小世界中,快速产生大量自行捏造的区块(甚至可以比外界的区块历史还长)。在复制合法的时间戳的情况下,能让新加入的节点无法分辨,哪一个是花了许多现实时间产生的链,哪一个是攻击者在短时间内捏造的链。这其中的根本原因,是由于区块链是通过增添新的区块来代表其原生时间的前进,不存在一个外生的时间。

之前的解法是通过社群共识(Social Consensus:https://medium.com/@VitalikButerin/a-proof-of-stake-design-philosophy-506585978d51)来解决,例如定期在某个地方,例如基金会的网站、论坛等,告诉大家真实合法的区块长什麽样子(Checkpoint),让之后进来的节点,看到两个不同链的历史数据时,就能选择。这被 Vitalik 称之为弱主观性(Weak Subjectivity:https://medium.com/r?url=https%3A%2F%2Fblog.ethereum.org%2F2014%2F11%2F25%2Fproof-stake-learned-love-weak-subjectivity)。

但在 Babylon 的情况下,如果用上前面提到的让两条链能相互沟通的 timestampping 的手法,则可以变相的在 PoS 链上,引入了比特币主网的外生时间,也就是能直接解决长程攻击,同时也让质押的解锁期可以缩短到,例如六个比特币区块(约一个小时)。

安全性租赁的核心三问

外部安全性租赁与原生安全性如何平衡(POS 视角)

BTC Staking 并不意味着要完全取代原生代币的质押。实际上,PoS 的项目方可以有两种(比特币 + 原生代币)甚至更多元的质押资产组合来保障自身的安全性。而考虑到用户持有比特币和原生代币的持有成本不同,两者的质押奖励往往也需要额外设计。质押奖励的形式可能是原生代币、收入分成等。

关于安全性,让我们从资金的“分散程度”与“总量”这两个维度去思考。

从资金的分散程度的角度来看是比较直觉的:在原有的质押资产与节点的基础上,若是引入外部的质押资产与节点,无论是用哪种方式来结合,无疑可以增加其去中心化程度,为整体网络增加韧性。具体的结合方式可以有:

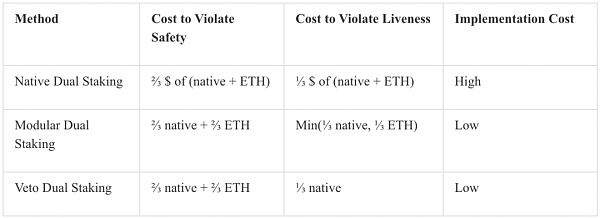

原生的双重质押:原生代币运营商和 ETH 运营商被视为一个整体,不同运营商的质押份额通过外部价格进行转换,有效共识只需要达到这个整体的门槛即可。

模块化的双重质押:有效共识需要原生代币运营商和 ETH 运营商的支持人数各自均达到标准;这个达成共识的标准相对严格,同时也意味著,攻击者可以仅攻击安全性更低的运营商,就可以阻止共识的形成。

带否决的双重质押:原生代币的运营商自行达到一定的数量标准,同传统的 PoS 无异。ETH 运营商作为额外的一层保障,在原生代币运营商犯错时有权否决。该方案与模块化的双重质押在可用性上有差异:即使基于 ETH 的运营商均断网,该方案下的 PoS 网络也仍然能够正常运转。

https://www.blog.eigenlayer.xyz/dual-staking/

从资金的总量上來看,我们可以从经济安全的角度简单算一笔账,假设桥接到某条链上的资产 TVL 为 $5M,则为了达到 1.5 倍的安全阈值(对应 2/3 同意可以罰沒),质押资产的量级最好不低于 $7.5M。假设当前质押的原生代币资产仅有 $5.5 M,意味着至少还有 $2M 的安全预算赤字。此时,可以优先考虑引入关系紧密的其他协议的代币来作为辅助的质押资产,如果此时仍然有赤字,则可以考虑引入外部的安全性(BTC,ETH 等)。换句话说,Babylon 它们提供的服务如同雇佣军,可以在不得已时通过付费获取安全保障。

除了持有成本不同外,原生代币的持有者在收到质押奖励后更可能选择继续持有,而在质押的用户收到奖励后,鉴于他们本就是为了收益而来,他们极有可能很快抛售奖励,为原生代币带来抛压。从这个角度,项目方可以考虑以 Babylon 等提供的安全性作为补充,并权衡不同方案下的安全成本。这也意味着,项目方完全将安全外包出去是有风险的,拥有自己独立的验证者集及基于此的原生安全性仍然是一个更好的选择。

综合以上探讨,从安全性租借方的角度来看,纵使租借比特币或是以太坊的成本通常较低,但由于此资金的忠诚度不在自己的生态内,需要同时考量抛压的隐患。另一方面,不同项目方对于资金总量与分散程度可以有不同的优先级,从经验法则来看,向少数集中的资金提供者租借,通常单位成本会更低,但会以中心化为代价;不过这里的核心在于,让不同的项目方有选择的权利。

如何选择优良的安全性租借者(Node Operator 视角)

在一个完善的、去中心化的安全租赁双边市场当中,资金的提供者(即安全性的提供者)应该能自由地选择要质押到任一特定 AVS 上。但假使 AVS 生态如预期大繁荣,在数百个 AVS 中该如何做正确的选择与分配?我们认为,优良的定义应该是回报与安全性的平衡。

不论是个人质押(Solo Staking),或是将资金提供给 Staking Provider ,其选择逻辑本质与传统节点运营商(Node Operators, NOs)相同,可以直接借鉴他们所累积下来的经验。通用的筛选标准例如确保租借方有良好的开发团队与好的公开可检视的代码、产品的理念以及收益的永续性、给到安全性提供者的奖励比例、团队的过去经验、项目的募资情况与投资者的信誉等等。

这里的另一核心在于 AVS 最后的表现极可能会呈现幂律分布(Power-Law Distribution),即回报集中在头部的 AVS。所以能在早期介入优质的 AVS 会是 Alpha 的重要来源。这也意味着介入所有的长尾 AVS 不会是最优解,相反,它会带来许多额外的复杂性和风险。Node Operator 可能需要因此收取高额的佣金费,从而降低质押用户风险调整后的收益。同时,它也可能会引入更多的罚没风险。

再往前思考一层,如果一个 AVS 公认有潜力,那么大家对其代币价值给予更多厚望,它就可以以相对较少数量的代币奖励租借到安全性。鉴于代币价格是波动的,所以 Node Operator 也需要做好平衡,至少需要选择部分以收入分成进行奖励的 AVS,使其收益有下限保障。

安全性租赁市场后续会如何演进(Marketplace 视角)

区块链世界的核心在于通过一套机制,让各自自私的个体间,能以去信任的方式达成共识。在 PoS 的世界中,我们可以将共识理解为质押,而质押的可被罚没性质又能被理解为安全性的来源,则“安全性租赁”也能理解成是一个将共识问题抽象化的手段,也就是区块链世界的核心问题。

Babylon 它们在构建的服务可以类比为一个安全性的 Marketplace,其本质在于希望建立一个对“安全性”供给与需求进行撮合的双边效率市场。这里的供给端指质押者,需求侧则是有安全性租赁需求的 AVS。显而易见的是,当前的困境在缺乏一个完整多样的租借生态,能产生收益的 AVS 尚不多。破局之处在哪?从经济学基本原理我们可以知道,短期看需求,长期看供给。

从需求侧:

关于“是否有需求”,先不论需求的强烈程度,在我们最前面的论证可以理解到需求是真实存在的。后续如果 App Chain 的价值及市场定位可以被更广泛的理解,或是有新型态的 AVS 能被设计问世,就能使安全性租赁的市场更加的稳健与繁荣。

关于“需求者是否能提供永续的真实收益”,我们认为在某种程度上是肯定的。例如 DA 层可以通过存储收费、Oracle 可以通过提供数据收费、PoS 可以分享生态内的 MEV 收入与手续费等收益,这些收益都是真实且永续的。

从供给侧,Babylon 需要说服比特币社群其可以保障资产的安全性,Eigenlayer 则需要说服以太坊社群它们没有过度使用以太坊的共识。从资金的稳定性角度,当前的质押资金可以随时取回,此处兴许可以考虑对于愿意长期质押的资金提供更高的奖励。此外,想建立优质的供给端,务实的手法是先让“安全即服务”的概念可实践,再使其易用,最后再做大做强。例如 Sreeram Kannan 讲的故事就是将 Eigenlayer 打造成加密货币的云端服务:通过规模效应,安全性提供方可以有效摊薄安全性的成本,也让安全性使用方随著业务的发展,拥有可即时扩展性的能力。另外,建立于 Eigenlayer 之上的 AVS 们,也能走模块化服务的路线,为其他的项目与生态,提供类似提供 SAAS 的体验,这样就能围绕著安全性提供商 Eigenlayer 与 AVS 之间,建立一个强大且有韧性的生态。

搭载 Restaking 的 N 种方式

作为今年乃至未来一段时间内的重要叙事和行业基础设施的完善,不同的项目方难免需要思考如何将自己的业务与 Restaking 有机的结合起来。我们认为,粗略可以分为两个大的方向:

整合 Restaking 相关的资产

对于 DeFi 相关的应用,其通常可以直观考虑如何将 Restaking 类资产整合到自己的业务场景中,潜在的一些方向比如基于质押资产做抵押借贷,提供流动性等,从而增加质押资产的效用。

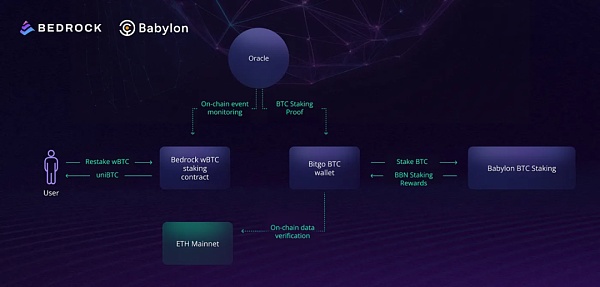

以 Bedrock 为例,作为一个专门的流动性再质押协议,其新推出了 uniBTC,为以太坊上的 wBTC 持有者提供了一个实现 Restaking 的方案。相比直接在 Babylon 上质押,持有 uniBTC 流动性更强,且除了获得 Babylon 本身的收益奖励外,还可以获得 Bedrock 的钻石积分奖励,从而提升整体收益。

https://medium.com/@bedrock_defi/how-bitcoin-liquid-restaking-unibtc-works-54a7be02a248

此外,也可以参照收益平台 Solv Protocl,其将 Babylon 的再质押收益整合到了其 delta 中性的收益策略中。

https://solvprotocol.medium.com/solvbtc-will-integrate-restaking-yield-from-babylon-1dba0c5a5193

上述的用例都比较简单直接,相信之后会出现一些更复杂、精巧的衍生品设计。

作为 Infra 租用安全性

租用安全性则是一个更普世的应用场景。对去中心化有较高的要求而初始质押资本较少的 Infra 皆可以考虑租用。一些潜在的 AVS 方向比如:Rollup 相关的服务(排序器、桥、MEV 相关的服务等),协处理器(可验证的数据库,AI 界面等,代表案例:Ritual),一些加密应用(TEE Network,秘密共享,FHE 等,代表案例:Inco ,Fhenix),一些证明应用(身份、地址证明等)等。这里面有一些 AVS 开拓了此前从未有过的链上新场景,尤其是协处理器这块可以有很多创新,加密应用这块也才刚起步。

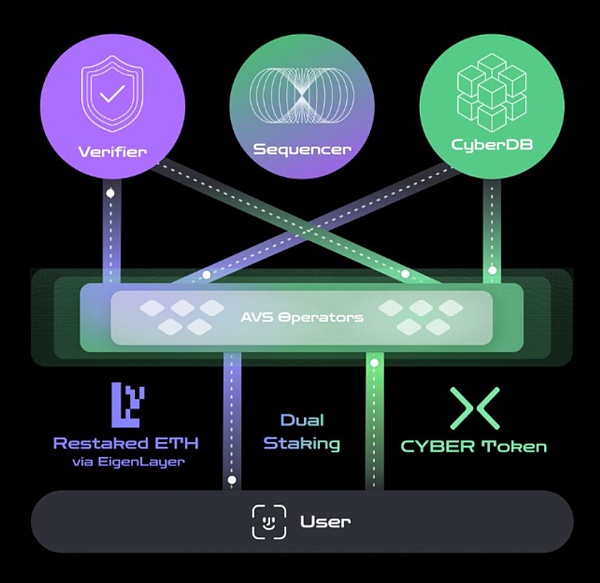

以新近宣布做 L2 的 Cyber 为例,其基于 Eigenlayer 的 AVS 搭建包括排序器、验证者、CyberDB 在内的去中心化 Infra。虽然其合作的是 Eigenlayer 而非 Babylon,但就租用安全性层面来说,两者实质相同。Cyber 采用了双重质押模型,用户可以质押 Cyber 或 LRT 资产(目前支持 ezETH、pufETH、weETH)获取多重收益,包括 ETH 的质押收益,Eigenlayer 的再质押收益和积分、LRT 积分、Cyber 再质押积分等,相当于 AVS 的安全性同时用 Cyber+ LRT token 来保证。

双重质押模式有个优点:可以通过租用 ETH 助力网络冷启动,并减轻死亡螺旋的影响。比如当原生代币价格下跌时,PoS 网络的安全虽然会受到影响,但后果相对可控,毕竟有 LRT 资产提供的经济安全保障打底。

结语

安全是区块链的核心命脉,把加密货币市值最大的两种代币的安全性开放给其他应用与开发者无疑会产生持久而深远的影响。Restaking 也因此当之无愧是区块链世界演进的主航道上的叙事。在这个过程中,我们看到行业内顶级的创业者在直面关键问题,利用最新的技术可行性,不断向前探索最优解,突破比特币与以太坊原有的限制。

如果限定地来看 PoW 与 PoS 世界之间的安全性的共享,使用第一性的原则可以将其分为 [PoW, PoS] x [PoW, PoS] 四种类型:

PoW → PoW :常见的手段是合并挖矿(Merged Mining),比如 Rootstock。

PoS → PoS:比如“Eigenlayer 的再质押”与“Cosmos 生态系上的 Hub 与 Zone”皆属于此。

PoW → PoS:比如 Babylon 将 PoW 的资产作为 PoS 的质押资产。

PoS → PoW:这一块是比较少被探索的,但一种直观的想法可以是,两者间可以通过 RWA 资产的转换,将代币化后的算力用于 PoW 之上。

如果更广义地來看安全性租赁,其关键在于底层的共识如何达成,如何把这种共识协议化、产品化、规模化,并在此基础上建立一个繁荣的云端服务生态。各项 AVS 服务并非是孤岛,互相之间高效的协同,更好的资源利用和数据共享,才更符合 Cypherpunk 初始的精神,也是真正价值的来源。

这里面还有许多的可能性未曾展开,比如 AVS 收益的合理分配范式、新型 AVS 的涌现、各项服务的乐高组合等。我们认为,关于 Restaking 的探索才刚刚开始,值得持续关注这个方向的演进、迭代与伴随而生的机会。

Reference:

https://docs.babylonchain.io/docs/introduction/overview

https://docs.bouncebit.io/?gad_source=1

https://docs.eigenlayer.xyz/

https://medium.com/@VitalikButerin/minimal-slashing-conditions-20f0b500fc6c

本文将介绍一些利用EigenLayer再质押池的最令人兴奋的AVS

JinseFinance

JinseFinance由众多LSD和LRT协议构成的复杂分层是否会成为区块链未来最大的黑天鹅?他们的商业逻辑合理吗?本文的讨论将主要围绕Babylon展开,阅读完本文你将解开上述疑惑。

JinseFinance

JinseFinanceAVS(主动验证服务)将web2的规模与web3的信任融合在一起,开启了网络的下一个迭代:分布式系统和托管资产。本文,我们来快速了解EigenLayer的AVS生态系统。

JinseFinance

JinseFinance本文试图深入探讨 EigenLayer 已解决的风险,包括 EigenLayer 服务及其运营商面临的潜在陷阱,以及以太坊作为网络面临的系统性威胁的可能性。

JinseFinance

JinseFinance今日晚间推荐阅读:1.2024年潜在空投大盘点;2.Variant:我们为何领投零知识证明市场L1 Gevulot;3.Frax Bonds如何运作?主要特征是什么?;

JinseFinance

JinseFinance JinseFinance

JinseFinance谷歌云与超过 65 家运营商和独立参与者一起加入了 "EigenLayer 运营商工作组"。

Olive

Olive Beincrypto

BeincryptoBabylon 的创始人表示,几个流动资金池和 BABL 代币价格受到严重影响,这促成了这一决定。

Coindesk

Coindesk Nulltx

Nulltx