作者:Andrew Kang,Mechanism Capital联合创始人 来源:X,@Rewkang 翻译:善欧巴,金色财经

比特币ETF为许多新买家提供了将比特币纳入其投资组合的机会。相比之下,以太坊ETF的影响尚不明朗。

当贝莱德提交比特币ETF申请时,我在比特币价格为25,000美元时看涨。从那时起,比特币价格上涨了2.6倍,而以太坊上涨了2.1倍。从周期底部开始,比特币和以太坊的回报率均为4.0倍。那么,以太坊ETF能带来多少上行空间呢?我认为,如果以太坊不能找到提升经济效益的有力途径,其上行空间不大。

资金流动分析

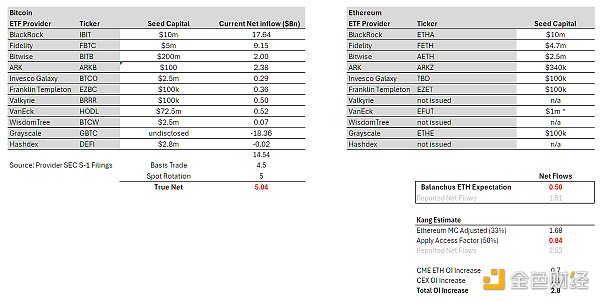

总的来说,比特币ETF积累了500亿美元的资产管理规模,这是一个令人印象深刻的数字。然而,如果将现有的GBTC资产管理规模和轮换排除在外,自推出以来的净流入仅为145亿美元。这些并非真正的流入,因为需要考虑许多中性资金流,如基差交易(卖出期货,买入现货ETF)和现货轮换。根据CME的数据和对ETF持有者的分析,我估计大约有45亿美元的净流入可以归因于基差交易。ETF专家认为,如BlockOne等大型持有者还将现货比特币转换为ETF,约为50亿美元。扣除这些流量后,我们得出比特币ETF的真实净买入为50亿美元。

从这里我们可以简单地推算出以太坊的情况。@EricBalchunas估计,以太坊的流入可能是比特币的10%。这意味着在6个月内真实净买入为5亿美元,报告的净流入为15亿美元。尽管Balchunas对批准几率的估计有误,但我认为他对以太坊ETF的兴趣缺乏和悲观态度具有信息性,反映了传统金融对其的广泛兴趣。

个人预测

我的基准是15%。从比特币的50亿美元真实净买入开始,调整以太坊的市值为比特币的33%和一个0.5的访问因子*,我们得出真实净买入为8.4亿美元,报告的净流入为25.2亿美元。有合理的观点认为,与GBTC相比,ETHE的溢价较少,所以我将乐观情景设定为15亿美元真实净买入和45亿美元报告的净流入。这大约是比特币流入的30%。

在任何情况下,真实净买入远低于ETF前的衍生品流动,这些衍生品流动总计28亿美元,并且不包括现货提前布局。这意味着ETF的影响已被价格充分反映。

*访问因子调整了ETF带来的流量,这些流量明显有利于比特币多于以太坊,考虑到两者的持有者基础不同。例如,比特币是一个宏观资产,对具有访问问题的机构更具吸引力,如宏观基金、养老金、捐赠基金、主权财富基金等。而以太坊更像是一个科技资产,对风投、加密基金、技术专家、零售投资者等更具吸引力,他们在访问加密货币方面没有太多限制。50%的比率是通过比较CME未平仓合约与市值比率的ETH与BTC的比例得出的。

查看CME数据,以太坊的未平仓合约显著少于比特币ETF推出前的水平。未平仓合约代表供应量的0.30%,而比特币为0.6%。起初我认为这是一个“早期”的迹象,但也可以说这反映了聪明的传统金融资金对以太坊ETF缺乏兴趣。市场上的交易者在比特币上获得了很好的交易,他们通常拥有良好的信息,如果他们不重复以太坊交易,那么一定有很好的理由,可能意味着流动情报薄弱。

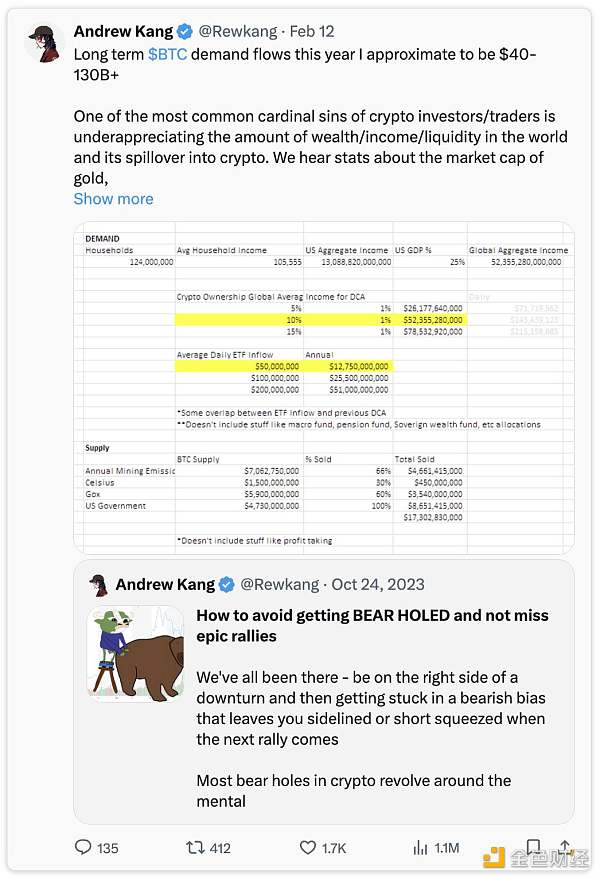

50亿美元是如何将比特币从40,000美元推高到65,000美元的?

简短的回答是,它并没有。现货市场上还有许多其他买家。比特币已成为全球认可的关键投资资产,拥有许多结构性累积者,如Michael Saylor、Tether、家族办公室、高净值个人等。以太坊也有一些结构性累积者,但我认为其数量远低于比特币。

请记住,比特币在ETF存在之前已经达到过69,000美元/1.2万亿美元以上的市值。市场参与者/机构拥有大量现货加密货币。Coinbase托管了1930亿美元,其中1000亿美元来自其机构计划。2021年,Bitgo报告托管了600亿美元,Binance托管了超过1000亿美元。ETF推出后6个月,托管了比特币总供应量的4%,这很重要,但只是需求方程的一部分。

在MSTR和Tether之间,你已经有数十亿美元的额外买入,但不仅如此,在ETF推出之前也有低配比。这段时间内ETF被视为卖出新闻事件/市场顶部的观点很流行。因此,短期到中长期的动量卖出需要回购(2倍流量影响)。此外,一旦ETF流入显示出显著的影响,空头也需要回购。未平仓合约在推出前实际上下降了——这真是令人惊讶。

以太坊ETF的定位非常不同。以太坊在推出前的价格是低点的4倍,而比特币为2.75倍。加密货币交易所的未平仓合约增加了21亿美元,使其接近历史最高水平。市场是(半)有效的。许多加密货币参与者看到比特币ETF的成功,期望以太坊也能获得同样的结果,并据此进行布局。

我个人认为,加密货币参与者的预期被高估了,与传统金融配置者的真实偏好脱节。那些深耕加密领域的人对以太坊有相对较高的认同感和购买意愿。然而,实际上,对于许多非加密货币本土资本的大型群体而言,以太坊作为关键投资组合配置的认同度要低得多。

以太坊的前景

向传统金融推销以太坊最常见的理由之一是将其视为“科技资产”。全球计算机、Web3应用商店、去中心化金融结算层等。这是一个不错的推销点,在前几个周期中我也曾相信过。但当你看实际数字时,这却很难令人信服。

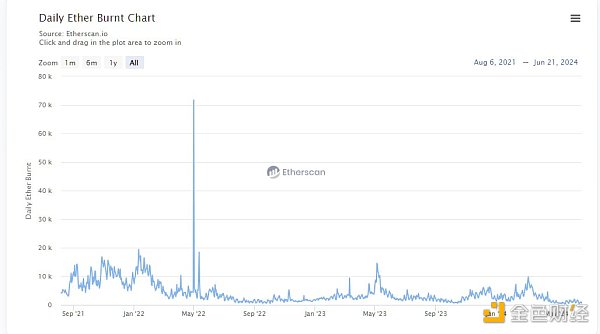

在上一个周期中,你可以指出费用的增长率,并指出DeFi和NFT会产生更多费用、现金流等,从而使其成为一个像科技股一样的科技投资。但在这个周期中,费用的量化却适得其反。大多数图表显示增长持平或负增长。以太坊是一个现金机器,但在1.5亿美元30天年化收入、300倍市销率、通胀后的负收益/市盈率下,分析师如何向家族办公室或宏观基金老板解释这个价格?

我甚至预计前几周的“假流量”(中性资金流动)会更少,原因有二。首先,批准是一个惊喜,发行人有更少的时间向大持有者推销将其以太坊转换为ETF形式。其次,持有者转换的吸引力较低,因为他们需要放弃通过质押或耕作或将以太坊作为DeFi中的抵押品所获得的收益。但请注意,质押率仅为25%。

这是否意味着以太坊将归零?当然不是,在某个价格下,它将被视为有价值的资产。当比特币在未来上涨时,它会在一定程度上被带动上涨。在ETF推出前,我预计以太坊的交易价格在3,000美元至3,800美元之间。ETF推出后,我的预期是2,400美元至3,000美元。然而,如果比特币在2024年底/2025年第一季度涨到100,000美元,那么这可能会带动以太坊达到历史新高,但以太坊/比特币的比率会更低。从长期来看,仍有许多发展值得期待,你必须相信Blackrock/Fink正在做大量工作,以在区块链上建立一些金融轨道并令更多资产代币化。这将为以太坊带来多少价值以及在何种时间线上尚不确定。

我预计未来一年以太坊/比特币的比率将继续下跌,范围在0.035至0.06之间。尽管样本量很小,但我们看到以太坊/比特币在每个周期都创下更低的高点,因此这不应令人意外。

JinseFinance

JinseFinance JinseFinance

JinseFinance JinseFinance

JinseFinance Miyuki

Miyuki JinseFinance

JinseFinance Edmund

Edmund Huang Bo

Huang Bo JinseFinance

JinseFinance Cheng Yuan

Cheng Yuan MarsBit

MarsBit Beincrypto

Beincrypto