作者:Pedro M. Negron,Medium;编译:邓通,金色财经

去中心化金融(DeFi)引入了允许在其平台上直接借贷的金融协议,使用户能够在不依赖传统中介机构的情况下借贷资产。

这些协议主要使用智能合约,它们是自动执行的协议,合同条款直接编码到其中,从而提高了透明度和安全性。 贷款人将其资产提供给流动性池并获得利息作为补偿,而借款人可以通过提供抵押品获得贷款。 利率通常由算法决定,算法显示池中资产的供需动态。

本文研究了与 DeFi 借贷协议相关的经济风险,确定了其最脆弱的点,并讨论了监控 DeFi 风险的有效方法。 在本文中,我们将研究突出 Aave 协议(DeFi 中最大的借贷协议)内活动的指标。

贷款人和借款人

存入贷款协议的主要财务风险是无法收回资产的可能性,通常发生在借款人未能偿还贷款的情况下。

DeFi 协议目前在超额抵押的基础上运行,这意味着借款人必须为其借款金额预先提供一定比例的抵押品。 如果借入资金的价值低于此阈值,则会启动机制,扣押借款人的抵押品,以保护贷方的资产。

Source: IntoTheBlock’s Risk Radar

这两个指标旨在监测面临清算风险的贷款类别。 左侧的指标“健康因子分布”将贷款头寸的健康因子显示为一个指标,通过计算持有抵押品与借入金额的比率来反映借款人头寸的安全水平。 用户的抵押品根据各自的健康因素进行分类。 健康系数高于 1.50 的指标表明该协议的风险水平较低。 监控每个健康因素类别内的抵押品数量对于跟踪目的很有用。 如果价格突然下跌,了解方案在每个健康因素范围内的暴露水平有助于降低风险。

右侧的指标显示以波动性资产担保的贷款价值,其清算阈值在 5% 以内。 这些信息可以帮助用户了解协议和特定池的高风险贷款,并使清算人能够预测未来的清算。 如果抵押品价值下降或借出资产价格上涨,清算的机会就会增加,因此清算门槛仅 5% 以内的贷款被视为高风险。 通过查明清算率低于 5% 的贷款,投资者和用户可以更清楚地了解相关风险水平,帮助他们就存款或使用协议做出明智的决定。

清算人

在 Aave 协议以及 DeFi 中的大多数借贷协议中,负责监控和确保借款人偿还贷款的个人被称为清算人。 如果借款人为贷款提供的抵押品价值低于预定阈值,清算人负责清算。 在协议内维持一支强大而活跃的清算人群体对于确保协议的活力至关重要。

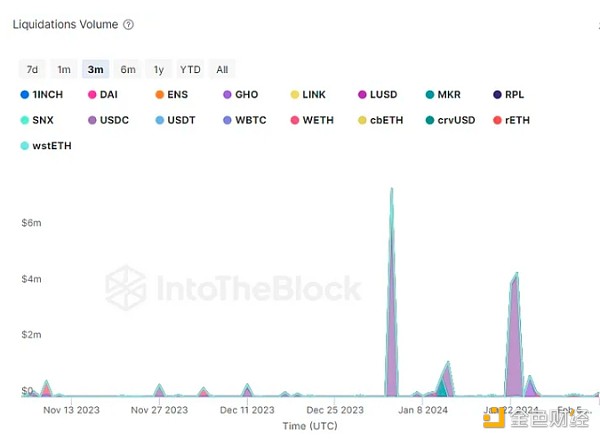

来源: IntoTheBlock’s Risk Radar

清算量是指借款人未能偿还贷款时被没收和变卖的资金总额。 该指标可以洞察系统内的风险水平,较高的清算量表明越来越多的借款人拖欠贷款,从而使协议面临更大的风险。 此外,它还表明清算人为保护协议免受坏账影响而获取的价值。

鲸鱼活动

大持有者(鲸鱼)的行动和动向对于协议的经济安全也至关重要。 他们在市场上的活动可以迅速影响各种市场并显著改变利率。

如果清算人的激励不足以激励他们处理订单,那么鲸鱼的大规模清算可能会导致协议出现坏账。 因此,建议在参与协议时持续监控他们的活动及其所涉及的市场。

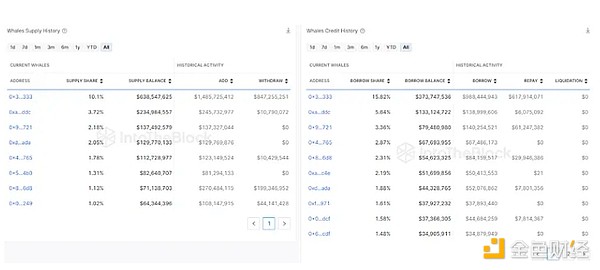

来源: IntoTheBlock’s Risk Radar

这两个指标提供了协议内鲸鱼当前行为的全面概述。 从借款人的角度来看,分析清算历史可以让您评估与向协议借贷相关的风险。 此外,通过检查还款和总债务,用户可以评估鲸鱼过去与协议的互动,并尝试预测它们的典型行为。 此外,当前的贷款份额使清算人和贷款人能够预测鲸鱼可能被清算的情况。

从供给侧来看,借款人可以监控贷款人的供给份额,并估计流动性撤回的情况及其对贷款利率的潜在影响。 用户还可以观察最大的储户,分析他们相对于存款的借贷能力,这可以在调查贷方对协议存款的杠杆作用时提供有用的信息。

洞察监控指标的力量

总之,DeFi 生态系统,特别是像 Aave 这样的借贷协议,运行在复杂的机制上,涉及借款人、贷方以及清算人在维护系统健康和安全方面的关键作用。

健康因素分布和清算量等监控指标可以为协议的风险水平和清算流程的效率提供有价值的见解。 大储户或“鲸鱼”的行为会对市场动态和协议经济福祉产生重大影响。 需要持续监控以减轻与大规模清算和利率波动相关的风险。 了解借款人和贷款人之间的互动,并分析最大储户的活动,有助于用户评估借款风险以及流动性变动对生态系统的潜在影响。

JinseFinance

JinseFinance JinseFinance

JinseFinance JinseFinance

JinseFinance JinseFinance

JinseFinance Bernice

Bernice Coindesk

Coindesk Coindesk

Coindesk Cointelegraph

Cointelegraph Bitcoinist

Bitcoinist Bitcoinist

Bitcoinist Cointelegraph

Cointelegraph