5月9日-5月10日,比特币亚洲峰会(Bitcoin Asia)在香港召开,巨头云集,畅所欲言。其中,嘉实基金首席执行官韩同利讨论了将BTC、ETH的ETF纳入ETF Connect计划的可能性,ETF Connect计划是2014年推出的更广泛的“股票互联互通”计划的一部分,旨在将香港与中国大陆的交易所连接起来。

听起来非常地振奋人心。如果计划能够实现的话,确实意味着大陆居民可以购买BTC、ETH的ETF了。韩同利进一步表示,“只要未来两年一切顺利,我们不排除申请将我们的ETF纳入互联互通计划。”

激动的大陆人肯定有这个疑惑,为什么这个计划不能立马实现还要两年呢?因为韩总说的这条路径实现起来,目前还有一些阻碍没有破除。具体的主要阻碍是这样的。

股票互联互通是什么?

股票互联互通是指不同国家和地区的证券市场之间建立的一种交易和结算机制,使得投资者可以通过本地市场直接投资对方市场的股票或其他证券产品。中国内地与香港市场的股票互联互通计划主要包括沪港通和深港通两个部分:

1.沪港通:于2014年11月17日开通,允许上海证券交易所(上交所)和香港交易所(港交所)的投资者通过各自的交易和结算系统,买卖对方市场的股票。

2.深港通:于2016年12月5日开通,扩展了互联互通的范围,将深圳证券交易所(深交所)也纳入其中,进一步扩大了投资者可交易的股票种类。

2022年7月4日,ETF互联互通正式启动,允许合格的内地和香港投资者跨境投资对方市场的ETF产品。互联互通存托凭证业务也是互联互通机制的一部分,它允许境外公司通过发行存托凭证(CDR或GDR)在对方市场上市,从而实现跨境融资和投资

简而言之,股票互联互通计划是中国内地资本市场对外开放的重要举措,话虽如此,内地资本市场对外开放一向摸着石头过河,所以可以想见,股票互联互通计划里可交易的标的都有着严格条件。比如股票,通常需要是两地主要指数的成份股,并且满足一定的市值、流动性等标准。

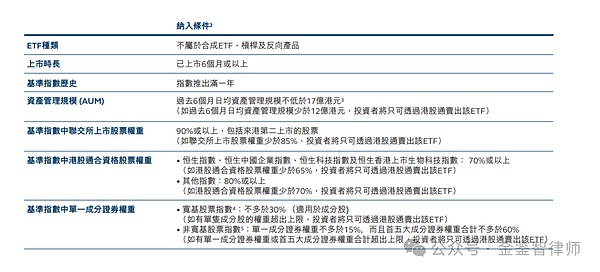

具体到ETF,港交所的ETF要成为可交易的投资标的,需要满足的要求并不少,具体可见下图。但香港BTC、ETH的ETF目前在资产管理规模、上市时间以及指数成分上通通无法达到要求。

图片来源:香港交易所就《ETF 获纳入互联互通机制 - 发行商须知(于2022年5月27日更新)》

我们向来以发展的眼光看问题,上市时间、管理规模终将不会有问题,但指数成分上定有一劫。目前,互通互联中的ETF的成分证券需要主要以港股为主,但BTC、ETH的ETF属于虚拟资产ETF,它们不符合上述关于成分证券以港股通标的股票为主的要求。如果要突破指数成分的阻碍,需要监管部门对于这类产品的特定批准和规则制定。而这就要依靠以嘉实基金为代表的优秀券商的努力了。在香港目前Web3的东风下,香港侧的监管预测没有太大的阻碍,那么压力给到大陆。

大陆监管政策允许吗?

对于大陆散户而言,买卖虚拟货币从来没有被明文禁止,如果证券账户及资金账户资产合计不低于人民币50万元满足开通沪深港通的条件,通过互通互联购买BTC、ETH的ETF也不失为一个省心的投资方式。

但要落实比特币以太坊ETF向大陆开放交易的计划,内地以券商为代表的金融机构压力可就大了。《人民银行等七部门关于防范代币发行融资风险的公告》(94公告)和《关于进一步防范和处置虚拟货币交易炒作风险的通知》(924通知)都明确了,金融机构不得为虚拟货币相关业务活动提供服务。金融机构不得为虚拟货币相关业务活动提供账户开立、资金划转和清算结算等服务,不得将虚拟货币纳入抵质押品范围,不得开展与虚拟货币相关的保险业务或将虚拟货币纳入保险责任范围。

也即,内地券商为内地散户提供BTC、ETH的ETF的购买服务,将明明白白地违反94公告和924通知。

小结

94公告和924通知都是政策规定,94公告颁布于2017年,924通知颁布于2021年,距今可以说有一些时间了。政策规定从来都具有多变性,就像房屋的限购政策一样。我们很难预测政策未来会怎么变化,但我们在历史发展的过程中,会看到一些势不可挡的趋势。趋势与目前现状必然存在很大的差距,这些差距会以什么样的形式,在什么样的时间点慢慢缩小,没人知道,但总有很多人在努力。

JinseFinance

JinseFinance JinseFinance

JinseFinance JinseFinance

JinseFinance Huang Bo

Huang Bo Olive

Olive Clement

Clement Brian

Brian decrypt

decrypt Cointelegraph

Cointelegraph Ftftx

Ftftx Cointelegraph

Cointelegraph