作者:Newman Capital

来源:mirror.xyz

引言

欢迎阅读Back to Basics系列的第一篇文章。在这个熊市中,我们将深入研究一些蓝筹协议及其原生代币以及为什么这些协议有可能在长期内跑赢市场,我们认为这些协议和代币已经显示出价值。该系列的第一篇文章聚焦于Uniswap。

关于Uniswap

Uniswap是一个去中心化交易协议,以促进去中心化金融(DeFi)代币的自动化交易而闻名。该平台通过解决以太坊网络上的流动性问题,与Optimism、Arbitrum和Polygon等扩展解决方案一起创造更高的效率。

Uniswap是公认的去中心化交易所(DEX)的先驱,Uniswap V2采用了X*Y=K的常数产品定价曲线,Uniswap V3引入了其集中流动性和多重费用等级。

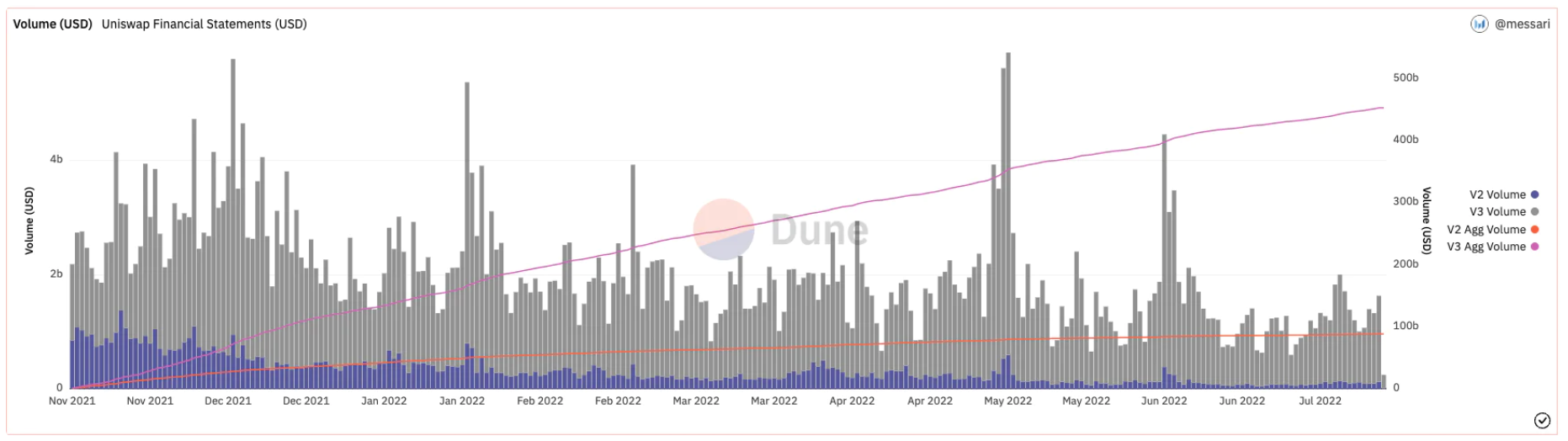

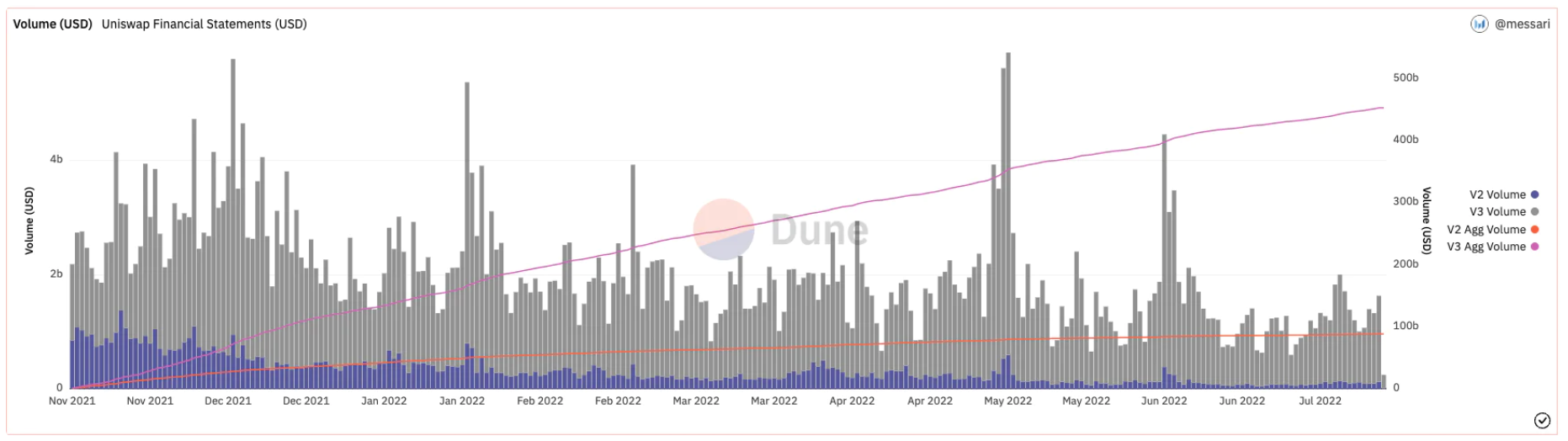

Uniswap最近的交易活动

与上一季度相比,本季度加密市场的市值下降了50%以上。然而,Uniswap 2022年第二季度的交易量仅比2022年第一季度下降了8.7%(见下图)。我们认为,这种相对成功的部分原因是市场波动,这对DEX有利,因为它们作为加密货币经济的支柱,在价格不稳定时需求很高。系统中的套利机器人活动可能是另一个关键方面。研究表明,当用户离开市场时,高达75%的交易量可能来自机器人。

Uniswap交易量

代币效用

治理:

UNI持有者负责治理协议。他们的主要职责之一是创建并投票表决有可能决定Uniswap未来方向的提案。其他义务还包括管理财库资金,并确定属于Uniswap默认代币列表的代币。

提供流动性:

任何拥有ERC-20代币(包括UNI代币)的人都可以向池子贡献流动性,以获得代币奖励。用户可提供UNI,为交易量较大的池子提供流动性。

Uniswap DAO

在撰写本文时,Uniswap DAO的投票成员超过342,900名,从财库持有的25亿美元金额来看,它是排名第一的DAO。目前,它在治理代币持有者总数方面排名第二,仅次于Polkadot。

DAO成员一直在积极提出协议发展的建议。例如,在7月中旬,Uniswap在通过了治理提案后部署至Celo。Uniswap Grants Program最近公布了其已分配的资金,Wave 8是该项目迄今为止最后一批也是金额最大的一批赠款。

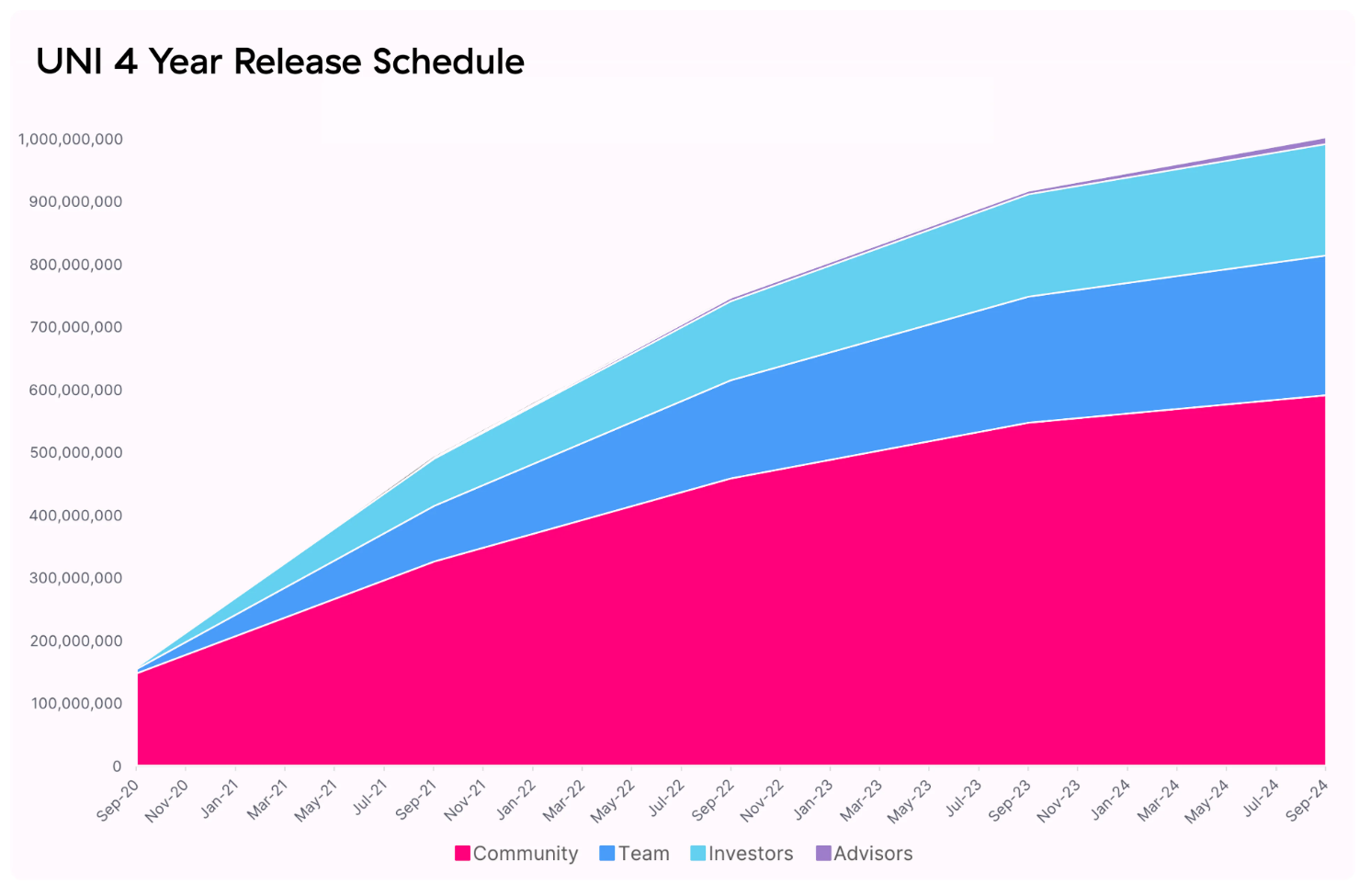

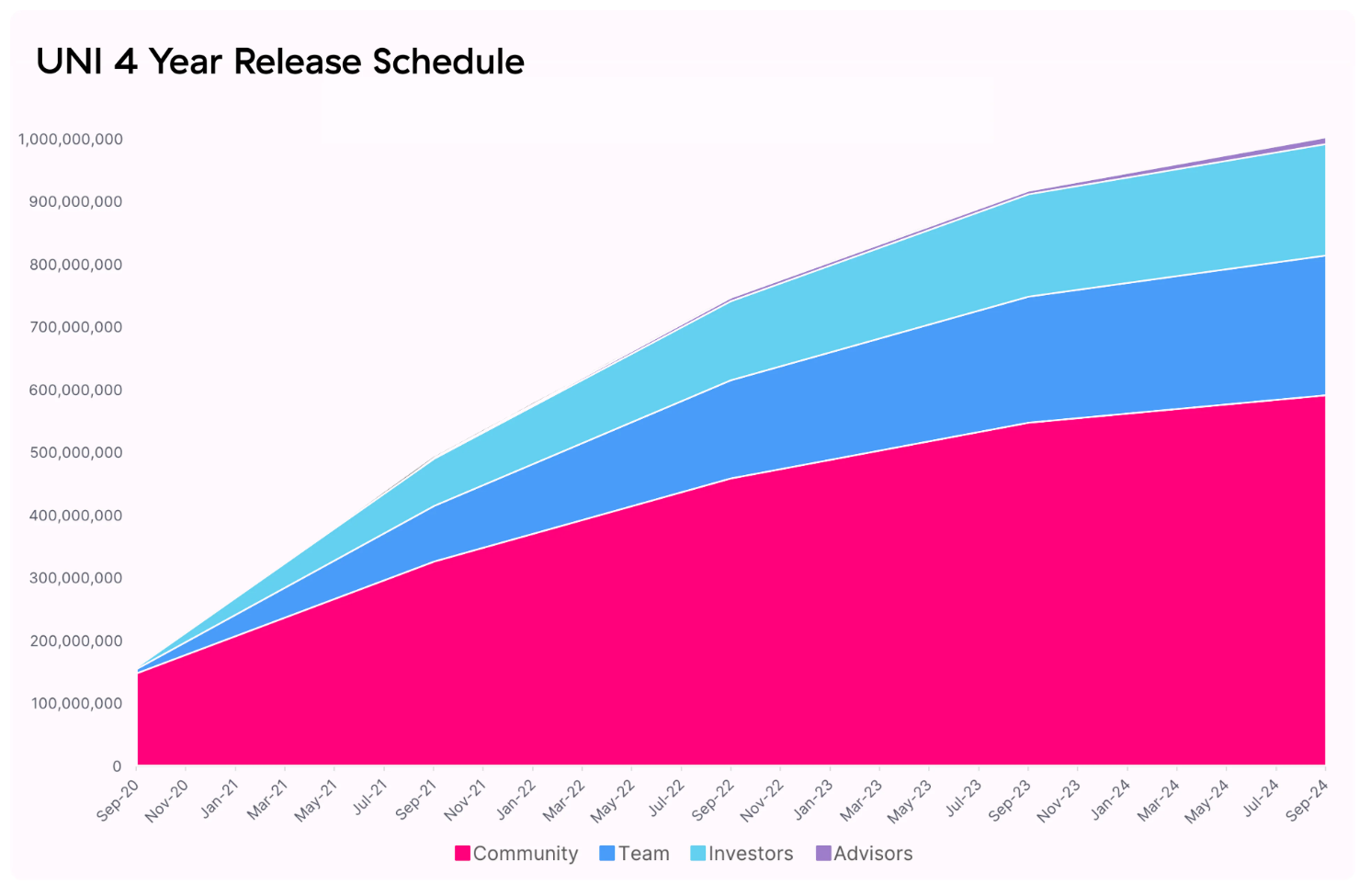

Token发行时间表

UNI代币分四年进行分配。

60%的UNI token(600,000,000 UNI)归社区成员所有。

21.51% (212,660,000 UNI) 将在未来四年内给予团队成员和未来员工。

17.8%(180,440,000 UNI) 将在未来四年内给予投资人。

0.69%(6,900,000 UNI)将在未来四年内授予顾问。

UNI Token发行时间表

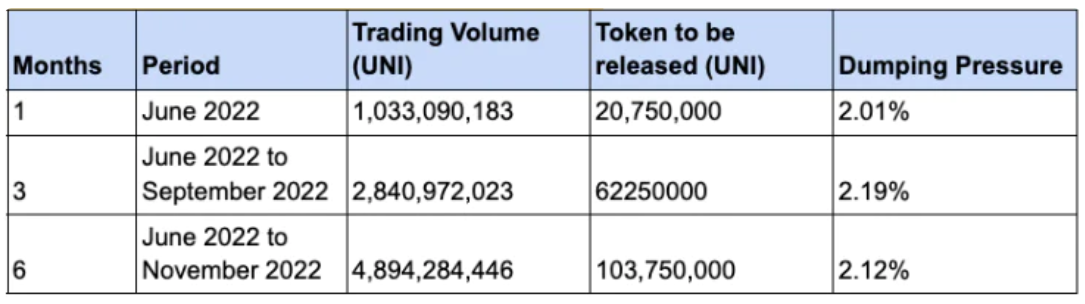

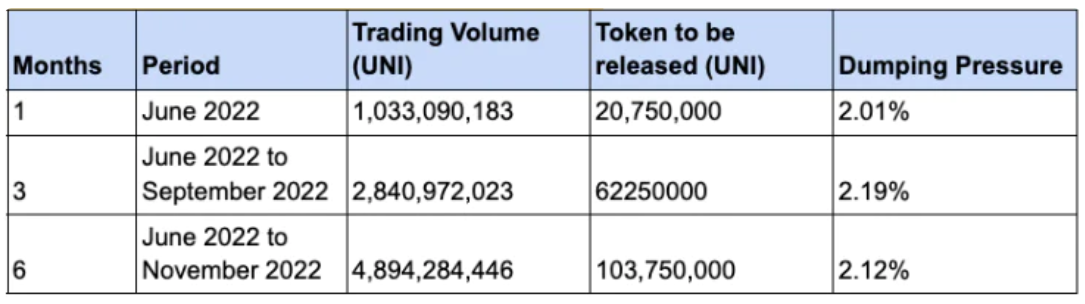

抛售压力分析

我们研究了UNI在1个月、3个月和6个月期间的潜在解锁抛售压力。这些估值是根据UNI过去在该时间段内的累积交易量来计算要释放的代币数量得出的。

计算结果表明,代币解锁可能只会对价格带来有限的影响。影响规模可以在不同的时间框架内保持相对一致,主要是因为大多数UNI代币已经在流通中。为期4年的分配始于2020年9月,预计将于2024年9月结束。所以到7月底,71%的UNI将进入流通供应。

近期发展

Uniswap在过去一个季度进行了几次关键更新。例如,该协议在Polygon上部署了1 个基点(0.01%)费用层,以吸引新用户并促进协议发展。在投资方面,Uniswap推出了Uniswap Lab Ventures,继续投资Web3项目并参与Web3治理。Uniswap还与Coinbase Dapp进行了集成,这意味着Coinbase的用户可以通过Coinbase钱包直接访问Uniswap。

最重要的是,Uniswap最近收购了第一家NFT市场聚合商Genie。该战略投资旨在扩大Uniswap的用户群,扩展到NFT领域,并通过将多个ERC-20和ERC-721平台合并为一个平台来改善用户体验。

收入来源

Uniswap通过两种方式产生收入:交易费用和UNI代币。交易员每完成一笔交易,都会向Uniswap支付名义费用。影响费用金额的因素有多种,包括交易发生的池子的大小、类型和数量。与其他类似协议不同,Uniswap可以选择将这些费用作为协议收入。

Uniswap有义务向为池子提供流动性的LP(流动性提供者)进行补偿。大部分费用返还给流动性提供者,但Uniswap将其中一小部分费用保留在一些交易池中。UNI治理代币是Uniswap的另一个收入来源。该代币允许UNI持有者对收费结构等提案进行投票,并且能够在该DEX上交易。

值得注意的是,Uniswap目前还没有任何协议收入。然而,这可能会发生变化,因为如果治理允许,可以在Uniswap V3中实施10-25%的协议费用开关。

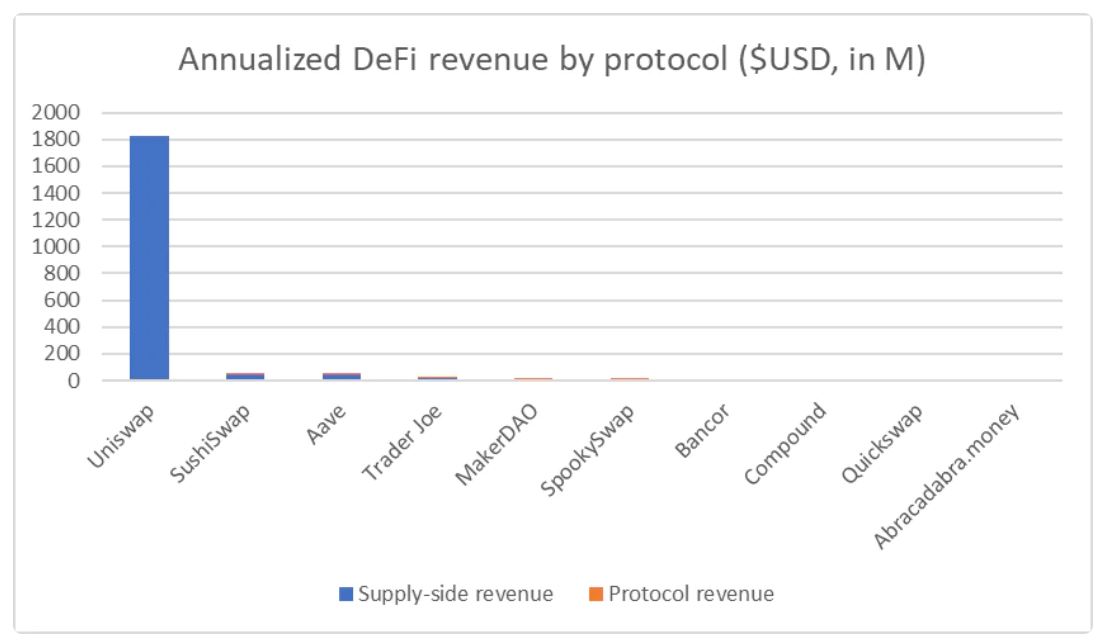

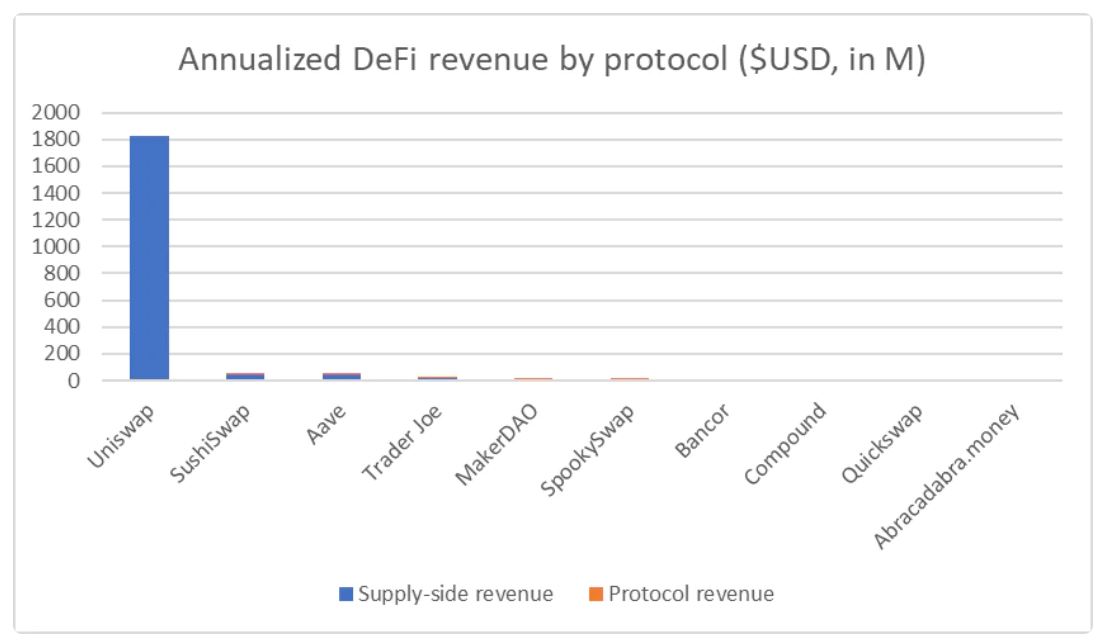

收入分析

与其他主要的DeFi协议相比,以30天取样,Uniswap目前的年化收入约为18.3亿美元。相比之下,其他主要协议,如SushiSwap和Aave,年化收入分别只有5591万美元和5301万美元。

各协议的年化DeFi收入(30天)

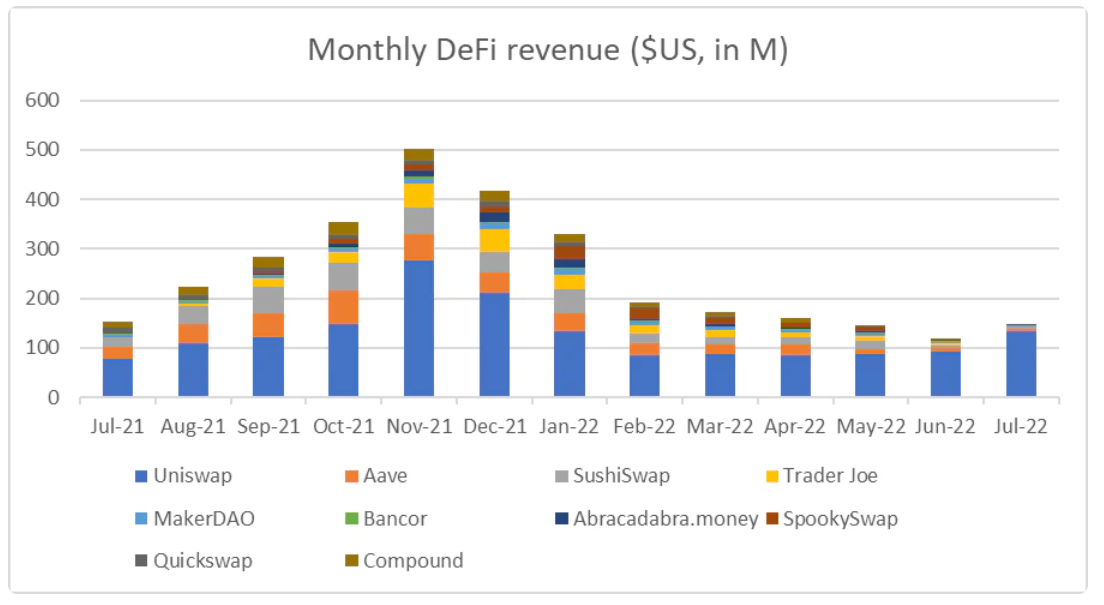

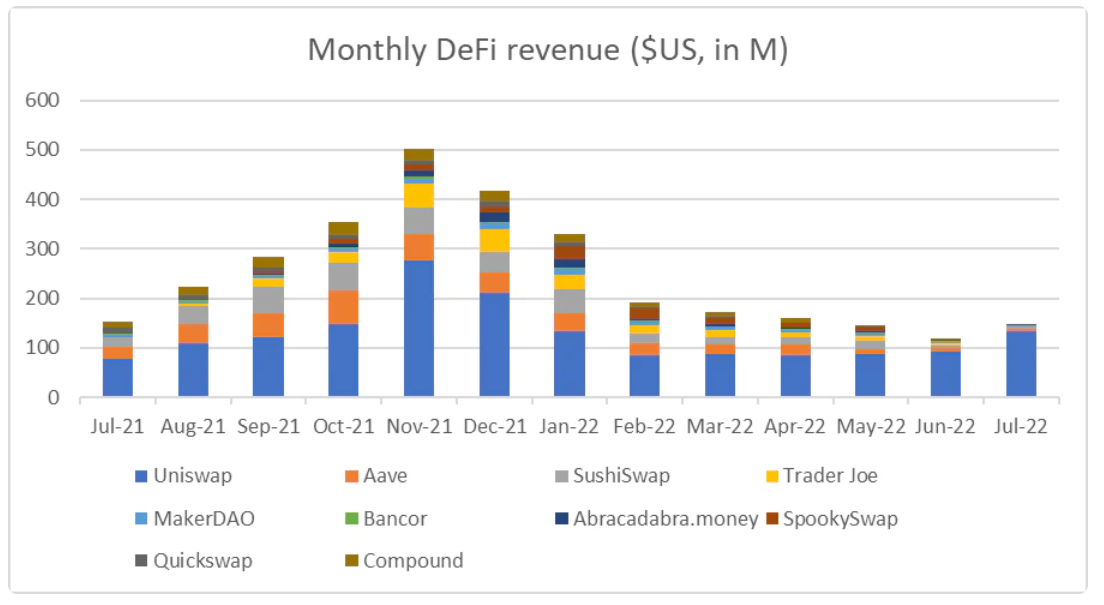

Uniswap的收入模式似乎也能抵御市场波动。自2022年2月更广泛的加密货币市场开始这轮回落周期以来,Uniswap的月度收入一直保持相对稳定,2022年2月至6月期间的环比降幅为11.33%。然而,它的竞争对手SushiSwap在同一时期的收入环比降幅为19.38%。

月度DeFi收益

竞争分析

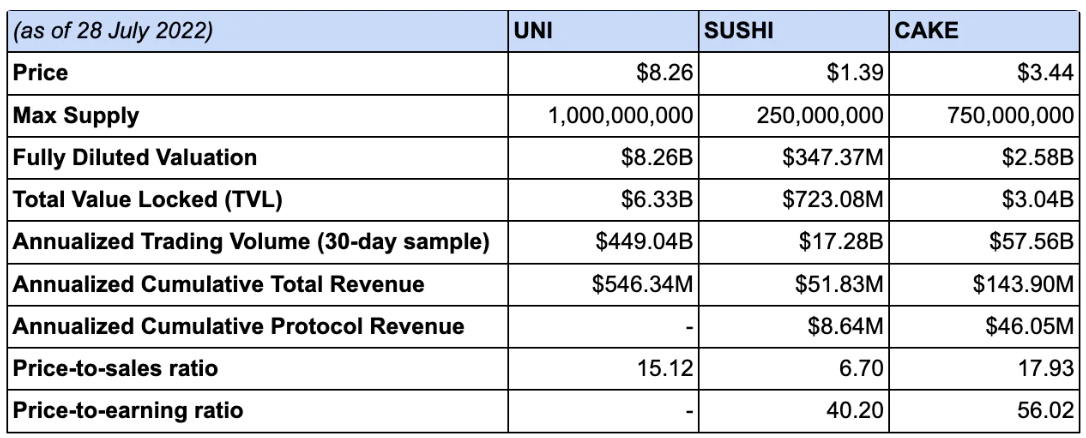

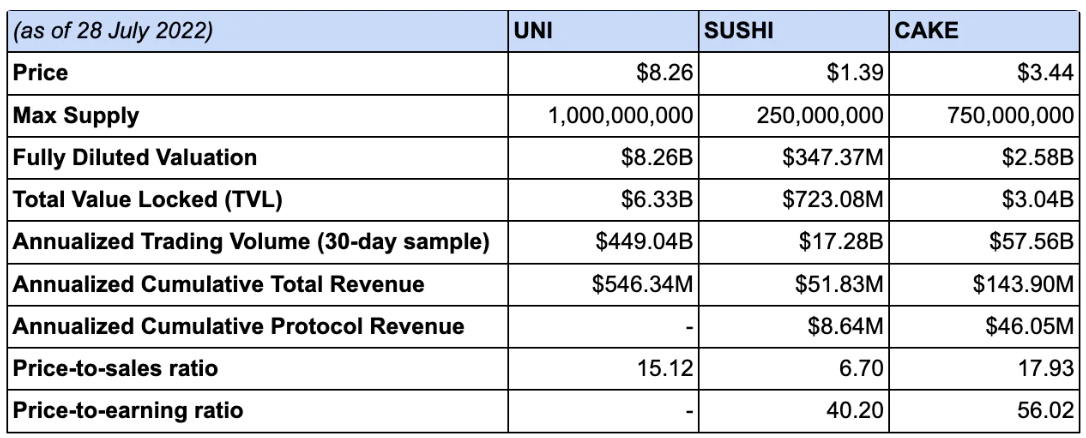

我们比较了市场上领先DEX的一些关键市场和估值指标,发现Uniswap与其他顶级DEXes相比一直享有明显的优势,包括SushiSwap和PancakeSwap。

截至撰写本文时,Uniswap和PancakeSwap的完全稀释估值分别为82.6亿美元和25.8亿美元,估值差距为3.2倍。如果我们观察交易量,Uniswap处理了4490.4亿美元的交易,与PancakeSwap和SushiSwap相比分别高出7.8倍和26.0倍。根据各平台收取的LP费用,Uniswap和SushiSwap的市销率(P/S)分别为15.12和6.7。这意味着,在同样的LP费用下,投资者认为Uniswap的价值比Sushiswap高2.26倍。

由于SushiSwap一直采取扩张的方式,并扩大其产品线,PS率的差异也可能意味着投资者可能认为SushiSwap在长期内存在更高的可持续性风险。相比之下,Uniswap的可持续性风险可能要小得多。

来源:TokenTerminal和DeFi Llama

价格表现

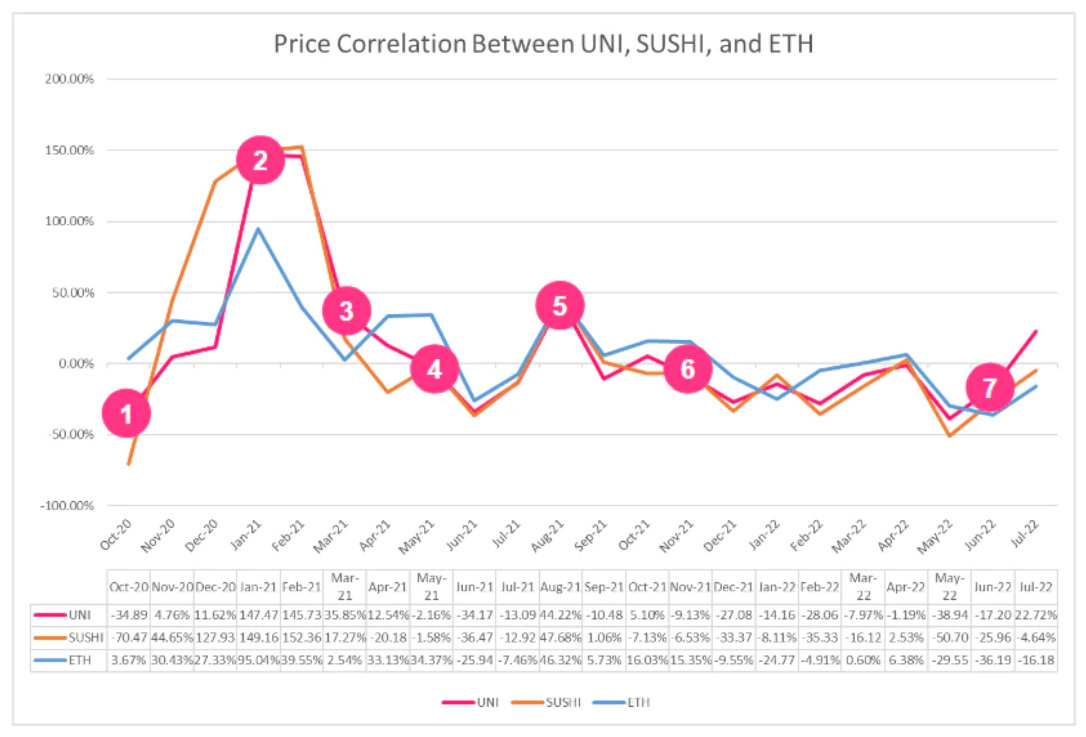

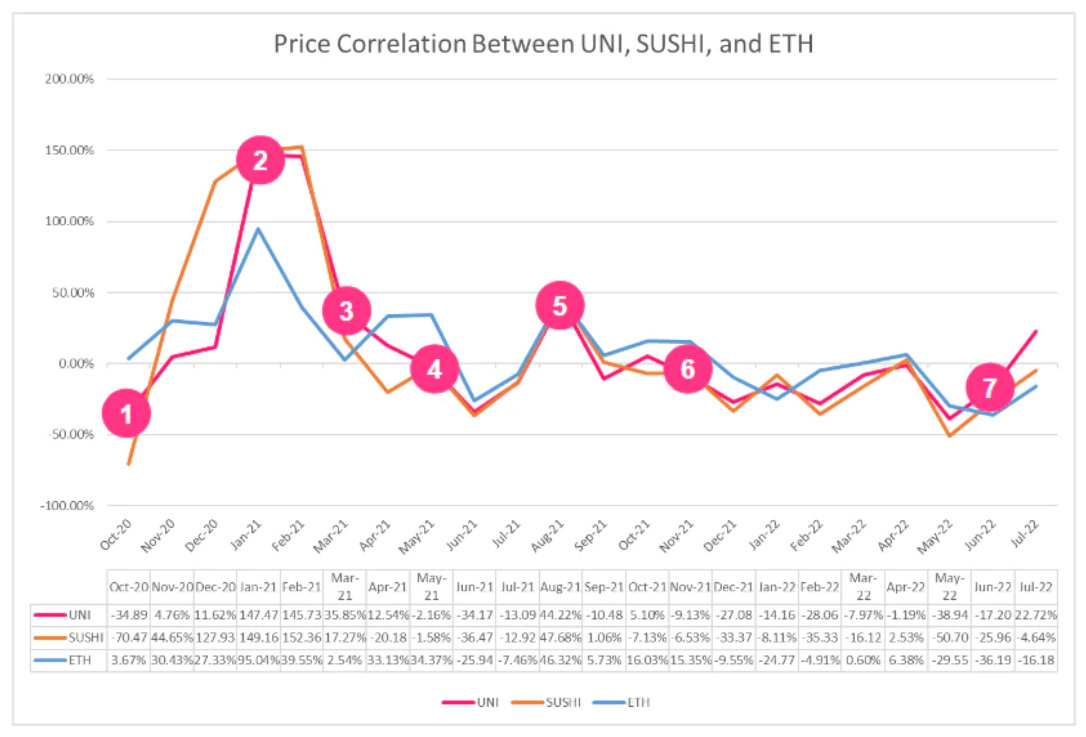

我们的价格分析得出了两个关键发现:

UNI和ETH之间的价格走势存在很强的相关性

除了全球市场的波动,通胀和联邦利率对价格的影响最大。

下图显示了UNI、SUSHI和ETH之间的价格相关性,以及一些值得关注的关键事件:

UNI、SUSHI和ETH之间的价格相关性

该关键指标可以分解为以下7个部分:

2020年10月:UNI于2020年9月上线。

2021年1月:Uniswap向用户空投了总供应量的4%;SushiSwap宣布与Yearn finance合并;ETH增长超过1000美元,全球市场创历史新高。

2021年3月:UNI V3主网上线,UNI价格达到42.88美元的峰值;SUSHI的价格达到16.26美元的峰值,并披露了LP代币奖励分配;ETH价格首次突破4000美元。

2021年5月至7月:华尔街预测通货膨胀率将同比增长5%,拉低加密货币和全球市场。

2021年7月- 9月:加密市场反弹至9月初,触发原因是ETH伦敦硬分叉的实施以及通胀表现好于预期。在2021年9月,UNI和SUSHI分别达到了31.05美元和15.18美元,而在2021年11月没有跟随ETH的上涨。(注:ETH在2021年11月达到了历史峰值4815美元。)

2021年11月:自2021年11月以来,整个加密市场一直在经历下行。

2022年6月:Uniswap Labs宣布收购首个市场聚合器Genie。

结语

尽管宏观环境低迷,熊市阴云密布,Uniswap仍继续推动无数交易,证明UNI是早期用户的蓝筹资产。展望未来,UNI等蓝筹资产或其他正在崛起的山寨币是否将引领下一轮牛市,还无法定论。尽管如此,有了投资部门和NFT市场聚合器的加入,我们相信Uniswap完全有条件奠定其作为加密经济基础的地位。

免责声明:本资讯仅为提供信息,不用于进行任何交易或投资。Newman Capital不是投资顾问,也不打算为你提供投资、法律或税务建议。我们始终建议您在做出任何投资决定之前进行自己的研究。

Anais

Anais