作者:Andjela Radmilac,Cryptoslate;编译:松雪,金色财经

前言:

比特币在加密行业中的市场领先地位不可低估。追踪最大的比特币持有者的重要性在于他们对市场趋势和投资者信心的巨大影响。这份报告专注于解析各种实体(公共公司、私营公司、国家、交易所交易基金(ETF)和矿业公司)的持有情况,以全面了解它们对比特币市场的影响。

拥有比特币投资的上市公司具有塑造市场情绪的潜力,因为它们与比特币的关系不仅仅是一种多元化战略,而且往往是与加密未来的战略一致。尽管比其公共对应公司透明度较低,私营公司也发挥着关键作用。虽然在市场波动中不会立即显现,但这些公司的持有对比特币的基础需求产生影响。

ETF对于为比特币提供更广泛的市场准入至关重要。将比特币纳入国家财政储备的国家证明了其不断增长的接受程度和作为对传统货币波动的对冲手段的潜力。通过挖矿活动积累的比特币储备使矿业公司直接影响比特币市场的供给方。它们决定持有或出售比特币的决定可能会立即影响其供应量,进而影响其价格。

在这份报告中,CryptoSlate深入研究最大的比特币持有者,以洞察所有这些实体对比特币市场可能产生的影响。

上市公司

上市公司已成为比特币生态系统中的重要参与者,它们的持有对其股票表现和更广泛的加密货币市场产生影响。

其中最重要的公司之一是MicroStrategy,一家商业智能公司,持有189,150枚比特币,市值约为82.亿美元。这占据了比特币总量(总共将存在的2100万比特币)的约0.901%。MicroStrategy积极的比特币收购策略使其股票(MSTR:NADQ)成为比特币的替代品,其股价常常反映了加密货币市场的波动。

特斯拉(Tesla),这家电动汽车和清洁能源公司,持有10,725枚比特币,价值约为4.71亿美元。该公司在2021年初披露的比特币投资是对比特币作为价值存储的潜力的重要认可,对加密和传统金融市场产生了影响。特斯拉的股票(TSLA:NADQ)此后受到比特币价格波动的影响,反映了其投资与市值之间的相互关系。

Coinbase Global,一家加密货币交易平台,持有9,000枚比特币,价值约为3.957亿美元。作为加密货币交易行业的主要参与者,Coinbase(COIN:NADQ)的持股是其资产负债表上的一项资产,也是与其核心业务运营的战略一致。该公司的股票表现与加密市场的健康状况密切相关,比特币的价格是关键驱动因素。

Galaxy Digital Holdings 是一家专注于数字资产和区块链的商业银行,持有8,100枚比特币,价值约为3.5613亿美元。Galaxy Digital的股票(BRPHF:OTCMKTS)反映了其深度参与加密货币领域,比特币的表现直接影响其估值。

Block, Inc.(前身为Square, Inc.),一家金融服务和移动支付公司,持有8,027枚比特币,价值约为3.5292亿美元。Block的投资(SQ:NYSE)强调了其将加密货币整合到其更广泛支付生态系统中的承诺。该公司的比特币持有和其在加密领域的发展显著影响其股票表现。

这些公司对比特币的投资选择强调了机构对加密货币的更广泛接受趋势。它们的大量持有表明了对比特币长期价值主张的战略性押注。这一趋势反映了对比特币作为一种资产类别的信心不断增强。

私人公司

在私营公司,一些公司已经积累了大量的比特币,反映了对数字资产战略性转变的趋势。这些投资受到多种因素的推动,包括对比特币长期价值的信仰,将其作为对抗通货膨胀的对冲手段的潜力,以及渴望成为蓬勃发展的数字经济的一部分。

Mt. Gox 最初是一家主要的比特币交易所,目前持有约 20 万枚比特币,价值约 87.9 亿美元。 该持有量占比特币总供应量的0.952%。 Mt. Gox 持有的比特币主要是由于历史上的运营活动,并且在其臭名昭著的黑客攻击和随后的破产之后一直是法律和财务讨论的焦点。

Block.one是一家专注于高性能区块链技术的软件公司,持有14万枚比特币,价值约61.6亿美元,占比特币总供应量的0.667%。 这项投资体现了 Block.one 对区块链生态系统的坚定承诺以及对比特币作为未来储备资产的信念。

Tether Holdings LTD 持有 55,000 个 BTC,价值约 24.2 亿美元,占总供应量的 0.262%。 这一持有表明了 Tether 在加密货币市场中的战略地位,平衡了其稳定币业务与对比特币的大量投资。

Tezos 基金会持有 17,500 BTC,价值约 7.6941 亿美元,占比特币总供应量的 0.083%。 Stone Ridge Holdings Group是一家专注于另类投资的资产管理公司,持有10,000个比特币,价值约4.3967亿美元,占比特币总供应量的0.048%。 他们对比特币的投资是其投资组合多元化的更广泛战略的一部分。

这些投资背后的理由各不相同,但通常反映了对金融数字化转型以及比特币在这一转型中作为基础资产的作用的信念。 这些私人持有量意义重大,因为它们表明机构对比特币的接受度不断提高。

尽管不如上市公司投资那么引人注目,但这些持股有助于整体市场的稳定和成熟。 它们还塑造了投资者的情绪,强化了比特币作为一种可行且有价值的资产类别的看法。

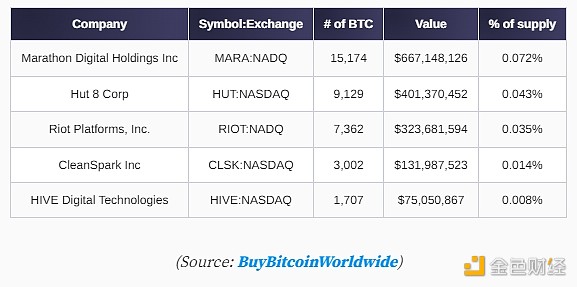

矿业公司

矿业公司在网络安全和通过比特币储备影响市场方面在比特币生态系统中发挥着至关重要的作用。

Marathon 是矿业领域的领先者,持有约 15,174 BTC,价值约 6.6715 亿美元。 这占比特币总供应量的 0.072%。Marathon积累比特币而不是出售比特币以获取运营费用的策略反映了长期投资视角和对比特币价值的信念。

另一个重要参与者 Hut 8 已积累了 9,129 BTC,价值约 4.0137 亿美元,占比特币总供应量的 0.043%。 Riot Platforms 储备了 7,362 BTC,价值约 3.2368 亿美元,占比特币总供应量的 0.035%。 Riot的战略表明了对比特币的看涨立场,并专注于加强其挖矿业务。

采矿活动与储量积累之间是一种平衡关系。 一方面,矿业公司必须出售部分开采的比特币来支付运营成本,包括电力、硬件维护和扩张。

另一方面,持有开采的比特币可以被视为对加密货币未来价值的信任票。 这一策略不仅影响比特币的供给面,也反映了矿工对市场趋势的看法。

此外,这些资产在比特币网络的安全性和稳健性方面发挥着关键作用。 通过将利润再投资于扩大挖矿业务,这些公司有助于维持高哈希率,这对于网络安全至关重要。

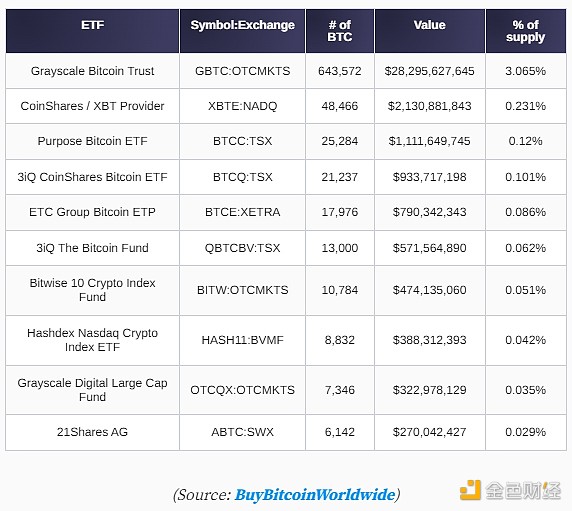

ETF

交易所交易基金(ETF)是金融市场的重要工具,在传统投资机制和比特币等创新数字资产之间架起了一座桥梁。

著名的比特币 ETF 已经积累了大量比特币持有量,在加密货币市场中发挥着重要作用。 最大的比特币 ETF 灰度比特币信托持有 643,572 枚比特币,价值约 283 亿美元。 这约占比特币总供应量的 3.065%。 其他著名的 ETF 包括 CoinShares / XBT Provider 和 Purpose Bitcoin ETF,它们自己也持有大量股份。

这些 ETF 增强了市场准入,使更广泛的投资者能够参与比特币投资。 这些 ETF 通过传统投资平台提供比特币敞口,从而增强流动性。 这种流动性至关重要,因为它可以使价格波动更加平稳并减少波动性,使比特币成为更容易获得且潜在稳定的投资选择。

此外,这些 ETF 中比特币的存在通过提供受监管且熟悉的投资途径来影响投资者的行为。 这可以增强投资者信心,吸引更多机构和散户投资者进入比特币市场。

预计第一只现货比特币 ETF 将于 1 月份在美国获得批准,这是一项重大进展。 这一批准预计将对市场产生重大影响。 这可能会导致新投资的涌入,因为与目前基于期货的 ETF 不同,现货比特币 ETF 将提供比特币价格变动的直接敞口。

这可能会进一步增强流动性并有可能稳定比特币价格。 此外,该批准将标志着监管机构的接受,可能为比特币和其他加密货币的更广泛采用铺平道路。

结论

通过其重要的持有和战略性投资,上市公司强调了比特币在传统金融框架中不断增强的整合,影响市场动态和投资者情绪。尽管不太显眼,但私营公司通过其大量的投资支持了比特币的基础需求,加强了其长期价值主张。

通过保持大量比特币储备,矿业公司稳定了市场的供给方,并加强了比特币网络的安全性,这对其持续运行和可信度至关重要。涉足比特币持有的国家标志着一种范式转变,反映了比特币在政府层面作为一种可行的资产类别日益被接受,并可能影响全球监管观点。

ETF已经成为关键的机制,提升了比特币的市场可访问性和流动性。它们弥合了传统金融和蓬勃发展的加密货币领域之间的差距,有助于市场稳定并塑造投资者行为。

展望未来,这些实体的集体影响可能推动比特币朝着更大程度的制度化和主流接受的方向发展。比特币与传统金融资产不断趋同的发展表明了一个未来,其中比特币的角色不仅仅是一种投机性资产,而是多元化投资组合中的基础要素。

这种演变指向一个日益复杂和整合的金融生态系统,数字资产如比特币与传统金融工具共存,提供更广泛的投资机会和风险管理策略。

JinseFinance

JinseFinance

JinseFinance

JinseFinance JinseFinance

JinseFinance JinseFinance

JinseFinance JinseFinance

JinseFinance JinseFinance

JinseFinance JinseFinance

JinseFinance JinseFinance

JinseFinance JinseFinance

JinseFinance JinseFinance

JinseFinance JinseFinance

JinseFinance