作者:Dewhales Research 来源:dewhales 翻译:善欧巴,金色财经

1. 简介

目前有许多再质押协议和构建在其上的层,从 EigenLayer、Babylon 和类似的解决方案到 Symbiotic、Puffer、Swell、Kelp,以及诸如 Mellow、Gearbox、Lyra 和 Anzen 之类的附加组件/扩展。随着 LRTFi 的发展,小众协议的数量也在增加,这使得用户越来越难以驾驭各种协议和再质押机制之间的众多差异。再质押格局已经发展成为一个多层结构,与 LSDFi 的早期状态有很大不同。

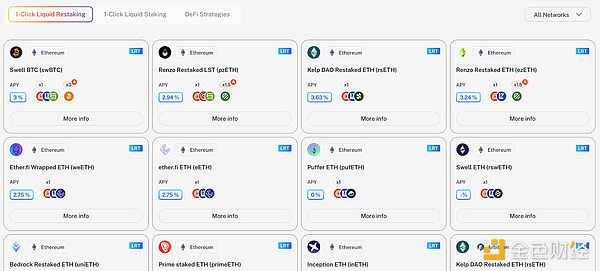

AutoLayer 是最大的预质押市场,与 EigenLayer、Symbiotic、Renzo Protocol 等公司集成。它提供 20 多种不同的资产,包括比特币和以太坊的再质押选项。凭借其先进的风险回报分析、点数管理和结构化产品,AutoLayer 使用户只需单击一下即可利用多个 LRT/LST 选项,同时最大化和复杂化他们的收益策略。

2. Autolayer 评测

本质上,AutoLayer 是 Tortle Ninja 的延续——一种 DeFi 可视化编程语言,允许任何人轻松创建和理解 DeFi 产品。Tortle Ninja 为用户提供了算法 DeFi 交易的高级体验,使他们能够执行现货和衍生品策略,用实时数据衡量其表现,并快速适应不断变化的市场条件。

在 AutoLayer 中,Tortle Ninja 的机制适用于与再质押相关的产品和策略。作为再质押协议聚合器,AutoLayer 提供了几个关键功能:

流动性重新分配和一键流动性分配——这允许用户在单笔交易中再质押任何代币。用户只需单击一下即可获得 ETH 质押奖励、EigenLayer 积分、LRT 积分、再质押奖励和 AutoLayer 积分,从任何资产开始。

分析引擎——它计算用户产生的所有激励和关键绩效指标 (KPI)。

风险结构– 除了奖励之外,AutoLayer 还提供全面的 LRT 风险评估。我们目前专注于脱钩风险,实时计算 Aave、Gearbox、Morpho 和 Prisma 等去中心化应用程序中用作抵押品的 LRT 数量,并将其与 DEX 流动性和要清算的合约进行比较。这些数据使我们能够分析清算级联的可能性,为用户提供有关其面临的这些风险的重要信息。

AVS 评估– 再质押资产被放置在 AVS 上。对于 AutoLayer 上的每个 AVS,将根据两个指标创建风险评估:专业运营商的 TVL 和社区 TVL。

重新分配策略——LST 和 LRT 可用于 DeFi,发行者可以奖励使用它们的人。AutoLayer 用户只需单击一下即可轻松执行这些策略,无需许可。用户还可以通过将他们的收据(LP 头寸、NFT 等)重新整合到界面中来评估他们的头寸随时间的变化,并将其兑换成他们想要的任何资产。

目前,AutoLayer 在多个链上运行,包括以太坊、Arbitrum 和 BNB Chain。未来计划添加更多链(更多详细信息请参阅“合作伙伴和集成”部分)。

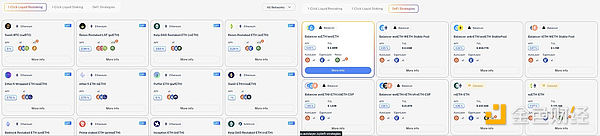

值得注意的是,AutoLayer 并没有抛弃 Tortle Ninja 以 DeFi 为中心的传统,而是为用户提供与 DeFi 相关的策略。这些策略由 Balancer 和 Camelot 池提供支持。

此外,AutoLayer 还引入了一致的开发策略,以迎接 v1.5 和 v2。在 v1.5 中,该计划包括扩展基于 EigenLayer 的再质押协议,并推出原生结构化产品(其中第一个是与 BNB Chain 的集成)。版本 2 将带来更广泛的更新,包括虚拟运营商和保险库、AVS 存储管理器、AVS 和 LRT 评分机制、复利和流动性、LRT 再抵押、削减测试和赏金。

作为进一步开发的一部分,以及为了提高用户体验和收益,AutoLayer 计划推出一项名为 Stripped Liquid Restaked Tokens (SLRT) 的新功能。为了实现这一目标,将在 Balancer 中创建包含所有包装积分的混合的流动性池,并且池中的包装积分将在公开市场上交易。链下积分表示将存储在保险库中,这反过来将允许铸造 SLRT。这些 SLRT 使用户能够领取特定数量的积分,并且是积分的链上表示。每次领取都会铸造一个 SLRT 并允许销毁它们,积分和 SLRT 之间的比率为 1:1。此外,AutoLayer 计划为包装积分创建具有流动性的 Balancer 池,以确保其流动性。

3. AutoLayer 架构和组件

作为一个多功能协议,AutoLayer 由几个组件组成:

Composer是使 AutoLayer 能够创建协议抽象的组件。它是一种用于构建 DeFi 策略和工作流的高级工具,提供与多种 DeFi 协议交互的图形界面。该平台支持涉及各种金融工具的复杂操作,包括但不限于 DEX 掉期、LSTfi、LRTfi、LP、杠杆头寸、收益农场以及一系列结构化产品和衍生品。

集成逻辑层是编辑器的一个重要方面。该层提供可编程的自动化功能,允许用户定义和实施条件逻辑和基于规则的策略。

分析引擎管理来自各种协议的 800 多种不同资产,从 RPC、Chainlink Oracles 和区块链收集数据。它提供了一个快速可靠的实时资产估值系统,涵盖代币、LST、RST、LP 头寸、NFT、保险库份额、杠杆头寸及其任意组合。这个基于微服务的引擎优化了 RPC、Oracle 和区块链调用,以提供可扩展、准确且快速的市场数据。

执行引擎有助于实施各种链上策略。它可以启动、停止、合并和拆分交易,以简化 AutoLayer 中复合和非复合项目的集成。每当需要操作时,就会激活大量子流程。执行引擎在管理交易方面的灵活性是一个突出的功能。它不仅可以合并交易,还可以智能地触发和停止操作。这对于集成非复合服务和控制大订单执行期间的滑点特别有用。例如,它可以在农业平台上创建保险库或积累非流动性代币并自动将它们交换为流动性版本以自动完成。

AutoLayer 咨询求解器以获取来自所有去中心化交易所 (DEX)、桥梁和 LRTfi 运营商的报价,从而优化滑点和 gas 成本方面的运营。

4. 代币经济学和指标

AutoLayer 代币在该协议的生态系统中发挥着至关重要的作用,其价值随着用户群的增长而增加。目前,没有交易费,但该平台计划对通过 AutoLayer 进行的所有交易收取 0.05% 至 0.20% 的费用。

如果用户选择锁定代币以获取收益,则将有 30 天的锁定期,之后奖励将在 12 个月内累积,在此期间用户可以随时提取其代币。

总供应量:3000 万枚,初始流通供应量:2,386,880 枚

20% - 社区:6 年归属。空投将根据社区里程碑进行分配,这将由社区实现的目标触发。社区里程碑与 AutoLayer 的成熟度相关,最初将由 AutoLayer 团队定义,随后过渡到社区治理。

25% - 生态系统:LAY3R 的这一部分将分配给 AutoLayer 更广泛生态系统中的战略参与者,包括社区组织、开发者社区增长计划、战略参与者等。

18.2% - 种子轮:其中不到 7% 的分配将在 TGE(代币生成事件)上释放。

5.38% - 公开轮次:这将在多个启动板上进行,例如 Poolz、Ape Terminal 和 MagicSquare Launchpads。

10% - 流动性提供:确保各个去中心化交易所的流动性,激励 DeFi 生态系统内的价格发现和流动性。

7.38% - 财政:用于支持计划、开发商补助金分配以及资助运营费用。

4% - 战略顾问

10% - AutoLayer 团队

5. 团队

AutoLayer 背后的团队由 14 人组成,分为三个部门:6 名开发人员、2 名战略和运营人员以及 6 名营销和设计人员。AutoLayer 是 Glue Digital 的一个部门,Glue Digital 是一家专注于加密、金融科技和安全领域的软件开发咨询公司。

6. 合作与整合

作为聚合器,AutoLayer 自然会与其策略中涉及的各种项目进行整合。这包括来自 Swell (swBTC)、Renzo (pzETH)、Kelp (rsETH)、Ether.fi (weETH)、Puffer (pufETH)、Bedrock (uniETH) 和 Inception (inETH) 等项目的代币。

在即将发布的 V2 版本中,AutoLayer 将支持多种再质押协议,目前已与 Symbiotic、Karak、Kernel 和 Nektar 合作。此外,AutoLayer 还与 Lagrange、Automata、Witness Chain、OpenLayer、Arpa Network 和 Brevis Chain 等 AVS 项目建立了合作伙伴关系。

Paraswap :AutoLayer 集成了 Paraswap v5 的交换机制,增强了流动性路由,让用户能够获得市场上最深、最有效的流动性。

Balancer :与 Balancer 的集成使 AutoLayer 能够提供其首批 DeFi 策略,为用户提供更多产生收益的方式。Balancer 提供广泛的 LRT 池,允许用户一键提供流动性。收益通过交换费产生,并得到 AutoLayer 额外的基于积分的激励。

Everclear :Everclear 协调全球跨链流动性结算,解决模块化区块链的碎片化问题,特别注重再质押。用户可以通过 Everclear 界面在 BNB Chain、Arbitrum、Mode、Polygon、Gnosis、OP、Linea、Metis 和 Base 等链上交易或铸造代币。

7. 支持者

AutoLayer 的支持者承诺投资 250 万美元,其中包括 Dewhales Capital、Morningstar Ventures、KuCoin Labs、Staked VC、Poolz Ventures、Spark Capital 等。

8. 结论

去年,我们对 LSDFi 领域的增长寄予厚望。然而,另一个领域——LRTFi 的扩张速度要快得多,它围绕着再质押。很明显,任何与流动性相关的东西的发展往往会导致辅助协议的出现,比如 AutoLayer,它专注于最大化收益和增强用户体验(很像 Napier)。最令人惊讶的是,AutoLayer 不仅仅是一个 LRT 点的聚合器;它是一个复杂的、多组件的协议,是从另一个复杂的 DeFi 产品发展而来的。AutoLayer 的进化发展并没有停止——团队在不断添加一些新的东西和集成。

Weiliang

Weiliang Weiliang

Weiliang JinseFinance

JinseFinance JinseFinance

JinseFinance Bernice

Bernice Samantha

Samantha Bitcoinworld

Bitcoinworld Coinlive

Coinlive  Nansen

Nansen Bitcoinist

Bitcoinist Bitcoinist

Bitcoinist