Tác giả: Arthur Hayes; Biên soạn bởi: Vernacular Blockchain

(Mọi ý kiến trình bày trong bài viết này đều là của tác giả Không nên dựa vào ý kiến cá nhân để đưa ra quyết định đầu tư cũng như không nên coi chúng là những khuyến nghị hoặc đề xuất cho giao dịch đầu tư)

Đó là một tuần điên rồ. Nếu bạn là người mới và không bay sang Singapore để tham gia Token2049 vào tuần trước, tôi chỉ có thể cầu nguyện cho linh hồn bạn. Hơn 20.000 tín đồ sùng đạo đã ca ngợi Chúa theo mọi cách mà họ thấy phù hợp. Hầu như năm nào tôi cũng tham dự các cuộc đua đêm F1 ở Singapore nhưng chưa bao giờ thấy thành phố này sôi động đến thế.

Số người tham dự Token2049 tăng gấp đôi mỗi năm. Tôi cũng đã nghe nói về những dự án ít được biết đến hơn với chi phí lên tới 650.000 USD để diễn thuyết - và chỉ dành cho những cơ hội diễn thuyết nhỏ trên sân khấu.

Thật đông đúc. Marquee là một câu lạc bộ có sức chứa vài nghìn người. Nhìn hàng dài hơn ba tiếng đồng hồ này, ai cũng muốn được vào và tham gia sự kiện này. Mỗi tối trong tuần, một dự án hoặc công ty tiền điện tử khác sẽ thuê địa điểm. Phí thuê Marquee (không bao gồm đồ uống) lên tới 200.000 USD.

Có đủ loại hoạt động phù hợp với nhiều nhóm người khác nhau. Iggy Azalea đã mời một nhóm vũ nữ thoát y từ Los Angeles đến để tạo ra một "trải nghiệm" bật lên. Ai có thể nghĩ rằng các vũ công thoát y lại biết cách tồn tại trong một thị trường đầy biến động? ;)

Ngay cả chú hề Su Zhu (Randall của thế giới tiền điện tử) cũng không khỏi muốn "làm mưa làm gió". Randall, tại sao bạn trông khó chịu như vậy trong video này? Mất tiền là một trò lừa. Cuối cùng, khi bạn giao tài sản của mình cho Tòa án Phá sản BVI và giải quyết vụ kiện, tôi sẽ rất vui khi có bạn đến Thành phố Phép thuật và dạy bạn cách chơi.

Tôi đang cân nhắc việc nhờ Branson Cognac và Le Chemin du Roi tài trợ cho bữa tiệc tiếp theo của tôi...như 50 Cent đã nói:< /p >

Mọi khách sạn đều kín chỗ, ngay cả những nhà hàng bình thường. Khi các con số được thống kê vào năm 2024, tôi nghi ngờ chúng ta sẽ thấy rằng thế giới tiền điện tử đã tạo ra nhiều hoạt động kinh doanh hơn cho các hãng hàng không, khách sạn, nhà hàng, địa điểm hội nghị và hộp đêm hơn bất kỳ sự kiện nào khác trong lịch sử Singapore.

May mắn thay, Singapore cố gắng giữ thái độ trung lập về mặt địa chính trị. Điều này có nghĩa là miễn là bạn tin vào Satoshi Nakamoto, về cơ bản bạn có thể đến đây để ăn mừng với những người anh chị em cùng chí hướng.

Năng lượng của những người trong cộng đồng tiền điện tử hoàn toàn trái ngược với sự buồn tẻ của những người tham dự hội nghị tài chính truyền thống. Viện Milken cũng tổ chức một hội nghị trong tuần đó. Nếu bạn đi dạo quanh Four Seasons, mọi đàn ông và phụ nữ ở đó đều trông giống nhau, mặc trang phục công sở thường ngày hoặc trang trọng. Những cạm bẫy và hành vi này của tài chính truyền thống rõ ràng là có chủ ý. Họ muốn công chúng nghĩ rằng “không có gì để xem” và trong lúc đó, họ đánh cắp phẩm giá con người bằng lạm phát. Sự biến động là kẻ thù của họ, bởi vì một khi mọi thứ bắt đầu sáng tỏ, những người bình thường có thể nhìn qua gương và chứng kiến sự sa đọa thực sự của chủ nhân mình.

Hôm nay, chúng ta sẽ thảo luận về sự biến động của tiền điện tử và sự biến động còn thiếu trong tài chính truyền thống. Tôi muốn nói về cách giới thượng lưu in tiền để tạo ra vẻ ngoài của một nền kinh tế bình lặng. Đồng thời, tôi cũng muốn khám phá cách Bitcoin có thể đóng vai trò như một van giải phóng tiền pháp định giúp ngăn chặn sự biến động đến mức bất thường. Nhưng trước tiên, tôi muốn làm rõ một điểm bằng cách xem lại hồ sơ từ tháng 11 năm 2023 đến nay: dự báo kinh tế vĩ mô ngắn hạn không thành vấn đề.

1. Độ chính xác dự đoán của tôi

Nhiều độc giả và anh hùng bàn phím trong giới mã hóa thường chỉ trích tôi vì đã làm điều gì đó sai trái. Vì vậy, tôi đã thực hiện những đánh giá chính của mình như thế nào trong năm qua?

Tháng 11 năm 2023:

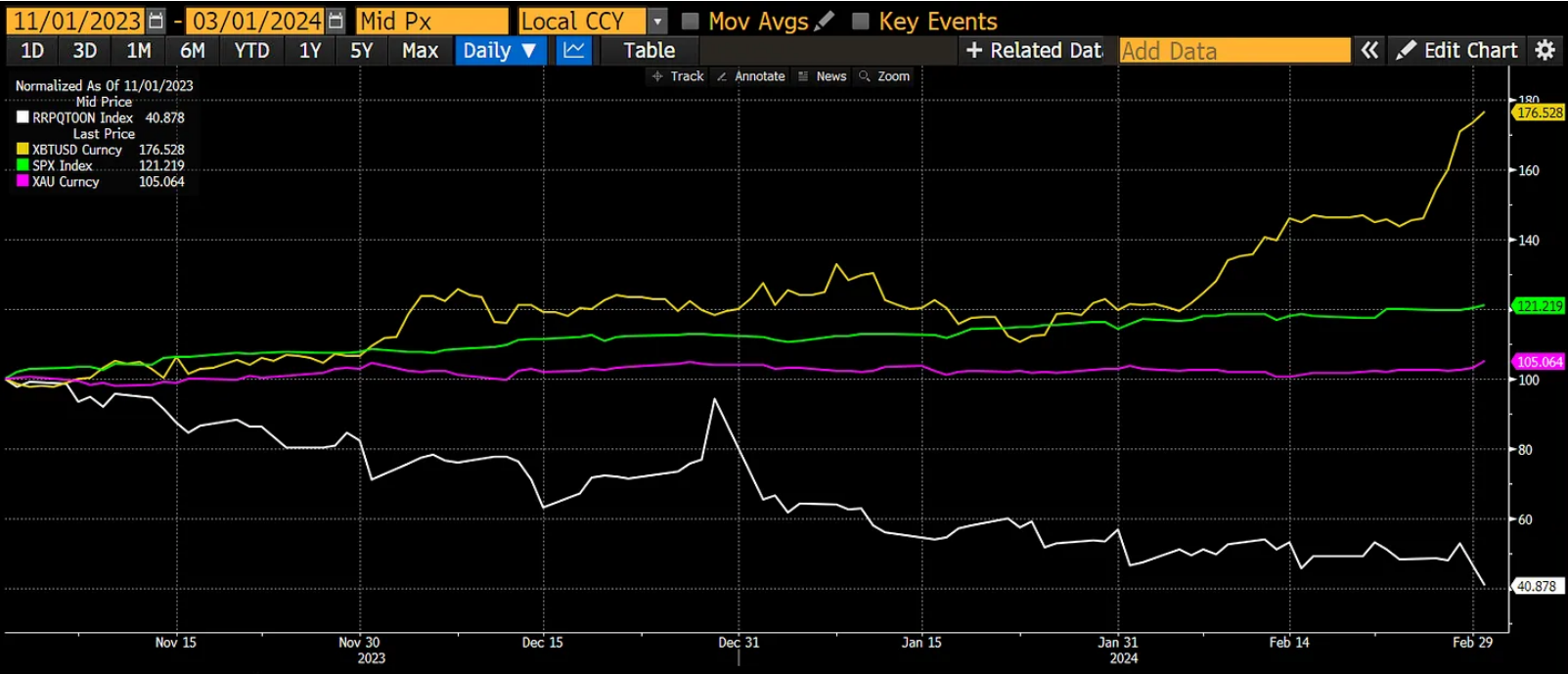

Tôi đã viết một bài có tên là bài "Bad Girl". Trong bài viết này, tôi dự đoán rằng Bộ trưởng Tài chính Hoa Kỳ “Bad Girl” Yellen sẽ phát hành thêm tín phiếu Kho bạc (T-bill) để rút vốn từ Chương trình mua lại ngược (RRP) của Cục Dự trữ Liên bang Hoa Kỳ. RRP giảm sẽ bơm thanh khoản vào thị trường, đẩy tài sản rủi ro lên cao hơn. Tôi nghĩ thị trường sẽ dịu đi một chút vào tháng 3 năm 2024, khi Kế hoạch tài trợ có kỳ hạn của Ngân hàng (BTFP) hết hạn.

Từ tháng 11 năm 2023 đến tháng 3 năm 2024, chương trình mua lại ngược (RRP, màu trắng) đã giảm 59%, Tiền Bitcoin (vàng) tăng 77%, S&P 500 (màu xanh lá cây) tăng 21% và vàng (màu đỏ tươi) tăng 5%. Mỗi bộ dữ liệu được dựa trên 100.

Tôi thắng trận này.

Sau khi đọc Thông báo tái cấp vốn hàng quý (QRA) của Bộ Tài chính Hoa Kỳ, tôi đã bổ sung thêm mức độ tiếp xúc với tiền điện tử. Nhìn lại thì quyết định này là đúng đắn.

Tháng 3 năm 2024:

Trong bài viết "Yellen có thể đang nói những điều vô nghĩa", tôi đã suy đoán rằng Chương trình tài trợ có kỳ hạn ngân hàng (BTFP) sẽ không được gia hạn do đặc điểm lạm phát rõ ràng của nó. Tôi không nghĩ chỉ cần cho phép các ngân hàng tiếp cận với cơ chế chiết khấu là đủ để tránh một cuộc khủng hoảng ngân hàng khác ở Mỹ không “quá lớn để thất bại”.

Việc BTFP hết hạn không có tác động đáng kể đến thị trường.

Tôi thua cái này.

Tôi đã mất tiền khi đặt một vị thế nhỏ trong giao dịch bán Bitcoin.

Tháng 4 năm 2024:

Trong bài viết "Làn sóng nhiệt", tôi đã dự đoán mùa khai thuế ở Hoa Kỳ sẽ khiến giá tiền điện tử giảm khi thanh khoản bằng đô la Mỹ rút khỏi thị trường. Cụ thể, tôi đã chỉ ra việc tạm dừng thêm bất kỳ rủi ro bổ sung nào về tiền điện tử trong khoảng thời gian từ ngày 15 tháng 4 đến ngày 1 tháng 5.

Từ ngày 15 tháng 4 đến ngày 1 tháng 5, chương trình mua lại ngược (RRP, màu trắng) tăng 33%, Bitcoin Coin (vàng) là giảm 9%, S&P 500 (màu xanh lá cây) giảm 1% và vàng (màu đỏ tươi) giảm 3%. Mỗi bộ dữ liệu được dựa trên 100.

Tôi thắng trận này.

Tháng 5 năm 2024:

Khi tôi chuẩn bị trải qua kỳ nghỉ hè ở Bắc bán cầu, Tôi xuất bản bài viết "Yêu cầu trợ giúp" dựa trên nhiều yếu tố kinh tế vĩ mô. Dự đoán của tôi như sau:

Bitcoin có đạt mức thấp nhất khoảng 58.600 USD vào đầu tuần này không? Đúng.

Dự đoán giá của bạn là bao nhiêu? Nó sẽ phục hồi lên trên 60.000 USD và sau đó dao động trong khoảng từ 60.000 USD đến 70.000 USD cho đến tháng 8.

Mức thấp nhất của Bitcoin vào ngày 5 tháng 8 là khoảng 54.000 USD khi cặp USD-JPY thực hiện giao dịch không bị ràng buộc. Tôi giảm 8%.

Tôi thua cái này.

Trong khoảng thời gian này, Bitcoin dao động trong khoảng từ 54.000 USD đến 71.000 USD.

Đây cũng coi như là mất mát của tôi.

Tôi đã tăng khả năng tiếp xúc với một số "đồng tiền rác" trong thời kỳ suy thoái mùa hè. Một số đồng tiền tôi mua hiện đang được giao dịch với giá thấp hơn so với thời điểm tôi mua và một số thì cao hơn.

Tháng 6 và tháng 7 năm 2024:

Khi ngân hàng lớn thứ năm của Nhật Bản thừa nhận vào thời điểm đó những khoản lỗ lớn từ trái phiếu ngoại tệ, tôi đã viết một bài báo về tầm quan trọng của tỷ giá hối đoái USD-JPY với tiêu đề "Không thể làm gì được". Tôi dự đoán Ngân hàng Nhật Bản sẽ không tăng lãi suất vì điều này sẽ gây nguy hiểm cho hệ thống ngân hàng. Điều này hóa ra là một giả định ngây thơ. Vào ngày 31 tháng 7, Ngân hàng Nhật Bản đã tăng lãi suất thêm 0,15%, gây ra sự thanh lý mạnh mẽ các giao dịch chênh lệch giá đồng đô la Mỹ-yên. Tôi đã theo dõi cơ chế giải quyết giao dịch chênh lệch USD-JPY trong bài viết tiếp theo, Spirited Away.

Mặc dù USD-JPY được chứng minh là biến số kinh tế vĩ mô quan trọng nhất, nhưng tôi đã sai về Ngân hàng Nhật Bản. Phản ứng chính sách không như tôi dự đoán. Thay vì cung cấp đô la thông qua cơ chế hoán đổi ngân hàng trung ương như tôi mong đợi, Ngân hàng Nhật Bản đảm bảo với thị trường rằng họ sẽ không tăng lãi suất hoặc điều chỉnh chính sách tiền tệ nếu điều đó dẫn đến sự biến động của thị trường gia tăng.

Đây cũng coi như là mất mát của tôi.

Tháng 8 năm 2024:

Hai sự cố đã xảy ra trong tháng này Các sự kiện lớn : Thông báo tái cấp vốn hàng quý (QRA) của Bộ Tài chính Hoa Kỳ cho quý 3 năm 2024 và bài phát biểu “Thay đổi tiền lương” của Powell tại Jackson Hole.

Tôi dự đoán việc "gái hư" Yellen tái phát hành trái phiếu kho bạc (T-bill) sẽ cung cấp thanh khoản bằng đô la Mỹ cho thị trường. Tuy nhiên, sau bài phát biểu thay đổi quan điểm của Powell, trong đó ông xác nhận việc cắt giảm lãi suất vào tháng 9, hai lực lượng đã bù trừ cho nhau. Ban đầu, tôi nghĩ việc phát hành ròng trái phiếu kho bạc sẽ làm tăng tính thanh khoản vì nó sẽ làm giảm chương trình mua lại ngược (RRP) xuống 0, nhưng sau đó lãi suất trái phiếu kho bạc giảm xuống dưới mức RRP và tôi dự đoán chương trình mua lại ngược sẽ thêm và làm giảm tính thanh khoản.

Tôi không ngờ Powell sẽ cắt giảm lãi suất trước cuộc bầu cử và có nguy cơ bùng nổ lạm phát khi cử tri đi bỏ phiếu.

Tôi thua cái này.

Sau Jackson Hole, số dư của chương trình mua lại ngược tăng trực tiếp và quay trở lại xu hướng đi lên. Vì vậy, tôi vẫn nghĩ rằng điều này sẽ tác động như một lực cản thanh khoản nhẹ khi lãi suất trái phiếu kho bạc tiếp tục giảm và thị trường dự đoán Fed sẽ tiếp tục cắt giảm lãi suất tại cuộc họp tháng 11.

Kết quả chưa được xác nhận; còn quá sớm để biết liệu tôi có đúng hay không.

Tháng 9 năm 2024:

Khi rời dãy núi Patagonian, tôi đã viết một bài báo, " Boom Times...Delayed," và có bài phát biểu tại Tuần lễ Blockchain Hàn Quốc và hội nghị Token2049 ở Singapore, dự đoán phản ứng tiêu cực của thị trường nếu Fed cắt giảm lãi suất. Cụ thể, tôi lập luận rằng việc thu hẹp chênh lệch USD-JPY sẽ dẫn đến sức mạnh của JPY hơn nữa và kích hoạt lại hoạt động giao dịch chênh lệch giá. Điều này sẽ dẫn đến sự suy giảm trên thị trường toàn cầu, bao gồm cả tiền điện tử, cuối cùng sẽ yêu cầu in thêm tiền để phục hồi thị trường.

Cục Dự trữ Liên bang cắt giảm lãi suất, trong khi Ngân hàng Nhật Bản giữ nguyên lãi suất, thu hẹp chênh lệch lãi suất. Tuy nhiên, đồng yên suy yếu so với đồng đô la Mỹ và thị trường rủi ro hoạt động tốt.

Đây cũng coi như là mất mát của tôi.

Kết quả:

Dự đoán đúng: 2

Dự đoán lỗi: 6

Vậy trung bình đánh bóng = 0,250. Điều đó khá tệ đối với một người bình thường, nhưng như Hank Aaron vĩ đại đã nói: "Phương châm của tôi luôn là tiếp tục đu dây. Cho dù tôi có suy sụp, cảm thấy ốm hay gặp khó khăn ngoài sân đấu, điều duy nhất cần làm là Tiếp tục đu dây." " Allen có chỉ số đánh bóng trung bình trong đời là 0,305 và được coi là một trong những cầu thủ bóng chày vĩ đại nhất trong lịch sử.

2. Dù gặp nhiều rủi ro bất ngờ nhưng tôi vẫn kiếm được tiền.

1) Tại sao? Huge What Ifs

Bài tập mà tôi tham gia khi viết những bài báo kinh tế vĩ mô này thực sự là cố gắng dự đoán những phản ứng chính sách sẽ dẫn đến những người trong chúng ta ở những vị trí quyền lực tham nhũng những sự kiện cụ thể. Chúng tôi biết rằng do đòn bẩy quá mức sau hệ thống Bretton Woods năm 1971 nên bất kỳ biến động nào trên thị trường tài chính đều khiến họ không thể chịu đựng được. Tất cả chúng tôi (có nghĩa là những kẻ lừa đảo tài chính truyền thống và các đệ tử của Satoshi) đều có thể đồng ý rằng khi mọi thứ vượt quá tầm kiểm soát, nút “Brrrr” sẽ được nhấn. Đây luôn là phản ứng chính sách của họ.

Nếu tôi có thể dự đoán trước các điểm kích hoạt sẽ gây ra biến động thì sự tự tin của tôi sẽ được cải thiện và có thể tôi có thể kiếm thêm vài đô la bằng cách hành động phần trăm lợi nhuận sớm. Nhưng miễn là danh mục đầu tư của tôi được hưởng lợi từ tiền pháp định được in để làm giảm những biến động tự nhiên của nền văn minh nhân loại, thì sẽ không thành vấn đề nếu mọi dự đoán dựa trên sự kiện của tôi đều sai, miễn là phản ứng chính sách như mong đợi.

Tôi sẽ cho bạn xem hai biểu đồ để giúp bạn hiểu lượng tiền pháp định khổng lồ cần thiết để ngăn chặn sự biến động ở mức thấp lịch sử.

2) Sự biến động

Kể từ cuối thế kỷ 19, giới tinh hoa kiểm soát toàn cầu chính phủ và người dân bình thường đã đạt được một thỏa thuận. Nếu những người bình thường ngày càng buông xuôi nhiều tự do hơn thì những người “thông minh” đó sẽ tạo ra một vũ trụ hòa bình bằng cách kiểm soát sự hỗn loạn, hỗn loạn và biến động. Khi nhiều thập kỷ trôi qua và vai trò của chính phủ ngày càng tăng trong cuộc sống của mỗi người dân, việc duy trì vẻ bề ngoài của trật tự đang diễn ra trong một thế giới ngày càng phức tạp trở nên cực kỳ tốn kém.

Trước đó, một số ít người đã viết những cuốn sách chính xác về hoạt động của vũ trụ. Họ giết hoặc tẩy chay bất cứ ai làm nghiên cứu khoa học. Nhưng khi chúng ta thoát khỏi xiềng xích của tôn giáo có tổ chức và suy nghĩ chín chắn về vũ trụ mà chúng ta đang sống, chúng ta nhận ra rằng chúng ta biết rất ít về mọi thứ và chúng ta học được nhiều về mọi thứ hơn bạn bằng cách đọc Kinh thánh, Kinh Torah hoặc Kinh thánh. Kinh Qur'an, v.v., phức tạp hơn nhiều. Vì vậy, mọi người có xu hướng đi theo các chính trị gia (chủ yếu là nam giới, một số ít phụ nữ), thay thế các linh mục, giáo sĩ và imam (luôn luôn là đàn ông, không bao giờ là phụ nữ), đưa ra lời khuyên về một lối sống hứa hẹn mang lại cảm giác an toàn và đưa ra một khuôn khổ. để hiểu được sự vận hành của vũ trụ. Nhưng mỗi khi biến động tăng lên, phản ứng là in thêm tiền và che đậy những vấn đề khác nhau mà thế giới đang phải đối mặt để tránh thừa nhận rằng không ai biết điều gì sẽ xảy ra trong tương lai.

Giống như bạn nhấn một quả bóng bơm hơi dưới nước, bạn nhấn càng sâu thì càng cần nhiều năng lượng để duy trì vị trí của nó. Sự biến dạng toàn cầu nghiêm trọng đến mức, đặc biệt đối với đế quốc Mỹ, đến mức số tiền in ra cần thiết để duy trì hiện trạng tăng theo cấp số nhân hàng năm. Đây là lý do tại sao tôi có thể tự tin nói rằng số lượng tiền pháp định được in từ nay đến khi thiết lập lại hệ thống cuối cùng sẽ vượt xa tổng số tiền được in từ năm 1971 đến nay. Đó chỉ là vấn đề toán học và vật lý.

Biểu đồ đầu tiên tôi sẽ trình bày là chỉ số MOVE (màu trắng), đo lường mức độ biến động của thị trường trái phiếu Hoa Kỳ so với mối quan hệ trần lãi suất của quỹ liên bang (màu xanh lá cây) . Như bạn đã biết, tôi nghĩ số lượng quan trọng hơn giá cả, nhưng trong trường hợp này, việc dùng giá để trình bày bức tranh là vô cùng rõ ràng.

Một số người có thể còn nhớ sự bùng nổ và sụp đổ của bong bóng công nghệ năm 2000. Như bạn có thể thấy, Fed tăng lãi suất để làm vỡ bong bóng cho đến khi có thứ gì đó vỡ ra. Sau vụ tấn công 11/9 năm 2000 và 2001, thị trường trái phiếu biến động mạnh. Bất cứ khi nào biến động tăng lên, Fed sẽ cắt giảm lãi suất. Sau khi biến động giảm, Fed cảm thấy có thể quay trở lại lãi suất bình thường, nhưng sau đó cuộc khủng hoảng thị trường nhà ở dưới chuẩn nổ ra, gây ra cuộc Khủng hoảng Tài chính Toàn cầu (GFC) năm 2008. Lãi suất nhanh chóng giảm xuống mức 0 trong gần bảy năm để ngăn chặn sự biến động. Khi đến thời điểm lãi suất trở lại bình thường, đại dịch Covid ập đến khiến thị trường trái phiếu sụp đổ và biến động dâng cao. Đáp lại, Fed lại cắt giảm lãi suất xuống 0. Lạm phát do dịch bệnh thúc đẩy đã kích thích thị trường trái phiếu bắt đầu từ năm 2021, khiến biến động ngày càng gia tăng. Fed tăng lãi suất để kiểm soát lạm phát nhưng phải dừng lại trong cuộc khủng hoảng ngân hàng không quá lớn để thất bại (non-TBTF) vào tháng 3 năm 2023. Cuối cùng, chu kỳ nới lỏng hiện tại của Fed đã bắt đầu trong bối cảnh thị trường trái phiếu biến động gia tăng. Nếu giai đoạn từ 2008 đến 2020 được coi là “bình thường” thì mức độ biến động của thị trường trái phiếu hiện tại gần gấp đôi mức độ thoải mái của những người nắm quyền lực mà chúng ta có.

Hãy thêm một chỉ báo proxy số tiền đô la khác. Đường màu đỏ là giá trị gần đúng của tín dụng ngân hàng tổng hợp, kết hợp dự trữ ngân hàng dư thừa và các khoản tiền gửi và nợ phải trả khác (ODL) do Fed nắm giữ, là một đại diện tốt cho tăng trưởng cho vay của ngân hàng thương mại. Hãy nhớ từ Kinh tế học 101, hệ thống ngân hàng tạo ra tiền bằng cách phát hành tín dụng. Khi Fed thực hiện nới lỏng định lượng, dự trữ vượt mức sẽ tăng lên và khi các ngân hàng cho vay nhiều hơn, các khoản tiền gửi và nợ phải trả khác cũng tăng lên.

Như bạn có thể thấy, năm 2008 là một thời điểm mang tính bước ngoặt. Quy mô của cuộc khủng hoảng tài chính đã tạo ra một dòng tiền tín dụng tràn vào làm lu mờ những gì đã xảy ra sau khi bong bóng công nghệ sụp đổ vào năm 2000. Không có gì ngạc nhiên khi bậc thầy Satoshi Nakamoto của chúng tôi đã tạo ra Bitcoin vào năm 2009. Kể từ đó đến nay, tổng lượng tín dụng ngân hàng chưa bao giờ giảm hoàn toàn. Khoản tín dụng fiat này không thể bị dập tắt nếu không hệ thống sẽ sụp đổ dưới sức nặng của chính nó. Hơn nữa, trong mỗi cuộc khủng hoảng, các ngân hàng phải tạo ra ngày càng nhiều tín dụng để ngăn chặn sự biến động.

Tôi có thể trình bày một biểu đồ tương tự cho thấy sự biến động của tỷ giá hối đoái so với mức nợ chính phủ đối với các loại tiền tệ như USD/CNY, USD/JPY, EUR/JPY, v.v., mối quan hệ giữa bảng cân đối kế toán của ngân hàng trung ương và tăng trưởng tín dụng ngân hàng. Mặc dù những sơ đồ này không rõ ràng như sơ đồ tôi vừa trình bày nhưng chúng vẫn truyền tải những thông tin quan trọng. Đối với quyền bá chủ của Hoa Kỳ, sự biến động của thị trường trái phiếu là rất quan trọng vì đây là tài sản củng cố đồng tiền dự trữ toàn cầu, đồng đô la Mỹ. Tất cả các đồng minh, khách hàng và kẻ thù khác đều lo ngại về sự biến động của đồng tiền của họ so với đồng đô la Mỹ vì nó ảnh hưởng đến khả năng giao dịch của họ với thế giới.

3) Phản ứng

Tất cả số tiền pháp định này cuối cùng cũng phải đi đâu đó. Bitcoin và tiền điện tử là van giải phóng và tiền tệ pháp định cần thiết để giữ mức độ biến động ở mức thấp sẽ chảy vào thị trường tiền điện tử. Giả sử công nghệ chuỗi khối Bitcoin là đáng tin cậy, Bitcoin sẽ được hưởng lợi từ những nỗ lực liên tục của giới thượng lưu nhằm vi phạm các định luật vật lý. Phải có một sự cân bằng; bạn không thể lấy được thứ gì đó từ không khí. Mọi hành động đều có phản ứng. Bitcoin tình cờ trở thành cách đáng tin cậy nhất về mặt công nghệ để đối trọng với hành vi lãng phí của giới cầm quyền trong thế giới kỹ thuật số hiện đại này.

Là nhà đầu tư, nhà giao dịch và nhà đầu cơ, mục tiêu của bạn là mua Bitcoin với chi phí thấp nhất có thể. Điều này có thể có nghĩa là định giá sức lao động của bạn bằng Bitcoin, khai thác năng lượng dư thừa giá rẻ để khai thác Bitcoin, vay tiền pháp định với lãi suất thấp và mua Bitcoin (lưu ý Michael Saylor) hoặc sử dụng một số khoản tiết kiệm tiền pháp định để mua tiền Bitcoin. Sự biến động giữa Bitcoin và tiền tệ fiat là tài sản của bạn, đừng lãng phí cơ hội này bằng cách sử dụng đòn bẩy để mua Bitcoin mà bạn dự định nắm giữ lâu dài.

4) Rủi ro

Việc suy đoán rằng lợi nhuận từ biến động giá ngắn hạn là rất khó. Như bạn thấy, thành tích của tôi là 2 thắng và 6 thua. Nếu tôi dồn toàn lực vào các vị thế mua và bán mỗi khi tôi thực hiện quyết định mua, Maelstrom có lẽ đã bị phá sản vào lúc này. Randle và Kyle Davis đã đúng; giới tinh hoa đang ở giữa một siêu chu kỳ ngăn chặn sự biến động. Họ thiếu kiên nhẫn và đã vay tiền pháp định để mua thêm Bitcoin, và khi chi phí tài trợ bằng tiền pháp định thay đổi (điều này luôn xảy ra), cuối cùng họ bị mắc kẹt và mất tất cả. Chà, không phải tất cả - tôi đã xem những bức ảnh Randall tổ chức những bữa tiệc xa hoa tại biệt thự của anh ấy ở Singapore. Nhưng đừng lo lắng, ngôi nhà được mua dưới tên các con của ông để tránh bị tòa án tịch thu về phá sản.

Giả sử bạn không lạm dụng đòn bẩy tiền pháp định, rủi ro thực sự là giới tinh hoa không còn có thể ngăn chặn sự biến động và sự biến động sẽ tăng vọt lên mức tự nhiên. Khi đó hệ thống sẽ thiết lập lại. Nó sẽ giống như cuộc cách mạng Bolshevik ở Nga, nơi những người nắm giữ tài sản bị xóa sổ, hay, như thường lệ hơn, một nhóm giới tinh hoa tham nhũng được thay thế bởi một nhóm khác và nỗi đau khổ của quần chúng vẫn tiếp tục dưới "chủ nghĩa" mới? Dù sao thì mọi thứ cũng đang đi xuống và mức giảm của Bitcoin thậm chí còn nhỏ hơn so với tài sản cuối cùng: năng lượng. Mặc dù tổng tài sản của bạn giảm đi nhưng bạn vẫn đánh bại thị trường. Xin lỗi, không có gì trong vũ trụ là không có rủi ro. An ninh là một ảo tưởng được rao bán bởi những kẻ lừa đảo đang háo hức chờ đợi phiếu bầu của bạn vào Ngày bầu cử.

3. Chiến lược giao dịch

1) Hoa Kỳ

Dựa trên phản ứng lịch sử của Fed đối với "sự biến động cao", chúng tôi biết rằng một khi họ bắt đầu cắt giảm lãi suất, họ thường không dừng lại cho đến khi lãi suất gần bằng 0%. Hơn nữa, chúng tôi biết rằng tăng trưởng tín dụng ngân hàng phải tăng tốc cùng với việc cắt giảm lãi suất. Tôi không quan tâm nền kinh tế “mạnh” đến mức nào, tỷ lệ thất nghiệp thấp hay lạm phát cao như thế nào, Fed sẽ tiếp tục cắt giảm lãi suất và hệ thống ngân hàng sẽ giải phóng thêm nhiều đô la. Chính phủ cũng sẽ tiếp tục vay mượn nhiều nhất có thể để nhận được sự ủng hộ của người dân, bất kể ai thắng cử tổng thống Mỹ.

2) Liên minh Châu Âu

Các quan chức không được bầu cử của EU đang thực hiện điều này bằng cách từ chối những chính sách rẻ tiền và nguồn năng lượng dồi dào của Nga và sự tàn phá nền kinh tế một cách tự sát bằng cách loại bỏ khả năng sản xuất năng lượng của họ dưới danh nghĩa “biến đổi khí hậu”, “sự nóng lên toàn cầu”, “môi trường, xã hội và quản trị” (ESG) hoặc các khẩu hiệu hoa mỹ khác. Suy thoái kinh tế sẽ được giải quyết bằng lãi suất đồng euro thấp hơn do Ngân hàng Trung ương Châu Âu quy định. Các chính phủ cũng sẽ bắt đầu buộc các ngân hàng phải cho các công ty địa phương vay nhiều hơn để tạo việc làm và xây dựng lại cơ sở hạ tầng đang xuống cấp.

3) Trung Quốc

Khi Fed cắt giảm lãi suất và các ngân hàng Hoa Kỳ mở rộng tín dụng nhiều hơn, đồng đô la sẽ mất giá. Điều này cho phép chính phủ Trung Quốc tăng cường tăng trưởng tín dụng trong khi vẫn duy trì tỷ giá USD-NDT ổn định. Mối quan tâm chính của Chủ tịch Trung Quốc Tập Cận Bình về việc thúc đẩy tăng trưởng tín dụng ngân hàng là áp lực khiến đồng nhân dân tệ suy yếu so với đồng đô la. Nếu Fed in tiền, Ngân hàng Nhân dân Trung Quốc (PBOC) cũng có thể in tiền. Tuần này, ngân hàng trung ương Trung Quốc đã triển khai một loạt đợt cắt giảm lãi suất trên toàn hệ thống tiền tệ của đất nước. Đây mới chỉ là khởi đầu; quả bom thực sự sẽ đến khi Tập Cận Bình chỉ đạo các ngân hàng mở rộng tín dụng hơn.

4) Nhật Bản

Nếu các nền kinh tế lớn khác hiện đang nới lỏng chính sách tiền tệ thì Nhật Bản sẽ bớt áp lực buộc Ngân hàng Nhật Bản (BOJ) phải tăng lãi suất nhanh chóng. Thống đốc BOJ Kazuo Ueda nói rõ rằng ông sẽ bình thường hóa lãi suất. Nhưng với việc lãi suất giảm xuống mức thấp hơn ở các nền kinh tế khác, ông không cần phải vội vàng theo kịp.

4. Kết luận

Bài học của câu chuyện này là giới tinh hoa toàn cầu một lần nữa đã gặp phải hạ giá tiền tệ và tăng lượng tiền tệ để giảm bớt sự biến động ở quốc gia hoặc khu vực kinh tế của họ. Nếu bạn đã đầu tư toàn bộ vào tiền điện tử, hãy ngồi lại, thư giãn và xem giá trị tiền pháp định trong danh mục đầu tư của bạn tăng lên. Nếu bạn có thêm tiền pháp định, hãy tận dụng cơ hội này và đưa nó vào thị trường tiền điện tử. Đối với Maelstrom, chúng tôi sẽ thúc đẩy các dự án đã trì hoãn việc phát hành tiền tệ do thị trường kém để bắt đầu càng sớm càng tốt. Chúng tôi rất muốn nhìn thấy những ngọn nến xanh đó trong những chiếc tất Giáng sinh của mình. Đồng thời, các đối tác của quỹ cũng mong muốn nhận được những khoản tiền thưởng hậu hĩnh vào năm 2024, vì vậy hãy ủng hộ họ!

JinseFinance

JinseFinance

JinseFinance

JinseFinance JinseFinance

JinseFinance JinseFinance

JinseFinance JinseFinance

JinseFinance JinseFinance

JinseFinance JinseFinance

JinseFinance JinseFinance

JinseFinance Cointelegraph

Cointelegraph Future

Future Cointelegraph

Cointelegraph